Bevor wir unsere Aufmerksamkeit auf das bevorstehende Jahr richten, lohnt sich ein Blick in den Rückspiegel, um auch 2022 kurz Revue passieren zu lassen. Grundsätzlich könnte man ja meinen, dass sowohl die Gesellschaft aber auch die Wirtschaft in den letzten Jahren krisenerprobt wurden. Die Anzahl der Schocks im letzten Jahr sucht allerdings seinesgleichen. Die Erwartungen auf ein positives Kapitalmarktjahr wurden am 24. Februar mit dem russischen Angriff auf die Ukraine jäh zunichte gemacht. Neben der humanitären Tragödie fungierte der Krieg zudem als Brandbeschleuniger für bereits schwelende Krisenherde und analog zu einer Kettenreaktion verursachte bzw. intensivierte dieser Schock zahlreiche weitere.

Ein Jahr der Krisen

Hier seien beispielsweise die angespannten Lieferketten – Stichwort ukrainische Kabelbäume – oder die allgemeine Rohstoffknappheit erwähnt. Bereits vor dem Krieg übertraf coronabedingt die Nachfrage das Angebot. Die Konfrontation bzw. Sanktionen lösten eine Energiekrise aus, die vor allem Europa noch auf lange Sicht beschäftigen wird. Die hohen Rohstoffpreise wiederum befeuerten rund um den Globus die bereits angeheizte Inflation, welche beispielsweise in Europa zuletzt mit 11,5% den höchsten Wert seit dem zweiten Weltkrieg erreicht hatte. Angesichts dieser Entwicklung mussten sich auch die großen Notenbanken eingestehen, dass man die Inflationsdynamik zu lange unterschätzt hatte und die Teuerung alles andere als „vorübergehend“ war. Allen voran vollzog die amerikanische FED eine radikale geldpolitische Kehrtwende. Am 16. März hob Jerome Powell erstmals den amerikanischen Leitzins an und markierte mit sechs weiteren aggressiven Schritten die schnellste Straffung seit Jahrzehnten. Mit Ausnahme der Bank of Japan agierten alle großen Notenbanken stark restriktiv und nahmen hierbei auch die negativen ökonomischen Effekte oder zu einem gewissen Grad auch systemische Risiken – wie der beinahe Kollaps des britischen Pensionssystems im September zeigte – in Kauf.

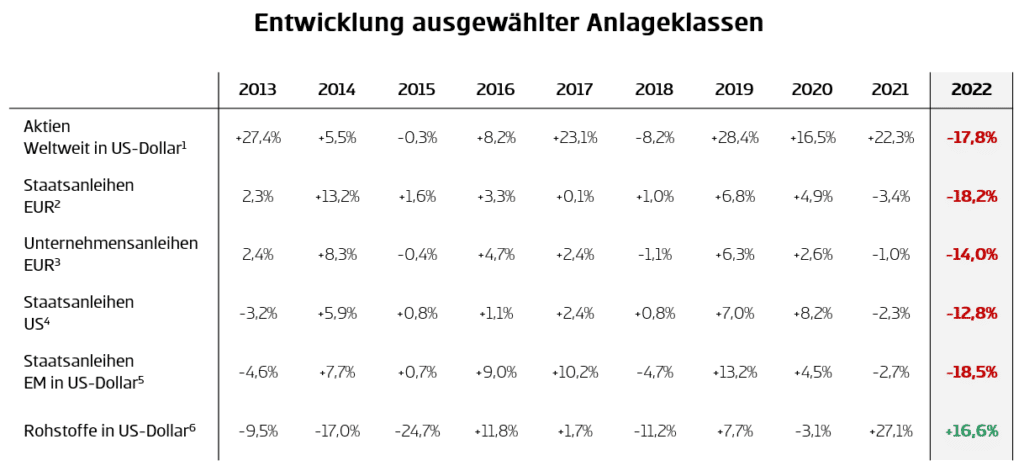

Die Dimension der Maßnahmen zeigt sich am augenscheinlichsten an der Entwicklung der Kapitalmärkte. Wie die unten dargestellte Grafik zeigt, beenden beinahe sämtliche große Anlageklassen das Jahr 2022 mit zweistelligen Kursverlusten. Für globale Aktien bedeutet dies das schlechteste Jahr seit der großen Finanzkrise 2008 und im Falle 10-jähriger US Staatsanleihen (folglich einer Studie der Deutschen Bank) gar den höchsten Jahresverlust seit 233 Jahren.

Resilienz oder Rezession?

Im letzten Jahr legten die Finanzmärkte ihr Hauptaugenmerk primär auf die Inflation bzw. die davon abhängige Geldpolitik. Aus unserer Sicht dürfte im kommenden Jahr der tatsächlichen volkswirtschaftlichen Entwicklung wieder eine gewichtigere Rolle zukommen. Die entscheidende Frage dürfte daher sein, ob sich die Weltwirtschaft weiterhin enorm resilient zeigt oder ob wir doch in eine globale Rezession abdriften. Angesichts der zahlreichen Krisenherde bzw. folglich zahlreicher Vorlaufindikatoren, wäre Zweiteres grundsätzlich wenig verwunderlich. Ein Blick auf die tatsächlichen Wachstumszahlen zeigt allerdings, dass die aktuelle volkswirtschaftliche Situation zwar schwierig ist, aber dennoch wesentlich besser als die allgemeine Stimmung vermuten lassen würde. Es lebt aus unserer Sicht somit die berechtigte Chance, dass die angesagte Rezession 2023 nicht kommt oder nur sehr milde verläuft.

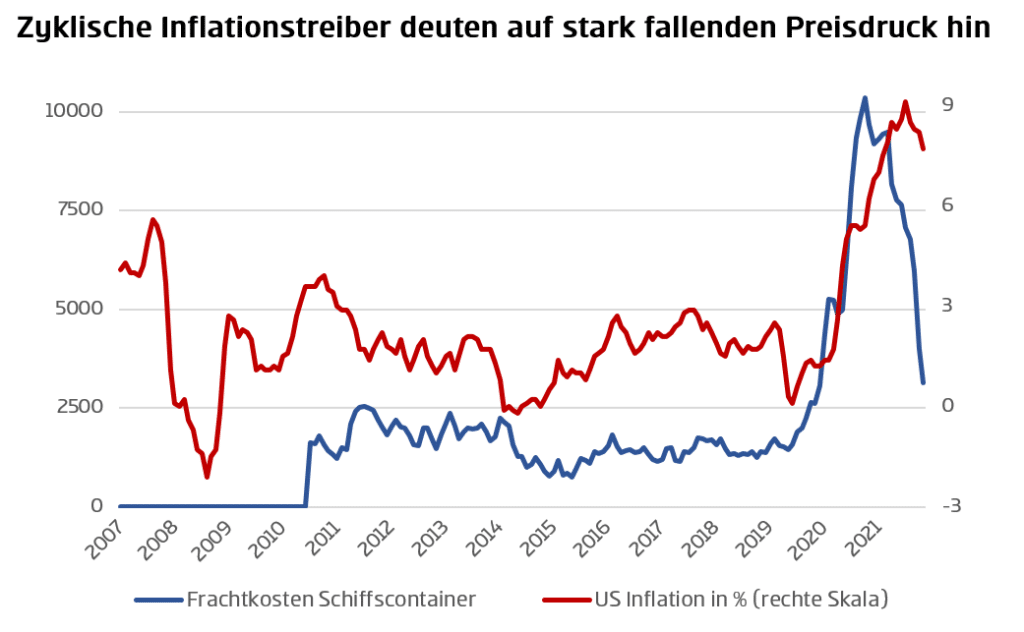

So überraschte beispielsweise die kurz vor Weihnachten veröffentlichte Wachstumsrate im 3. Quartal für das US-Bruttoinlandsprodukt. Mit 3,2% auf ein Jahr hochgerechnet lag diese deutlich über den Erwartungen. Trotz gestiegener Rezessionsängste dürfte in den USA auch das 4. Quartal deutlich positiv verlaufen, was primär auf die sich zuletzt bessernde Konsumentenstimmung zurückzuführen ist. Selbst in Europa, wo wir uns nach Ansicht zahlreicher Ökonomen gegenwärtig in einer Rezession befinden dürften, hat sich das Verbrauchervertrauen zuletzt wieder merklich gebessert. Die Angst vor einem schwierigen Winter ist bei Konsument:innen und Unternehmer:innen weiterhin präsent, jedoch bei weitem nicht mehr so ausgeprägt wie noch im Herbst als zwangsweise Gasrationierungen die Schlagzeilen dominierten. Ein Grund für die sich zuletzt leicht aufhellende Stimmung ist mit Sicherheit der Bruch in der Teuerungsdynamik. In den USA haben wir den Höhepunkt des Preisdrucks bereits hinter uns gebracht und auch in Europa dürfte dieser bald überschritten werden. Mittlerweile stellt sich weniger die Frage ob, sondern wie schnell die Inflation in den kommenden Monaten sinken wird. Zahlreiche zyklische Preistreiber wie die unten dargestellten Frachtkosten oder aber auch Rohstoffpreise, sprechen für einen merklich geringeren Preisdruck im kommenden Jahr.

In dem Zusammenhang muss man allerdings auch erwähnen, dass der solide Arbeitsmarkt durchaus für eine gewisse Inflationspersistenz spricht und die Teuerung vorerst weiterhin über dem Zentralbankziel liegen dürfte. Die befürchtete Lohn-Preis-Spirale können wir allerdings nicht ausmachen. Daher sollte im kommenden Jahr der geldpolitische Druck der Notenbanken merklich nachlassen. Auch wenn die Rhetorik der meisten Notenbanker angesichts der aktuellen Inflationsniveaus „gezwungenermaßen“ noch weiterhin sehr restriktiv bleibt, so erwarten wir Mitte nächsten Jahres mit 5% in den USA und 3% in Europa nur mehr ein marginal höheres Leitzinsniveau.

Das geldpolitische Umfeld bleibt somit weiterhin außerordentlich herausfordernd, jedoch besteht die berechtigte Hoffnung, dass es 2023 zumindest etwas berechenbarer werden wird.

Der Verlauf der globalen Konjunktur wird im kommenden Jahr auch wesentlich von der Entwicklung Chinas abhängen. Während der globale Wachstumsmotor im letzten Jahr durch die Null-Covid-Politik bzw. den Problemen am heimischen Immobilienmarkt gehörig ins stottern geriet, könnte die Volksrepublik im kommenden Jahr durchaus positiv überraschen. Vor allem die unerwartete Kehrtwende in der Corona-Politik Anfang Dezember und die damit einhergehenden Öffnungsmaßnahmen könnten zu einer neuerlichen Beschleunigung des Wirtschaftswachstums beitragen. Während die zuletzt (inoffiziell) berichteten 37 Millionen Ansteckungen pro Tag in der kurzen Frist durchaus beängstigend wirken, sollte ähnlich wie in Europa und den USA das „Re-Opening“ einen deutlich positiven Wachstumseffekt aufweisen.

Die globale Konjunktur könnte somit mit einem „blauen Auge“ davonkommen, wenngleich angesichts der zahlreichen Krisen aktuell sämtliche Prognosen mit einer sehr hohen Unsicherheitskomponente behaftet sind.

Anzeichen für besseres Anlagejahr

Nach einem Jahr wie 2022 wäre es vermessen oder naiv zu behaupten, dass sich 2023 alles zum Positiven wenden wird. Immerhin erleben wir einen Krieg mitten in Europa, leiden an der höchsten Inflation seit Jahrzehnten und erachten eine milde Rezession als mögliches Positivszenario. Auf der anderen Seite muss man auch festhalten, dass in den letzten Wochen auf mehreren Ebenen eine deutliche Verbesserung stattgefunden hat. So scheint der Inflationsgipfel überwunden, ein Ende des Zinsanhebungszyklus nah, die Energiekrise in Europa vorerst gebannt oder die Zero-Covid-Politik in China beendet. Zudem versuchen die Finanzmärkte stets die zukünftige Entwicklung abzubilden. In der Regel reagieren diese positiv wenn die reale Wirtschaft noch schwächelt. Die aktuell negativen Kurse spiegeln daher auch Einiges an negativer Erwartungshaltung wider. Ungeachtet dessen haben sich durchaus Opportunitäten aufgebaut. Wir blicken somit angesichts der jüngsten Entwicklungen verhalten positiv in die Zukunft.

Vor allem der Blick auf die Anleiherenditen zeigt, dass festverzinsliche Anlagen so viel Wertpotenzial wie schon lange nicht mehr haben – immerhin liefern Unternehmensanleihen guter Bonität mittlerweile cirka 4% Rendite. Auch im Hochzinsbereich oder bei Schwellenländeranleihen haben sich im letzten Jahr die Risikoaufschläge erheblich aufgebaut, sodass die mittel- bzw. langfristige Attraktivität der Anlageklasse deutlich gestiegen ist.

Angesichts der heurigen Korrektur an den Aktienmärkten, zeigen sich diese zum Jahresstart bewertungstechnisch erheblich günstiger als noch vor einem Jahr. Hier muss man jedoch auch festhalten, dass es nach dem Corona-Crash durchaus „ungesunde“ Übertreibungen am Markt gab. Aktuell erachten wir Aktien als weder günstig noch teuer. Für den weiteren Verlauf dürfte die Gewinnsituation der Unternehmen entscheidend werden und inwieweit diese den konjunkturellen Gegenwind verkraften können.

Fazit

Wie eingangs bereits erwähnt, dürfte sich der Marktfokus von der Inflationsentwicklung wieder stärker auf das Wirtschaftswachstum richten. Damit einhergehend sollte auch die im Jahr 2022 erlebte Gleichläufigkeit der Anlageklassen wieder merklich abnehmen.

Zusammengefasst lässt sich festhalten, dass angesichts der bestehenden multiplen Krisen auch 2023 kein einfaches Jahr werden dürfte. Die Volatilität wird wohl auch in den nächsten Monaten ein ständiger Begleiter bleiben, sodass proaktive Selektion und Allokation an Bedeutung gewinnen werden. Ungeachtet dessen stimmt uns die Resilienz der Unternehmen sowie der Konjunktur verhalten positiv. Zudem scheinen die meisten Krisen ihren Höhepunkt bereits überschritten zu haben, sodass auf Gesamtjahressicht durchaus etwas Sonnenschein auf die zuletzt dunklen Stunden folgen sollte.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.