Die Weltwirtschaft ist nach wie vor mit den Nachwirkungen des zweistufigen Inflationsschocks, zuerst Pandemie, dann Energie, konfrontiert. Die Geldpolitik hat mittlerweile die ultra-expansive geldpolitische Haltung korrigiert. Das unmittelbar beherrschende makroökonomische Thema ist jedoch nach wie vor die zu hohe Inflationsentwicklung.

Kein „No Landing“

Die Hoffnungen, dass die Inflation ähnlich schnell fallen wird wie sie angestiegen ist (Immaculate Disinflation), wurden gedämpft. Das „No Landing“ Szenario war eben makellos (Goldilocks). Auch die etwas realistischere Einschätzung, wonach eine Nachfrageschwäche („weiche Landung“ inklusive Stagnation beziehungsweise sogar milde Rezession) die Inflation reduzieren könnte, ist weniger wahrscheinlich geworden. In beiden Szenarien waren Leitzinssenkungen ab dem zweiten Halbjahr denkbar, wodurch die Märkte unterstützt worden wären.

Hohe Inflationsraten

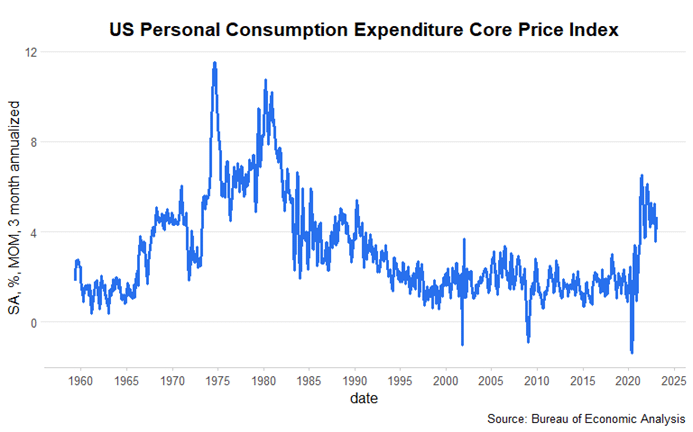

Der Inflationsraten waren im Monat Jänner in einigen Ländern zu hoch, viele wichtige Konjunkturindikatoren sind angestiegen und die Arbeitslosenraten blieben sehr niedrig. In den USA lag der Deflator (die Inflationsrate) für die persönlichen Konsumausgaben im Monat Jänner über den Erwartungen (0,6% im Monatsabstand). Exklusive den normalerweise schwankungsfreudigen Komponenten Nahrungsmittel und Energie betrug der Preisanstieg ebenso 0,6%. Wird diese Zahl auf das Jahr hochgerechnet (0,6% mal 12 Monate), beträgt der annualisierte Wert rund 7,2%.

Dieser Wert ist weit weg von einer Entwicklung, mit der die Zentralbank zufrieden sein kann. Ende der Woche steht in der Eurozone die Schnellschätzung für die Konsumentenpreisinflation für den Monat Februar im Fokus. Die Konsensschätzung erwartet einen unverändert hohen Wert für die Kernrate (5,3% im Jahresabstand).

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Darstellung eines Index kein direktes Investment möglich.

Ansteigende Konjunkturindikatoren

Die aggregierte Schnellschätzung der Einkaufsmanagerindizes (PMI) für wichtige entwickelte Volkswirtschaften zeigte im Monat Februar den zweiten Monat in Folge einen Anstieg. Der PMI für den Fertigungssektor deutet auf eine Bodenbildung beziehungsweise ein leichtes Wachstum hin. Im vierten Quartal ist die globale Fertigung geschrumpft. Der PMI für den Dienstleistungssektor ist stärker angestiegen als der Fertigungs-PMI. Mit einem Wert von 51,5 befindet sich der Indikator mittlerweile wieder über der theoretischen Grenze von 50, die Expansion von Kontraktion trennt.

Hinsichtlich der Teilkomponenten sind die Anstiege bei den Neuaufträgen und der Stimmung hervorzuheben. Der Teilindikator für die Beschäftigung hat sich ebenso verbessert. Aufgrund des engen Arbeitsmarktes (niedrige Arbeitslosenrate) bestehen jedoch Risiken für Sekundärrundeneffekte (zu hohes Lohnwachstum). Gleichzeitig ist es beunruhigend, dass der Indikator für die Verkaufspreise im Dienstleistungssektor mit einem leichten Anstieg den Abwärtstrend nicht fortgesetzt hat. Diese Entwicklung liefert ein Indiz dafür, dass die Unternehmen Preissetzungsmacht besitzen.

Inflationspersistenz

Als Basisszenario setzt sich zunehmend die Einschätzung durch, dass der Disinflationsprozess langsamer als erhofft und holprig stattfinden wird. Das Risiko für eine zu hohe Inflationspersistenz beziehungsweise für eine abermalige Beschleunigung der Inflation hat sogar zugenommen.

Zu Lockere Geldpolitik – erhöhte Rezessionsrisiken

Die Zentralbanken konnten gegen die angebotsseitigen Schocks (hohe Energiepreise, Lieferengpässe) wenig unternehmen. Die geldpolitische Grundhaltung war jedoch im Nachhinein betrachtet (viel) zu locker. Dieses Umfeld hat Überwälzungs- und Sekundärrundeneffekte erleichtert. Derzeit beunruhigt die Kombination von zu hohen Inflationsraten (eine zu langsamen Disinflation) und ansteigenden Konjunkturindikatoren die Zentralbanken. Das Risiko für eine Verankerung der Inflationserwartungen auf einem Niveau über dem Zentralbankziel (von 2%) ist angestiegen.

Die Zentralbanken können jedoch die Nachfrage (das Wirtschaftswachstum) mit einer restriktiven Geldpolitik beeinträchtigen. Die Wahrscheinlichkeit für zusätzliche Leitzinsanhebungen hat zugenommen. In den USA sind bis Juli in den Markpreisen weitere Zinsanhebungen von beinahe einem Prozentpunkt enthalten (Oberes Band für den effektiven Leitzinssatz aktuell: 4,75%). Auch in der Eurozone ist bis Juli ein um rund einem Prozentpunkt höherer Leitzinssatz eingepreist (Einlagenfazilität aktuell: 2,5%). Damit ist aber auch das Risiko für eine durch die Zentralbanken ausgelöste Rezession angestiegen.

Hohe Schwankungen

Die Zentralbanken und wohl auch einige Marktteilnehmer haben mittlerweile wenig Zutrauen in die eigenen Prognosen zur Entwicklung der Inflation und des Wirtschaftswachstums. Mithin agieren sie noch mehr als früher auf veröffentlichte Indikatoren. Diese sind jedoch schwankungsfreudig.

Seit Anfang Februar sind die Erwartungen für die zukünftigen Leitzinsen angestiegen und haben Anleihen- und Aktienkurse unter Druck gebracht. Die höheren Zinsen reduzieren den Barwert (aktueller Wert) des zukünftigen Zahlungsstroms (Dividenden, Kupon). Zudem reduziert die auf die mittlere Sicht angestiegene Rezessionswahrscheinlichkeit die erwarteten Gewinne. Der eine oder andere unerwartet schnelle Inflationsrückgang würde jedoch die Kurse abermals unterstützen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.