Die Grundformel „hohe Inflation plus restriktive Geldpolitik plus Verschlechterung des Finanzumfeldes plus Ungewissheit über weitere Liquiditätskrisen wie im Vereinigten Königreich ergibt globale Rezessionsrisiken“ gilt weiterhin. Zudem erhält das sogenannte Trilemma des Wechselkursregimes aufgrund des festen US-Dollar immer mehr Aufmerksamkeit.

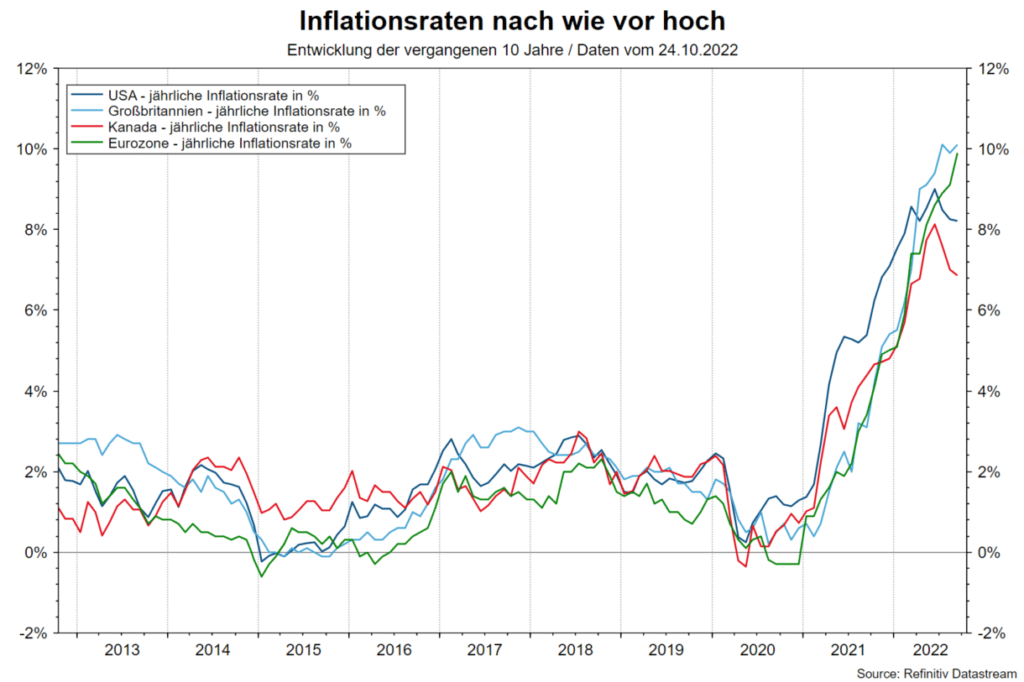

Hohe Inflation

Die für September veröffentlichten Inflationsrate sind nach wie vor hoch beziehungsweise höher als erwartet. Das gilt für die USA (Sep, 0.4% im Monatsabstand / 8,2% im Jahresabstand), Großbritannien (0,5% p.m. / 10,1% p.a.), Kanada (0,1% p.m. / 6,9% p.a.) und die Eurozone (1,2% p.m. / 9,9% p.a.). Auch wenn es Hinweise für einen nachlassenden Inflationsdruck gibt – fallende Energiepreise, fallende Güterpreisinflation, fallende Lieferzeiten, wenig Hinweise für eine Lohn-Preis-Spirale – bleibt das Risiko für eine Verankerung der Inflationspersistenz auf einem hohen Niveau groß. Die Zentralbanken argumentieren damit, dass die Kosten einer anhaltend hohen Inflation höher wären als die Kosten einer Rezession. Sie zeigen ein starkes Commitment, die geldpolitische Grundausrichtung so lange hawkisch (schnelle und synchrone Leitzinsanhebungen) und restriktiv (wirtschaftsdämpfend) beizubehalten, bis die Inflationsraten überzeugend einen fallenden Trend eingeschlagen haben.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Leitzinsanhebungen

In dieser Woche wird für die Zentralbank in Kanada (BoC) eine Anhebung des Leitzinssatzes um 0,5 Prozentpunkte auf 3,75% und für die Zentralbank in der Eurozone (ECB) eine Anhebung aller drei Leitzinsen um jeweils 0,75 Prozentpunkte erwartet (Einlagenfazilität: von 0,75% auf 1,5%). In der darauffolgenden Woche wird auch für die US-amerikanische Zentralbank (Fed – oberes Band: von 3,25% auf 4%) als auch für die Zentralbank im UK (BoE: von 2,25% auf 3%) mit Leitzinserhöhungen gerechnet.

Verschärfung des Finanzumfeldes

Die restriktiven Geldpolitiken der Notenbanken erzeugen eine Verschärfung des Finanzumfeldes. In der vergangenen Woche sind die Renditen von kreditsicheren Staatsanleihen weiter angestiegen. Dadurch verringert sich der Barwert der zukünftigen Zahlungsströme, die Kurse zahlreicher Wertpapierklassen stehen unter Druck. Anders ausgedrückt: die Kapitalkosten steigen an. Zudem bleibt die Ungewissheit darüber, ob wie im Vereinigten Königreich auch anderswo eine Liquiditätskrise ausbrechen könnte.

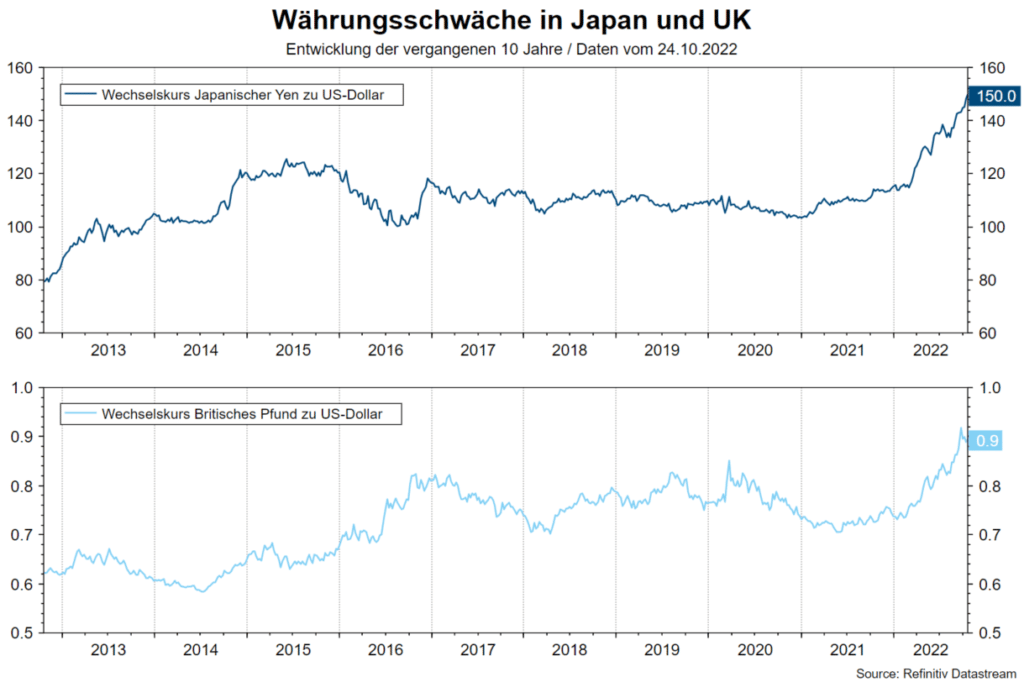

Starker US-Dollar

Darüber hinaus bereitet der starke US-Dollar Probleme. Er erschwert die Bedienung von Schulden in US-Dollar, erhöht die Inflation in Ländern mit einer Währungsschwäche (höhere Energiepreise), verringert die Attraktivität von Ländern für Kapitalveranlagungen (Problem für Länder mit einem hohen Leistungsbilanzdefizit) und ist generell nachträglich für die Planbarkeit (ähnlich wie die hohe Inflation).

Yen-Intervention

In den entwickelten Volkswirtschaften ist das Problem einer Währungsschwäche vor allem in zwei Ländern virulent. Mit einem veranschlagten Leistungsbilanzdefizit von knapp 5% des nominellen Bruttoinlandsproduktes steht im Vereinigten Königreich das britische Pfund unter Druck. In Japan hat sich der japanische Yen kräftig abgeschwächt, weil im Unterschied zu den anderen Zentralbanken die Bank of Japan an der ultra-lockeren Geldpolitik festhält. Nachdem am vergangenen Freitag der Yen auf über 150 pro US-Dollar geklettert war, fand Medienberichten zufolge die zweite Währungsintervention innerhalb eines Monats statt.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Trilemma des Wechselkursregimes

Aufgrund der hohen Inflationsraten ist mithin auch das berühmte Trilemma des Wechselkursregimes in den Vordergrund getreten. Die drei wechselkurspolitischen Ziele Wechselkursstabilität, geldpolitische Autonomie und freie Kapitalbewegungen lassen sich gleichzeitig nicht verwirklichen. Nur zwei von den drei Zielen sind zur selben Zeit möglich. Weil die Wechselkursstabilität für immer mehr Ländern nicht mehr gegeben ist, stehen sie vor der Entscheidung entweder die Leitzinsen deutlich anzuheben oder am Währungsmarkt zu intervenieren. Unilaterale Währungsinterventionen, die eine Währungsschwäche verhindern wollen, sind historische betrachtet oftmals nicht nachhaltig. Eine Möglichkeit ist eine konzertierte Währungsintervention zuungunsten des US-Dollar. Das ist jedoch nicht besonders wahrscheinlich.

Bleibt „nur“ noch, das zugrundeliegende Problem anzugehen. Im Fall vom UK handelt es sich dabei darum, die Fiskalpolitik auf glaubwürdige Beine zu stellen. Für Japan hat die Wahrscheinlichkeit für eine Aufgabe der ultra-lockeren Geldpolitik deutlich zugenommen. Das bedeutet unter anderem, dass die Bank of Japan das obere Band (aktuell: 0,25%) für die zehnjährige Staatsanleiherendite nach oben nehmen könnte. Das Treffen der Bank of Japan am kommenden Freitag wird damit mit größerem Interesse als gewöhnlich verfolgt werden.

Inflationsentwicklung ist entscheidend

Die Inflation bleibt die wichtigste Einflussgröße für die Märkte. Erst zunehmende Anzeichen für einen nachlassenden Inflationsdruck würde es den Zentralbanken (der Fed) ermöglichen, die Zinsanhebungsgeschwindigkeit zu verringern beziehungsweise sogar eine Pause einzulegen. Das wäre positiv für zahlreiche Wertpapierklassen und negativ für den US-Dollar.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.