Zuletzt geht es in der Diskussion um die zukünftige Inflationsentwicklung immer wieder um die Phillips Kurve. Doch was ist die mythische Phillips Kurve?

Die Phillips Kurve ist ein Konzept, das auf den neuseeländischen Ökonomen Alban William Phillips zurückgeht. Dieser präsentierte 1958 in einem Aufsatz Daten über den Zusammenhang zwischen Lohnveränderungen und Arbeitslosigkeit für England über einen Zeitraum von ca. 100 Jahren. Die historischen Daten zeigten einen inversen Zusammenhang. Je höher die Arbeitslosigkeit, desto geringer die Lohnzuwächse. Phillips hat dahinter eine Gesetzmäßigkeit vermutet, die er durch die Verhandlungsmacht der Arbeitnehmer begründet sah. Je niedriger die Arbeitslosigkeit, desto höher die Chance Lohnerhöhungen durchzubringen. Nachdem Lohnkosten einen großen Teil der Kosten von Gütern und Dienstleistungen ausmachen, wurde die ursprüngliche Phillips Kurve sehr bald zu einem Zusammenhang zwischen Inflation, d.h. der Veränderung des Preisniveaus, und der Arbeitslosenrate umgedeutet.

Warum ist die Phillips Kurve wichtig?

Ein berühmtes Zitat von Keynes lautet “Practical men who believe themselves to be quite exempt from any intellectual influence, are usually the slaves of some defunct economist.”

Die Phillips Kurve ist trotz aller Kritik an dem Konzept immer noch ein fester Bestandteil des Theoriekanons der Zentralbanken. Diese sehen es als ihre Aufgabe, die Zinsen immer dann zu erhöhen, „… as the party gets going.“ Die Phillips Kurve zeigt, wo man am besten nach der Party suchen sollte.

Viele sagen die Phillips Kurve ist tot? Was ist damit gemeint?

Die Phillips Kurve ist ein Konzept, das immer wieder stark in der Kritik gestanden ist. Das zeigt sich schon darin, dass der Zusammenhang zwischen Arbeitslosigkeit und Lohn immer wieder neu spezifiziert bzw. um zusätzliche Einflussfaktoren erweitert wurde.

Meines Erachtens ist die erste Welle der Kritik in den 70er Jahren über die Phillips Kurve hinweggefegt. Die Kritik ging vor allem in zwei Richtungen. Zum einen war es eine empirische Kritik, da im Zuge der Ölkrise der stabile Zusammenhang zwischen Arbeitslosigkeit und Inflation zusammengebrochen war. Stagflation war das ökonomische Problem der 70er und der Misery Index (die Summe aus Inflation und Arbeitslosigkeit) die Kennzahl zum Problem.

Die zweite Kritik, ursprünglich von den späteren Nobelpreisträgern Milton Friedman und Edmund Phelps geäußert, baute auf der theoretischen Grundlage der Phillips Kurve auf. Diese Kritik lässt sich am einfachsten mit einem üblicherweise Abraham Lincoln zugeschriebenen Zitat illustrieren. “You can fool all the people some of the time, and some of the people all the time, but you cannot fool all the people all the time.”

Diese Kritik setzte daran an, dass höhere Nominallöhne Arbeitnehmer real nicht reicher machen. Wenn die Inflation korrekt antizipiert wird, würde eine höhere Inflation nichts bewirken. Die Menschen würden klar zwischen nominal und real unterscheiden. Sprich sie würden wissen, dass sie zwar nominal mehr in der Tasche haben, sich real dafür aber nicht mehr kaufen können. Das Resultat wäre eine höhere Inflation bei unverändert hoher Arbeitslosenrate. Damit man in einer solchen Situation eine Wirkung erzielt, müsste die Inflation stärker als erwartet steigen. In so einem Fall würde es kurzfristig zu einem Rückgang der Arbeitslosigkeit kommen. Nach einer kurzen Zeit würden die Menschen aber merken, dass sie real nicht reicher geworden sind, und die Arbeitslosigkeit steigt wieder. In dem Fall müsste man die Dosis der „Inflation“ weiter erhöhen, um eine Wirkung zu erzielen. Am Ende hätte man dann eine Situation, in der die Inflation immer weiter steigt und keinen Einfluss auf die Arbeitslosigkeit mehr hätte. Was ziemlich genau die Situation der 70er Jahre beschreibt.

War das das Ende der Phillips Kurve?

Nicht wirklich. Die Phillips Kurve wurde nach dieser Kritik weiterentwickelt. Heutige Spezifikationen enthalten zusätzliche Variable wie die sogenannte Natürliche Rate der Arbeitslosigkeit, die langfristigen Inflationserwartungen, den Einfluss von Importpreisen, Wechselkursen oder Ölpreisen oder die vergangene Inflation, um den Einfluss von Preisindexierungen abzubilden.

Rettete das die Phillips Kurve?

Ich würde sagen, diese Maßnahmen haben dem Konzept zumindest Zeit gekauft. Diese Spezifikationen funktionieren deutlich besser als die ursprüngliche Formulierung von Phillips. Allerdings sieht man, dass über die letzten Jahrzehnte der Zusammenhang zwischen der Arbeitslosigkeit und der Lohnentwicklung immer schwächer geworden ist. Das zeigt sich sehr schön in den nachfolgenden Grafiken, die von verschiedenen Anbietern stammen.

Diese Abschwächung des Zusammenhangs ist der Grund, warum viele Analysten sagen, dass die Phillips Kurve tot ist. Ich würde zwar nicht so weit gehen, aber, um im Bild zu bleiben, sie ist sehr, sehr geschwächt und man muss schauen, ob sie überlebt.

Wie kann das sein? Es scheint mir nicht unlogisch, dass eine niedrige Arbeitslosigkeit zu höheren Löhnen führt. Ist das nicht genau der Grund warum ITler viel verdienen? Weil es zu wenige davon gibt?

Es ist ein wenig komplizierter. Zum einen geht es nicht um die Gehälter einer Gruppe, sondern um die Gehälter aller Beschäftigten. Dazu kommt, dass es nach vielen Jahren der Globalisierung nicht mehr um den Arbeitsmarkt eines Landes, sondern um den internationalen Arbeitsmarkt geht. Aber lassen sie mich die Argumente ein wenig strukturieren.

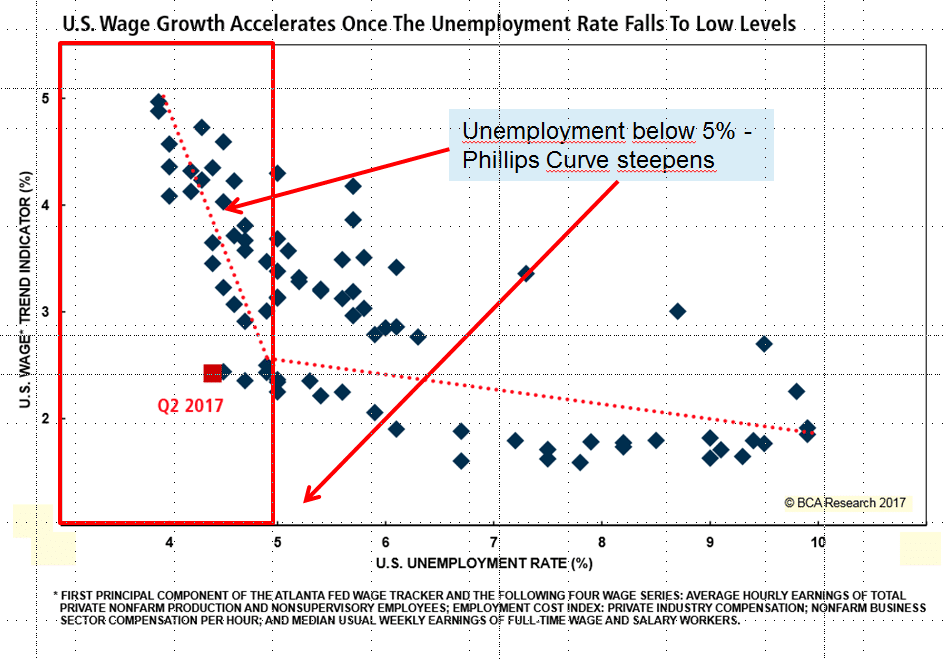

Ein Teil der Marktteilnehmer geht davon aus, dass die Phillips Kurve weiterhin gesund und munter ist. Von dieser Gruppe werden vor allem zwei Argumente vorgebracht. Zum einen wird mit Messfehlern, sowohl bei Lohnkosten als auch beim Zustand des Arbeitsmarktes argumentiert. Über dieses Thema haben wir ja schon zuvor gesprochen. Die Idee hinter dem Argument ist, dass die Arbeitslosigkeit „schöngerechnet“ wird. Deshalb kann man auch keinen Zusammenhang zwischen Arbeitslosigkeit und Lohnwachstum bzw. Inflation sehen. Das zweite Argument lautet, dass der Zusammenhang zwischen Arbeitsmarkt und Löhnen nicht linear, sondern konvex bzw. „geknickt“ ist. Solange die Arbeitslosigkeit hoch ist, hat sie keinen Einfluss auf die Inflation. Wird der Arbeitsmarkt aber sehr eng, steigen die Löhne an. In dem Fall könnte es, sobald der Knickpunkt erreicht ist, plötzlich sehr schnell zu höherer Inflation kommen.

Einige Experten gehen wiederum davon aus, dass die Phillips Kurve wirklich tot ist. Hier werden vor allem zwei Argumentationslinien verfolgt:

- Der große Erfolg der Zentralbanken, die langfristigen Inflationserwartungen zu „verankern“, hat zur Folge gehabt, dass diese immer mehr zu einer selbsterfüllenden Prophezeiung wurden. Wenn alle davon ausgehen, dass die Inflation immer bei 2% liegen wird, dann werden alle wirtschaftlichen Akteure ihr Verhalten an dieser Erwartung ausrichten. Entsprechend wird das System immer wieder zu diesem Wert konvergieren. Externe Schocks, wie z.B. ein Anstieg des Ölpreises, und damit der Inflation, werden einfach als temporär gesehen und quasi ignoriert. Sie „waschen“ sich damit recht bald aus der Statistik und die Inflation kehrt zum Ankerpunkt von 2% zurück.

- Die andere Argumentationsschiene baut darauf auf, dass sich die Machtverhältnisse zwischen den Inputfaktoren Kapital und Arbeit massiv verschoben haben. Nach der 1978 durch Deng Xiaoping eingeleiteten Öffnung Chinas und dem Ende des Kommunismus 1989 ist der Arbeitsmarkt ein globaler geworden. Die Arbeitskräfte in den Industrieländern konkurrieren heute mit Milliarden Arbeitskräften in den Schwellenländern. Diese Konkurrenz hält die Löhne niedrig. Inzwischen kommt schon die nächste Revolution auf uns. Künstliche Intelligenz und Roboter machen viele Arbeiten noch billiger als es die verlängerten Werkbänke in den Schwellenländern tun. Dazu kommt, dass sich durch Thatcher und Reagan auch das gesellschaftliche Klima gedreht hat und wirtschaftsfreundlicher ist. Eine, auch damit in Zusammenhang stehende, Änderung des institutionellen Set Ups über die letzten Jahre, z.B. durch die Schwächung der Rolle der Gewerkschaften, hat ihr Übriges dazu beigetragen, damit der Zusammenhang zwischen Arbeitslosigkeit und Inflation nicht mehr vorhanden ist.

Was heißt das für die Märkte?

Ich denke, für die Märkte sind vor allem zwei Faktoren interessant. Kurzfristig wird es darum gehen, welche der obigen Hypothesen sich als richtig herausstellt. Die Arbeitslosigkeit ist so niedrig, und die „Reserven“ am Arbeitsmarkt zumindest in den USA so gering, dass es, wenn die Phillips Kurve weiterhing gilt, zu einem Anstieg der Inflation kommen sollte.

Langfristig spannender fände ich das Gegenteil. Wenn trotz engem Arbeitsmarkt die Inflation nicht ansteigt, müssen sich die Zentralbanken irgendwann die Frage nach ihrem „Business Model“ und ihrem Werkzeugkasten gefallen lassen. Wenn die Inflation konstant bei 2% oder sogar unter dem Ziel der Zentralbank liegt, gleichzeitig immer wieder Finanz- und Wirtschaftskrisen ausbrechen, dann ist eine zu starke Fokussierung auf ein Inflationsziel und Inflation Targeting als Weg dieses zu erreichen nicht der beste Set Up für die Zentralbanken. Die letzten Rezessionen waren alle nicht klassisch, in dem Sinn, dass die Zentralbanken die Zinsen erhöhen mussten, um einen Anstieg der Inflation zu stoppen. Wenn Zentralbanken aber ständig auf etwas reagieren müssen, das in keinem Zusammenhang mit ihrem Ziel steht, stellt sich die Frage, ob sie das richtige Ziel verfolgen.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.