Niedriges Produktivitätswachstum

Die zuletzt veröffentlichten Daten zum Produktivitätswachstum in den USA zeigten ein ungünstiges Bild. Die gearbeiteten Stunden, berechnet aus Beschäftigung multipliziert mit den durchschnittlichen Stunden, sind im Jahresabstand kräftig um 2,3% angestiegen. Weil gleichzeitig die Wirtschaftsleistung nur um 1,3% angestiegen ist, fiel die Produktivität um gerundet einen Prozentpunkt (negatives Produktivitätswachstum).

Die Entlohnung pro Arbeitsstunde stieg um 4,8% an, weshalb die Lohnstückkosten, berechnet aus Entlohnungs- minus Produktivitätswachstum um 5,8% angestiegen sind. Die Entwicklung der Lohnstückkosten ist auf die lange Sicht die wichtigste Bestimmungsgröße für die Inflationsentwicklung. Seit dem Jahr 1960 sind die Lohnstückkosten im Durchschnitt um 2,9% im Jahresabstand gewachsen, die Kernrate für die Inflation der persönlichen Konsumausgaben (Core PCE Deflator) um 3,2%.

Fester Arbeitsmarkt

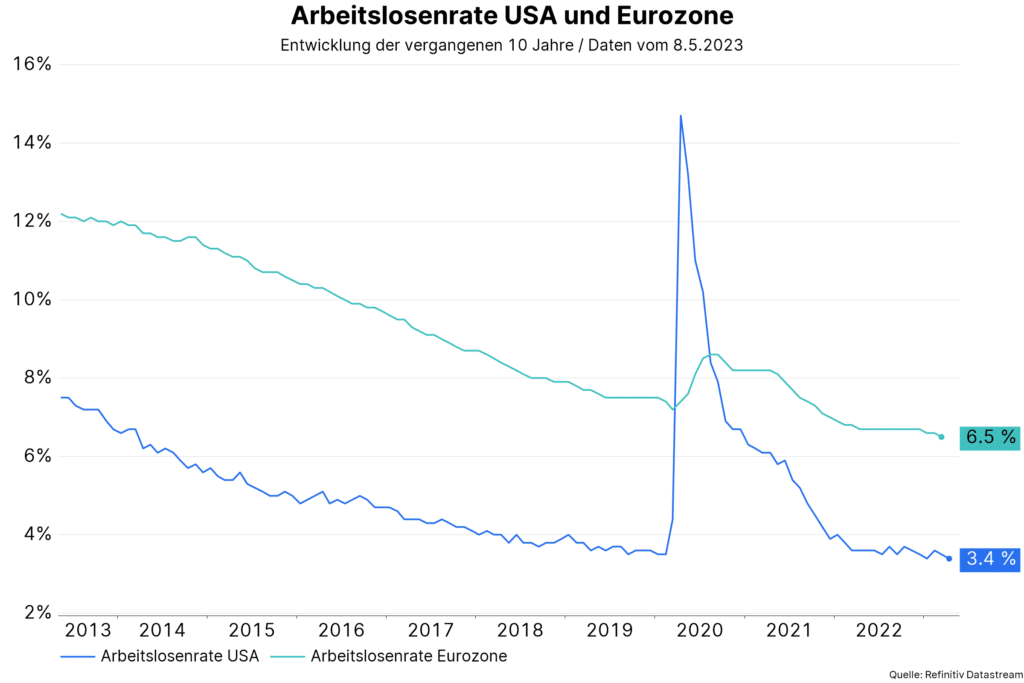

Insgesamt bleiben die Arbeitsmärkte sehr fest, das heißt, im Ungleichgewicht. In den USA war die Arbeitslosenrate im Monat April mit 3,4% sehr niedrig. Das Congressional Budget Office schätzt den Wert für Vollbeschäftigung ohne Inflationsdruck um einen Prozentpunkt höher ein. Gleichzeitig zeigte der JOLTS-Bericht für den Monat März weiterhin ein sehr hohes Verhältnis der offenen Stellen im Vergleich zu den Arbeitslosen. Der Trend zeigt aber nach unten. Eine weiche Landung der Wirtschaft ist gleichzusetzen mit einem deutlichen Rückgang der offenen Stellen ohne einen starken Anstieg der Arbeitslosenrate.

Zugegeben, bis jetzt deuten die Daten in die richtige Richtung. Das Risiko für einen starken Anstieg der Arbeitslosenrate, gleichzusetzen mit einer Rezession, bleibt aber erhöht. Denn die Zentralbank versucht mit einer restriktiven Geldpolitik die Inflation zu reduzieren. Ähnliches gilt für die Eurozone – im Monat März hat die Arbeitslosenrate mit 6,5% ein neues historisches Tief erreicht. Gleichzeitig ist das Bruttoinlandsprodukt im ersten Quartal lediglich um 0,1% im Quartalsabstand und 1,3% im Jahresabstand gewachsen. Eine weiche Landung in der Eurozone ist möglich, aber die restriktive Geldpolitik unterstreicht die Abwärtsrisiken.

Positive Wachstumsdynamik

Der globale Einkaufsmanagerindex für den Monat April ist das vierte Mal in Folge angestiegen. Mit einem Wert von 54,2 befindet sich der Index deutlich über der theoretischen Grenze von 50, die Expansion von Kontraktion unterscheidet. Übersetzt auf das reale globale Bruttoinlandsprodukt impliziert der Index ein Wachstum von rund 3% auf das Jahr hochgerechnet. Dabei wird der Unterschied zwischen dem schwächelnden Fertigungssektor und der Erholung im Dienstleistungssektor immer größer. Auffällig ist, dass im Fertigungssektor die Neuaufträge leicht schrumpfen und die Beschäftigung nur leicht über der Marke von 50 liegt. Im Unterschied dazu weisen im Dienstleistungssektor beide Indikatoren eine ansteigende Tendenz auf und befinden sich deutlich im Wachstumsbereich.

Dazu passt auch die Entwicklung der Verkaufspreise: Fallend aber immer noch leicht im Wachstumsbereich im Fertigungssektor, steigend und deutlich im Wachstumsbereich im Dienstleistungssektor. Eine wichtige Frage hinsichtlich der zukünftigen Entwicklung ist, ob diese Lücke über eine Erholung im Fertigungssektor oder eine Abschwächung im Dienstleistungssektor geschlossen wird. Positiv ist, dass der Bericht den Befürchtungen für eine unmittelbare Rezession widerspricht. Leider werden damit auch die Hoffnungen auf einen schnellen Inflationsrückgang gedämpft.

Pause im Zinsanhebungszyklus

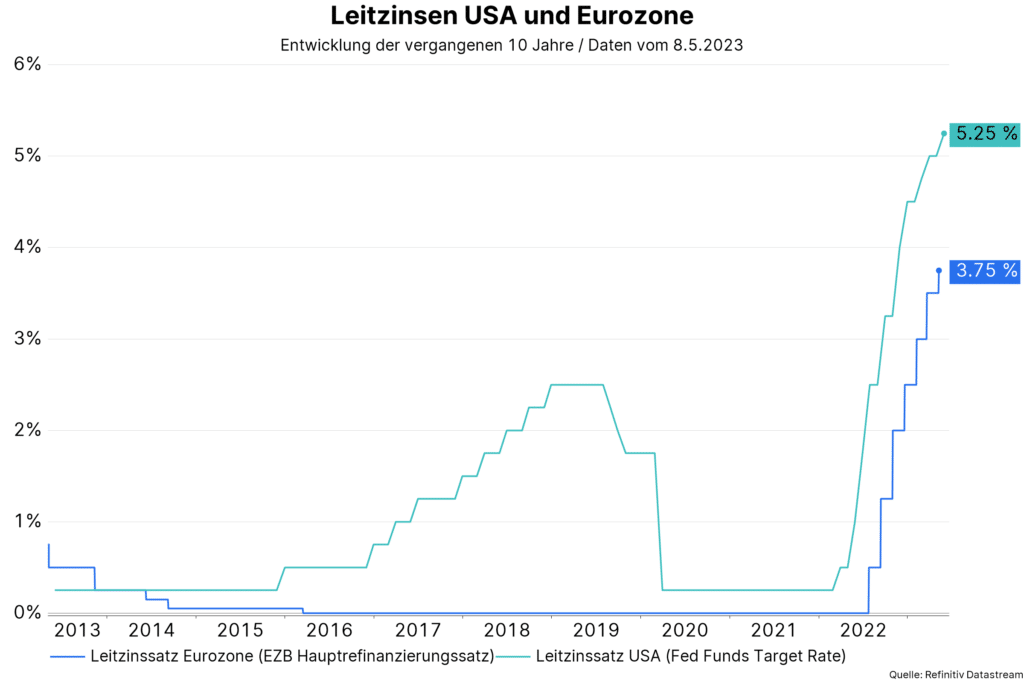

Trotz der unbequem hohen Inflation signalisieren immer mehr Zentralbanken eine Pause im Zinsanhebungszyklus, um die Effekte der vorangegangenen schnellen Leitzinsanhebungen besser einschätzen zu können. In den USA hat die Fed den Leitzinssatz weiter um 0,25 Prozentpunkte angehoben. Das obere Band für den effektiven Leitzinssatz befindet sich nunmehr bei 5,25%. Die Anleitung der Markterwartungen (Forward Guidance), wonach die Fed erwartet, dass weitere Leitzinsanhebungen geeignet sein könnten, wurde fallen gelassen. Eine leichte Neigung (Bias) für weitere Anhebungen wurde zwar beibehalten, das Statement und die Pressekonferenz signalisieren aber eine Pause.

Eine Pause bedeutet jedoch nicht das Ende im Zinsanhebungszyklus, wie vergangene Woche die überraschende Leitzinsanhebung der Zentralbank in Australien (Reserve Bank of Australia) gezeigt hat. Zudem rechtfertigt die hohe Inflation nicht die in den Marktpreisen reflektierten Leitzinssenkungen für das zweite Halbjahr. Auch die Europäische Zentralbank hat die Leitzinsen um 0,25 Prozentpunkte angehoben. Der Hauptrefinanzierungssatz befindet sich mittlerweile bei 3,75%. In der Stellungnahme der EZB ist vor allem hervorzuheben, dass die kumulierten Leitzinsanhebungen kräftig (forecully) auf das monetäre und das Finanzumfeld übertragen werden. Tatsächlich zeigte der jüngste EZB-Bericht zur Kreditvergabe der Banken (Bank Lending Survey) eine weitere Verschärfung der Kreditvergaberichtlinien und eine weitere Abschwächung der Kreditnachfrage.

Mehr Zeit bei der Zielerreichung

Die Zentralbanken signalisieren eine etwas weniger scharfe (hawkishe) Haltung, weil eine Wirkung der schnellen Leitzinsanhebungen auf das monetäre und Finanzumfeld bereits sichtbar geworden ist. Die Geldpolitik soll zwar restriktiv wirken, aber nicht mehr viel restriktiver werden, weil dadurch die Rezessionsrisiken (nochmals) ansteigen würden. Wahrscheinlich soll dadurch der klassische geldpolitische Fehler vermieden werden, dass oftmals die letzten Leitzinsanhebungen zu viel waren und unnötigerweise eine Rezession ausgelöst haben.

Die Inflation ist zwar immer noch unbequem hoch, aber ein insgesamt restriktives Umfeld könnte die Inflation graduell senken. Die Zentralbanken scheinen sich also mit der Zielerreichung ihres Inflationsziels von 2% mehr Zeit zu lassen. Das gilt umso mehr dann, wenn man berücksichtigt, dass die Inflation ein der wirtschaftlichen Aktivität hinterherhinkender Indikator ist. Der Pferdefuß bei der Geschichte ist, dass die Zentralbanken die zugrundeliegende Inflation abermals falsch, also als niedriger als sie tatsächlich ist, einschätzen könnten.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.