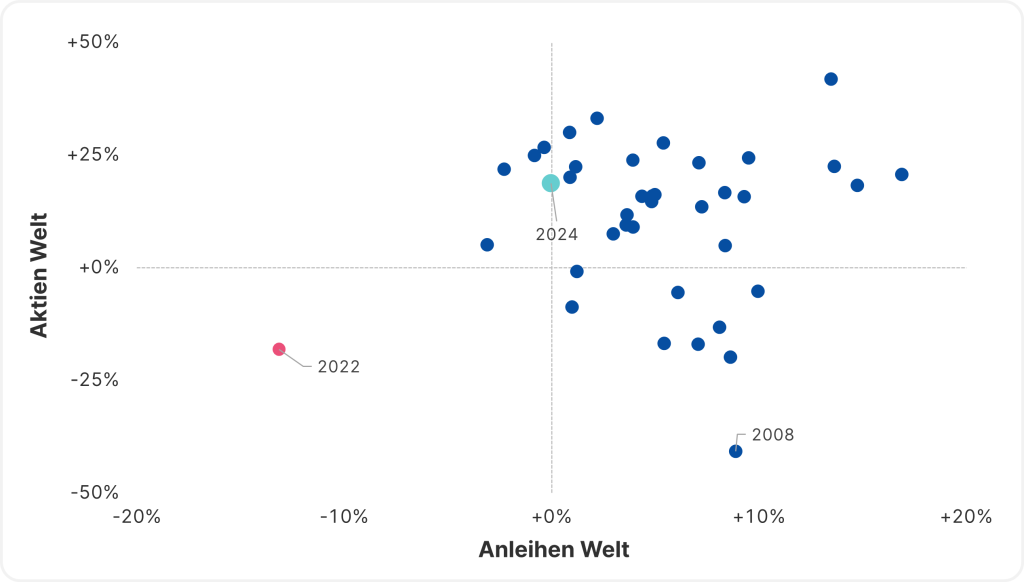

In der Rückschau fühlt sich 2024 für uns Assetmanager kompliziert an – gerade für Aktieninvestments gab es wiederholt gute Gründe, vorsichtig zu sein: In den Monaten Juli-September haben sich die volkswirtschaftlichen Daten der USA deutlich eingetrübt, und grundsätzlich verlässliche Indikatoren schienen auf eine Rezession hinzuweisen. Blickt man jedoch allein auf das Jahresergebnis, handelt es sich um ein weiteres Jahr der Normalität, wie es der folgende Chart zeigt. 2024 liegt unauffällig innerhalb der „Punktwolke“ historischer Jahreserträge für Aktien und Anleihen, aus der eigentlich nur die Jahre 2022 und 2008 herausfallen.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Jährliche Entwicklung von Aktien und Anleihen (1986-2024)

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024 / Aktien Welt = MSCI World, Anleihen Welt = ICE BofA Global Government Index

In die vergangenen 5 Jahre fallen beispiellose Ereignisse für den Aktienmarkt – die Pandemie 2020, und das schwierige Jahr 2022 für Aktien und Anleihen zugleich, hervorgerufen durch den außergewöhnlich schnellen und starken Anstieg der Inflation.

All das konnte die mittelfristige Entwicklung von Aktien nicht aus der Bahn werfen, wie es der folgende Chart deutlich macht. Letztlich ist der Aktienmarkt jedes Mal stärker zurückgekommen, überwiegend auf Basis der wirtschaftlichen Innovationskraft der USA (z.B. die berühmten „Magnificient 7“), deren Anteil in einem globalen Aktienindex wie dem MSCI World nunmehr gegen 3/4 geht.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Entwicklung Aktien Welt (5 Jahre)

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024 / Aktien Welt = MSCI World; Darstellung eines Index, kein direktes Investments möglich.

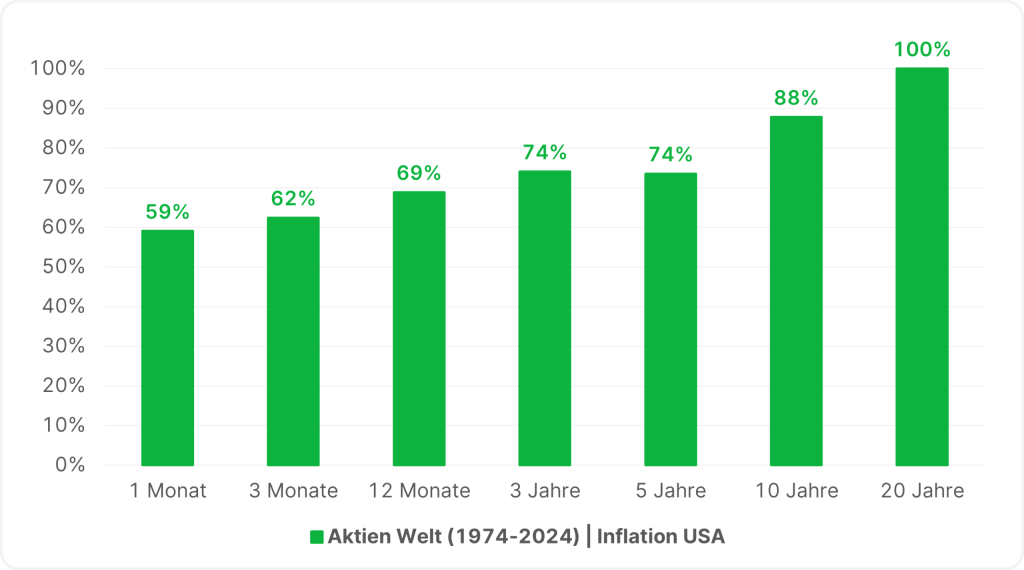

Was bleibt, ist die „Superkraft“ von Aktien, die Inflation zu bekämpfen. Der nächste Chart vergleicht den Ertrag eines globalen Aktienkorbs mit der Inflation, und das in unterschiedlichen Zeitfenstern, zwischen einem Monat und 20 Jahren. Ein ganz kurzes Aktieninvestment lag in ca. 59% der Fälle besser als die Inflation – hingegen konnte man als Kunde mit einem 20-jährigen Veranlagungshorizont in 100% der Fälle die Inflation kompensieren. Zugrunde liegt der Zeitraum 1974-2024. Zu beachten ist, dass ein Investment in Aktien immer auch Risiken mit sich bringt.

Vergleich Aktien mit der Inflation

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024 / Aktien Welt = MSCI World

Ob Gold nach einem fulminanten Jahr mit einem deutlichen Kursplus von rund 27 Prozent gekommen ist, um zu bleiben, wird die Zeit zeigen. Die Ära Trump II dürfte gekennzeichnet sein durch die Errichtung neuer Zollschranken, Deregulation und einer möglicherweise weniger strikten Inflationsbekämpfung der US-Notenbank Fed. Während der ersten Präsidentschaft von Donald Trump (mit ähnlichen Themen) hat sich Gold durchaus positiv entwickelt.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Entwicklung Gold (5 Jahre)

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024; Darstellung eines Index, kein direktes Investments möglich.

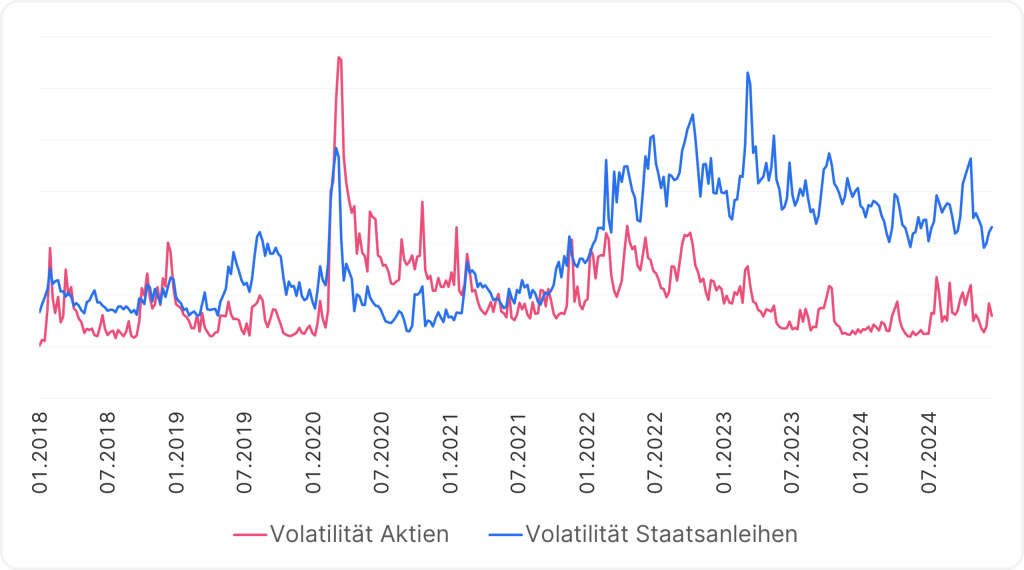

Eher zu weichen scheint die Volatilität von Aktien und Staatsanleihen, also die kurzfristige Schwankungsbreite, die Anleger:innen tendenziell Sorgen bereitet. Wie es der folgende Chart zeigt, ist die Volatilität von Aktien 2024 nur kurz aufgeflackert, und das in überschaubarem Ausmaß. Die Volatilität von Anleihen andererseits dürfte ihren Höhepunkt 2023 dauerhaft hinter sich gelassen haben, als die Inflation die Anleihenmärkte durcheinandergewirbelt hatte. Trotzdem darf man die Volatilität nie ganz abhaken, da sie letztlich eben der Ausdruck von plötzlichen und unerwarteten Ereignissen ist.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Volatilität von US-Aktien und US-Staatsanleihen

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024

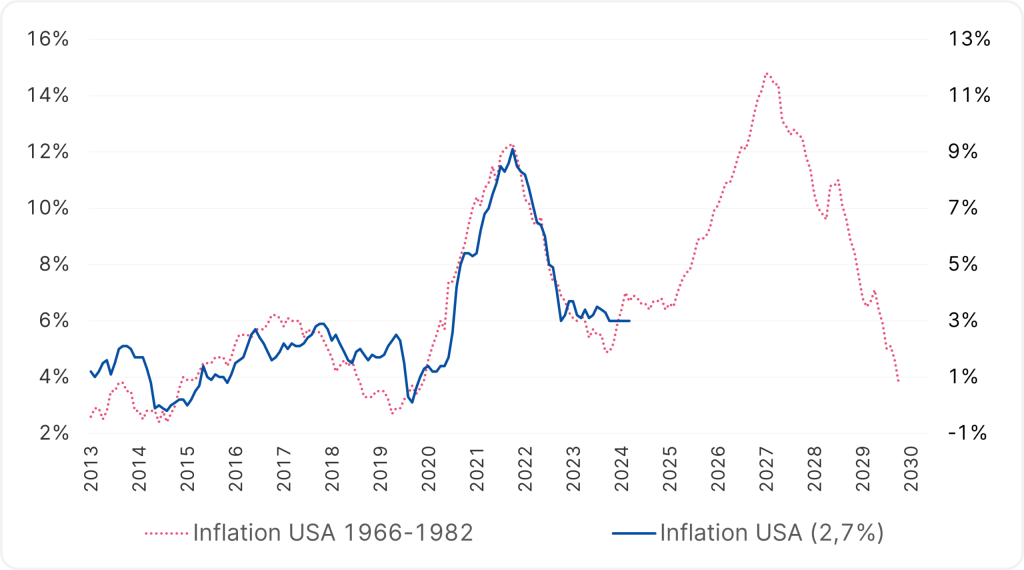

Ob das Inflationsgespenst endgültig gebannt ist? Dafür spricht vieles, trotzdem wird es erst die Zeit zeigen. Man kann hier einen Vergleich mit den 1970er-Jahren ziehen – der nächste Chart legt die Inflation damals und heute übereinander. Damals kam die Ölpreisschock-Inflation vorderhand unter Kontrolle, nur um später eine 2. Welle zu zeigen. Strenggenommen gibt es heute keine triftigen Gründe, die ein Comeback der Inflation anzeigen – potenzielle Ursachen könnten explodierende Rohstoffpreise durch geopolitische Konflikte sein, wie es der Angriff auf die Ukraine bereits einmal gezeigt hat.

Vergleich der Inflation mit den 1970-er Jahren

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024

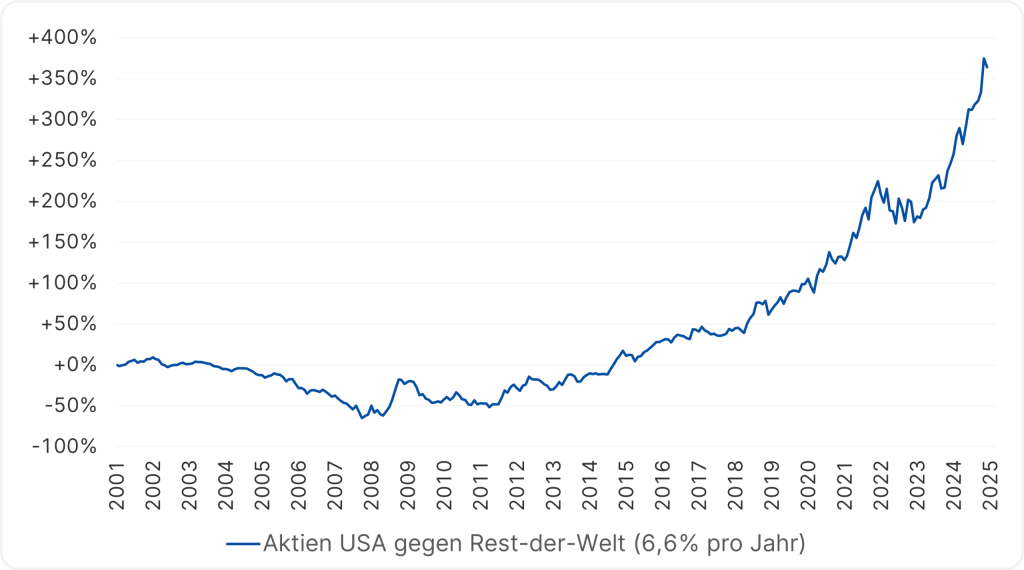

Geradezu epische Ausmaße hat die Outperformance von US-Aktien gegenüber dem „Rest der Welt“ angenommen – also im Vergleich mit Europa und Asien (Japan, China). 2022/23 schien sich das zu stabilisieren – nur um 2024 umso massiver zurückzukehren! Um ein Beispiel heranzuziehen: Während Volkswagen in Deutschland kriselt und am globalen E-Mobilitätsmarkt nicht richtig Fuß fassen kann, ist Tesla am Aktienmarkt wertvoller als je zuvor. Zwar ist das auch der Nähe des Tesla-Chefs zu Präsident Trump geschuldet, trotzdem führt es uns vor Augen, dass die USA viele Themen offenbar erfolgreicher anpackt, als es Europa gelingt.

Hinweis: Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar. Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Outperformance von US-Aktien gegenüber dem Rest der Welt

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024 / Aktien Welt = MSCI World, Aktien Rest der Welt = MSCI World excl. US Index

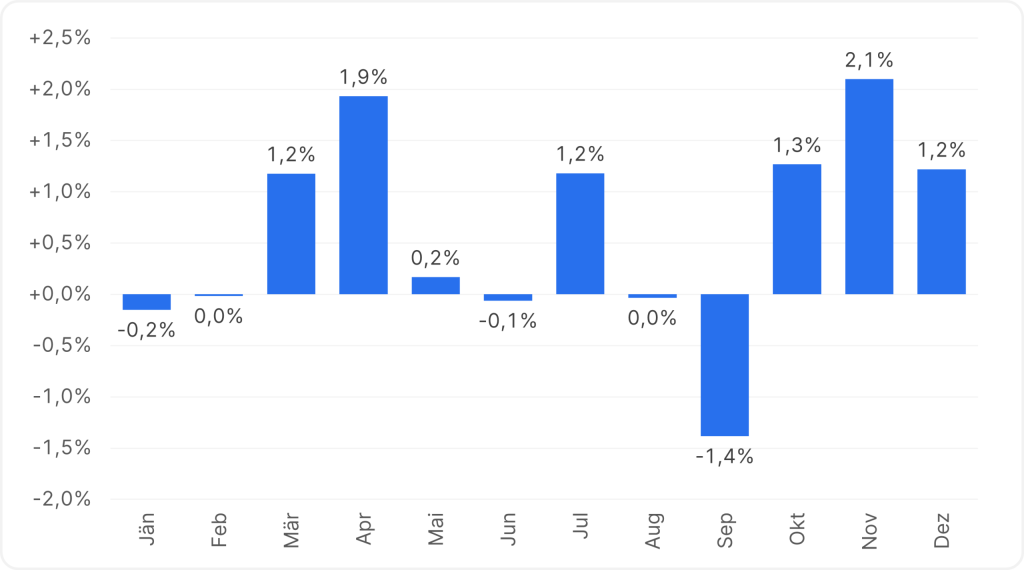

Bestehen bleibt offensichtlich weiterhin der „Kalendereffekt“ für Aktieninvestoren. Naturgemäß ist das eine Durchschnittsbetrachtung, und diese Wirkung tritt nicht jedes Jahr auf, jedoch zeigt sich, dass das 4. Quartal tendenziell lukrativer ausfällt (Betrachtung ab 1999). Das war auch 2024 so.

„Kalendereffekt“ bei weltweiten Aktien

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024 / Aktien Welt = MSCI World

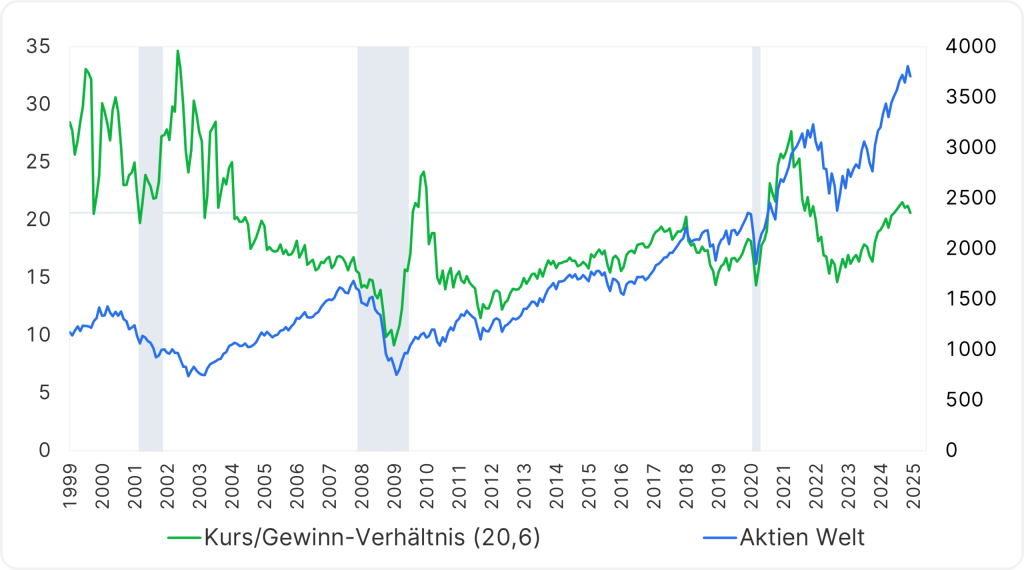

Sind Aktien nun bereits teuer bewertet, und müssten so tendenziell schwächer performen? Dieser Chart zeigt, dass trotz der sportlichen Kursentwicklung das Kurs-Gewinn-Verhältnis nicht ungewöhnlich ist, d.h. die steigenden Kurse werden von steigenden Gewinnen getragen (insbesondere in den USA).

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Kurs-Gewinn-Verhältnis für weltweiten Aktienmarkt

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024 / Aktien Welt = MSCI World

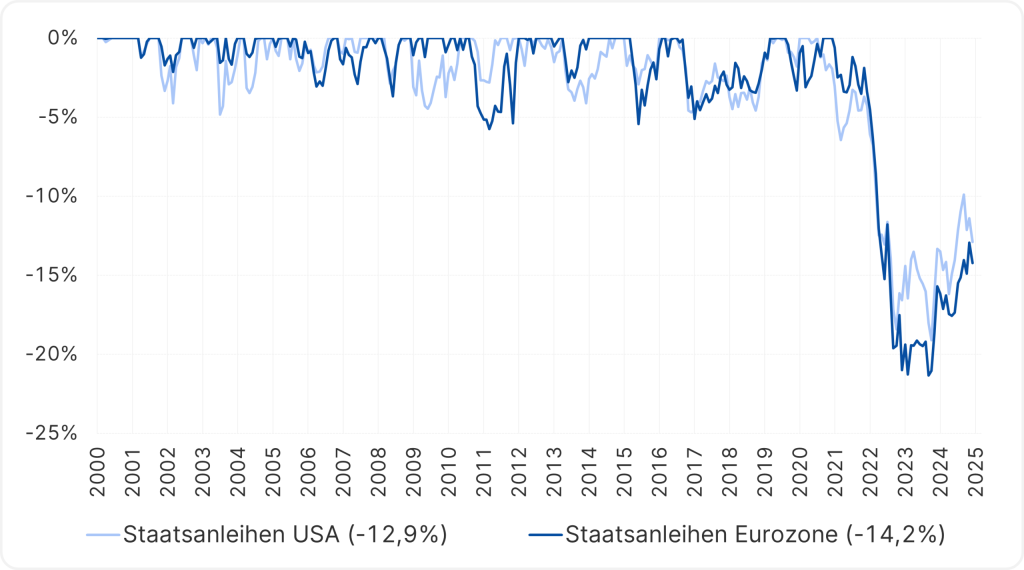

Auch Staatsanleihen-Investments können gut für 2025 mitgenommen werden – darauf deutet unser abschließender Chart hin. Die Verluste, die 2022 auftraten, sind noch nicht aufgeholt. Weiters besteht für die Notenbanken durch sinkende Leitzinsen die Möglichkeit, Anleiheninvestoren „unter die Arme zu greifen“.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Verlustphasen bei Staatsanleihen

Quelle: ErsteAM, LSEG Datastream, Daten per 31.12.2024

Fazit

Im Jahr 2024 ist hinter den Kulissen der Kapitalmärkte vieles passiert. Führt man das alles auf nur ein Jahresergebnis zusammen, war es ein wirklich ertragreiches Jahr für Anleger:innen. Aus heutiger Sicht besteht 2025 für keine Anlageklasse (Aktien, Anleihen, Gold, etc.) die Notwendigkeit, sie aus dem Portfolio zu streichen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.