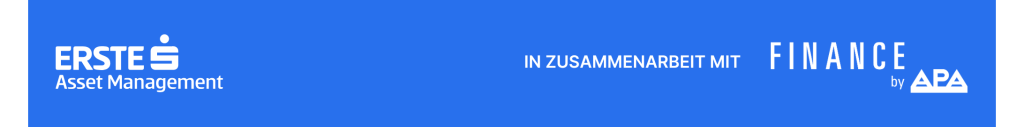

Die Weltwirtschaft könnte heuer stärker zulegen als erwartet. In der zuletzt vorgestellten Prognose für die Weltwirtschaft blickt der Internationale Währungsfonds (IWF) optimistischer auf das angelaufene Jahr. Das globale Wachstum dürfte heuer bei 3,1% liegen und damit um 0,2 Punkte höher als noch im Oktober erwartet. Für 2025 rechnet der IWF dann mit 3,2% Wachstum.

❔ Was ist der IWF ❔

Der Internationale Währungsfonds oder International Monetary Fund (IMF) ist eine Sonderorganisation der Vereinten Nationen (UN). Die Hauptaufgabe des IWF besteht darin, die internationale Zusammenarbeit in Fragen der Währungspolitik zu fördern um die Stabilität der Weltwirtschaft und des internationalen Finanzsystems zu sichern. In seinem World Economic Outlook veröffentlicht der IWF regelmäßig Prognosen zur Entwicklung der weltweiten Wirtschaft.

👉 Das erfahren Sie in diesem Beitrag

Wirtschaft überraschend widerstandsfähig

Die Erholung der Weltwirtschaft von der Corona-Pandemie, den Folgen des Kriegs in der Ukraine und der hohen Inflation ist überraschend widerstandsfähig, schreiben die IWF-Expert:innen. Die Inflation habe den Arbeitsmarkt und die Produktivität weniger stark in Mitleidenschaft gezogen als befürchtet und komme auch schneller als erwartet von ihren Höchstständen zurück. Damit nehme der von Zinserhöhungen ausgelöste Druck auf viele Länder ab. Die Notenbanken bekämen wieder Spielräume, ihre Geldpolitik allmählich zu lockern.

Weltweit rechnet der IWF dieses Jahr noch mit einer Teuerungsrate von 5,8 Prozent. Nächstes Jahr dürften es dann 4,4% sein. Für die Industrieländer werden 2,6 und dann 2,0% vorausgesagt, nachdem es 2023 noch 4,6% waren. Mit dem Rückgang der Inflation müssten viele Volkswirtschaften aber auch wieder zu einer stärkeren Budget-Disziplin zurückfinden, um für etwaige künftige Krisen gewappnet zu sein, fordert der IWF.

Konjunktur in China und den USA laut IWF robust

Vor allem die Wirtschaft in den beiden größten Volkswirtschaften, den USA und China, sieht der IWF als robust. Für beide Länder stufte der IWF seine Prognosen nach oben. Für die USA wurde die Wachstumsprognose für 2024 deutlich um 0,6 Punkte auf jetzt 2,1% angehoben. 2025 dürften es dann 1,7% sein.

China wird laut IWF dieses Jahr um 4,6% wachsen und damit um 0,4 Punkte mehr als bisher gedacht. 2025 dürften es 4,1% sein. Die Konjunktur der zweitgrößten Volkswirtschaft hatte sich nach dem Ende der strikten Null-Corona-Politik wieder erholt. Der Aufschwung sei etwa von der starken Nachfrage im Inland, einer lockeren Geldpolitik und Steuererleichterungen getragen worden, so der IWF.

Für die kommenden Jahre prognostiziert der IWF allerdings ein schwächeres Wachstum in China. Für das Jahr 2028 geht der Fonds von einem Wachstum um nur noch 3,4% aus. Eine schwache Produktivität und die alternde Bevölkerung sorgten für Gegenwind, hieß es. Auch die Inflation soll der Prognose zufolge ansteigen. Als potenziellen Risikofaktor nennen die IWF-Experten auch die Krise der chinesischen Immobilienbranche.

Starkes Wachstum in Indien

Indien weist in der Prognose für 2024 mit jeweils 6,5% Wachstum die stärksten Zuwächse der großen Volkswirtschaften aus. Maßgeblich ist laut IWF die überraschend widerstandsfähige Binnennachfrage des Landes. Indiens Regierung will das Land mit Investitionsanreizen und einer Förderung des Industriesektors innerhalb von drei Jahren zur drittgrößten Volkswirtschaft der Welt machen. Indien könnte dabei auch davon profitieren, dass viele Firmen ihr China-Engagement derzeit auf den Prüfstand stellen.

Eurozone dürfte nur moderat zulegen

Für die Eurozone erwartet der IWF 2024 ein Wachstum von 0,9%. Der Wirtschaftsraum habe besonders unter dem Krieg in der Ukraine gelitten und dürfte sich nun erholen. Vor allem ein stärkerer Konsum in Folge rückläufiger Energiepreise und des generell nachlassenden Preisdrucks dürften die Erholung in der Eurozone antreiben, heißt es im IWF-Ausblick.

Für Großbritannien prognostiziert der IWF 2024 nur ein moderates Wachstum von 0,6%. Mit dem erwarteten Inflationsrückgang und seinen positiven Auswirkungen auf die Realeinkommen dürfte das Wachstum im Vereinigten Königreich 2025 dann auf 1,6%beschleunigen. Auch für Japan wird ein geringeres Wirtschaftswachstum von 0,9% im Jahr 2024 und von 0,8% im Folgejahr erwartet.

Prognosen für Deutschlands Wirtschaft gesenkt

Deutschland dürfte heuer und nächstes Jahr zwar wachsen, aber weniger stark als bisher gedacht. Der IWF traut Deutschland heuer nur ein mageres Wachstum von 0,5% zu. Im nächsten Jahr dürften es dann 1,6% sein. Damit wurden die Schätzungen aus dem Oktober um jeweils 0,4 Punkte gesenkt. Eine harte Landung werde es vermutlich nicht geben, heißt es im neuen Weltwirtschaftsausblick. Im vergangenen Jahr schrumpfte die deutsche Wirtschaft unter anderem wegen schwacher Exporte und eines schwachen Konsums sogar um 0,3%. Auch heuer dürfte die Exportnation Deutschland unter den hohen Energiepreisen und dem schwächelnden Welthandel leiden.

Prognose unter langfristigem Schnitt

Geopolitische Spannungen wie der Krieg in der Ukraine oder der wieder aufgeflammte Nahost-Konflikt bremsen den internationalen Handel nach Einschätzung des IWF nämlich weiter aus. Hier werden 2024 und 2025 Zuwächse von 3,3 und dann 3,6% erwartet. Die Handelszuwächse liegen damit unter dem langfristigen Durchschnitt bei 4,9%.

Trotz der leichten Aufhellung sind die Aussichten für die Weltwirtschaft im langfristigen Vergleich den IWF-Prognosen zufolge schwach. Im Durchschnitt der Jahre 2000 bis 2019 gab es ein Wachstum von 3,8%. Die gestiegenen Zinsen, mit denen die Inflation bekämpft wird, gehen zulasten von Investitionen. Außerdem haben sich viele Staaten während der Coronapandemie und später zur Abfederung hoher Energiepreise massiv verschuldet. Nun werden die staatlichen Unterstützungen allmählich zurückgefahren, was das Wachstum auch dämpft.

Wie in die Weltwirtschaft investieren?

Auch wenn die Prognosen der IWF-Expert:innen unter dem langfristigen Schnitt liegen, bleiben die Wachstumsaussichten positiv. Die gute Nachricht für Anleger:innen: Die „sanfte Landung“ der Wirtschaft nach den starken Zinserhöhungen in den USA und in Europa ist möglich. Doch wie kann man als Anlegerin oder Anleger vom Wachstum der Wirtschaft als Ganzes oder in einzelnen Regionen profitieren? Hier ein paar Beispiele 👇

Globale Aktien

Amerikanische Aktien

Europäische Aktien

Schwellenländer-Aktien

Mit dem ERSTE RESPONSIBLE STOCK GLOBAL können Anleger:innen weltweit gestreut in Aktien von großen und bekannten Unternehmen aus den entwickelten Märkten (sogenannte „developed countries“) investieren – darunter beispielsweise die USA, Frankreich, Japan und Deutschland.

Bei der Auswahl der Aktien im Portfolio des Fonds werden außerdem Nachhaltigkeitskriterien berücksichtigt. Es soll vor allem in Unternehmen investiert werden, die in Sachen Nachhaltigkeit zu den Vorreitern zählen. Mehr zu den Kriterien in unseren nachhaltigen Fonds erfahren Sie hier.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Wie hat sich der Fonds entwickelt?

Performance über die vergangenen 10 Jahre

Was ist drin?

Top 10 Positionen im Fonds

Hinweis: Chart ist indexiert (3.2.2014 = 100). Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Nachfolgende Angaben stammen vom Hersteller (Erste Asset Management GmbH), Informationen des jeweiligen Vertriebspartners können unter Umständen davon abweichen.

Chancen und Risiken im Überblick

Vorteile für Anlegerinnen und Anleger

- Breit gestreute Veranlagung in Aktien der entwickelten Märkte.

- Partizipation an ökologisch, moralisch und sozial agierenden Unternehmen.

- Aktive Titelselektion nach fundamentalen Kriterien.

- Chancen auf attraktive Wertsteigerung.

Zu beachtende Risiken

- Der Kurs der Fonds kann stark schwanken (hohe Volatilität).

- Aufgrund der Anlage in Fremdwährungen kann der Fondswert durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Hinweise zum ERSTE RESPONSIBLE STOCK GLOBAL

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE STOCK GLOBAL sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE STOCK GLOBAL zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE STOCK GLOBAL berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

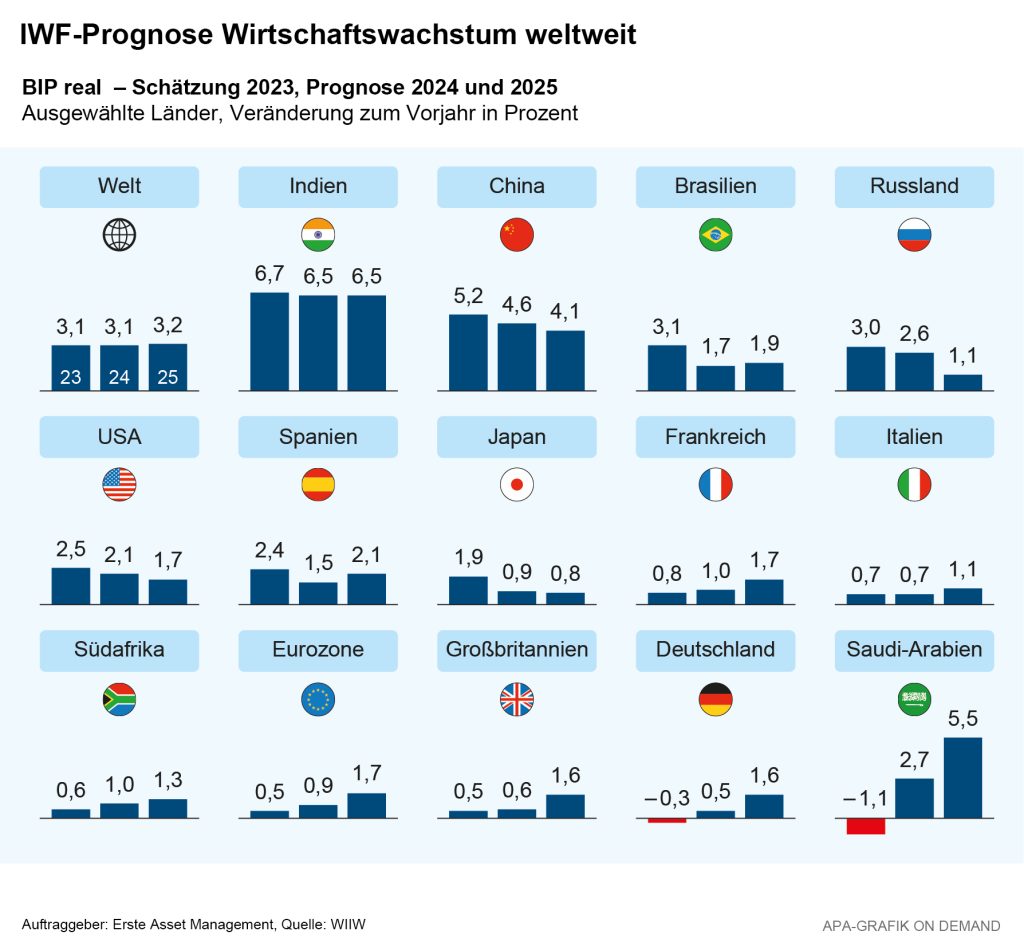

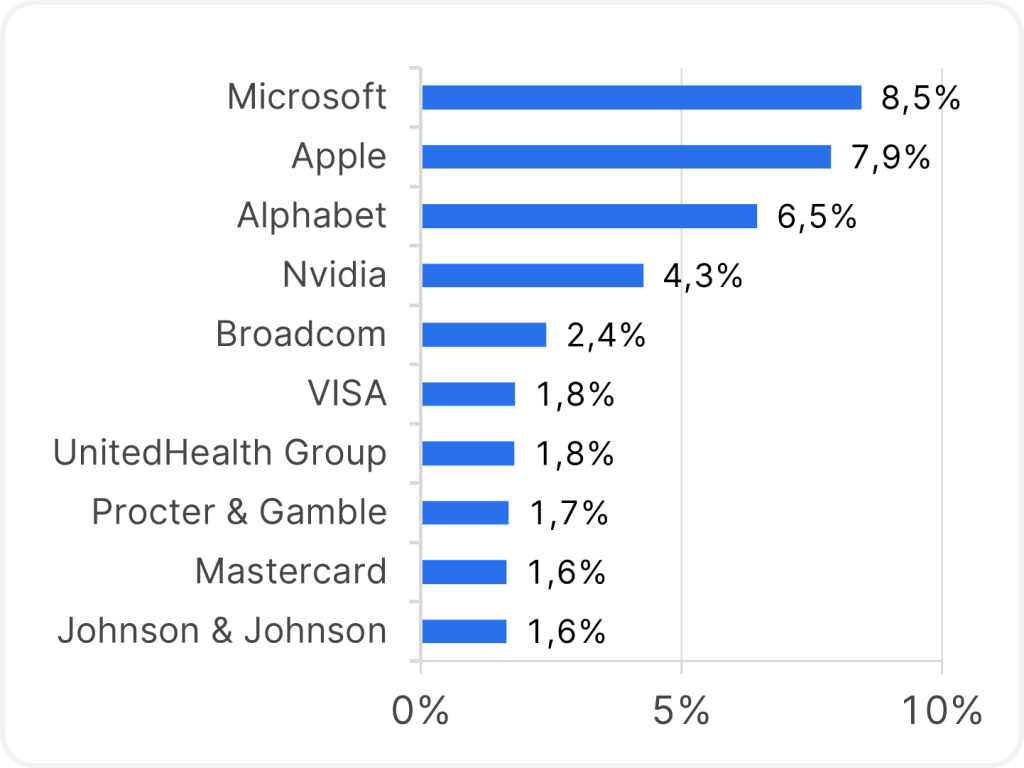

Der ERSTE RESPONSIBLE STOCK AMERICA investiert in zahlreiche Unternehmen mit Sitz in Nordamerika. Die Firmen im Fonds kommen hauptsächlich aus den Vereinigten Staaten und sind zu einem großen Teil im IT-Sektor zuhause. Es finden sich unter anderem auch große Unternehmen aus dem Gesundheitswesen, der Industrie und dem Finanzsektor im Portfolio wieder.

Bei der Auswahl der Aktien im Portfolio des Fonds werden außerdem Nachhaltigkeitskriterien berücksichtigt. Es soll vor allem in Unternehmen investiert werden, die in Sachen Nachhaltigkeit zu den Vorreitern zählen. Mehr zu den Kriterien in unseren nachhaltigen Fonds erfahren Sie hier.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

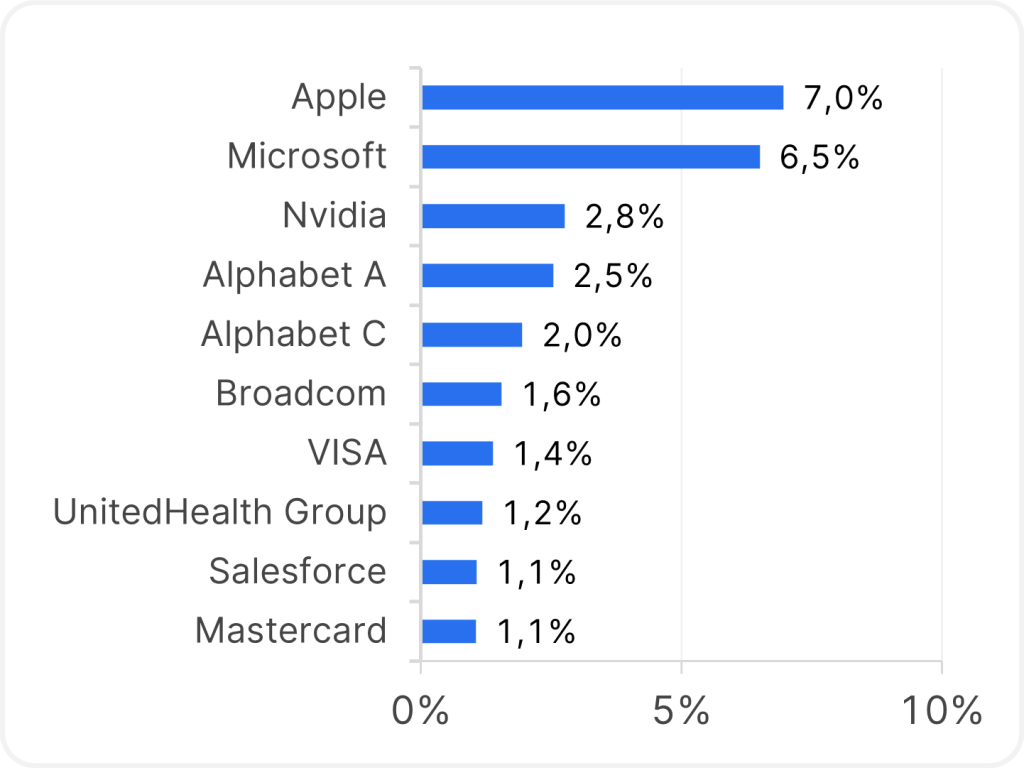

Wie hat sich der Fonds entwickelt?

Performance über die vergangenen 10 Jahre

Was ist drin?

Top 10 Positionen im Fonds

Hinweis: Chart ist indexiert (3.2.2014 = 100). Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Nachfolgende Angaben stammen vom Hersteller (Erste Asset Management GmbH), Informationen des jeweiligen Vertriebspartners können unter Umständen davon abweichen.

Chancen und Risiken im Überblick

Vorteile für Anlegerinnen und Anleger

- Breit gestreute Veranlagung in nordamerikanische Aktien (USA und Kanada).

- Partizipation an ökologisch, moralisch und sozial agierenden Unternehmen.

- Aktive Titelselektion nach fundamentalen Kriterien.

- Chancen auf attraktive Wertsteigerung.

Zu beachtende Risiken

- Der Kurs der Fonds kann stark schwanken (hohe Volatilität).

- Aufgrund der Anlage in Fremdwährungen kann der Fondswert durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Hinweise zum ERSTE RESPONSIBLE STOCK AMERICA

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE STOCK AMERICA sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE STOCK AMERICA zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE STOCK AMERICA berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

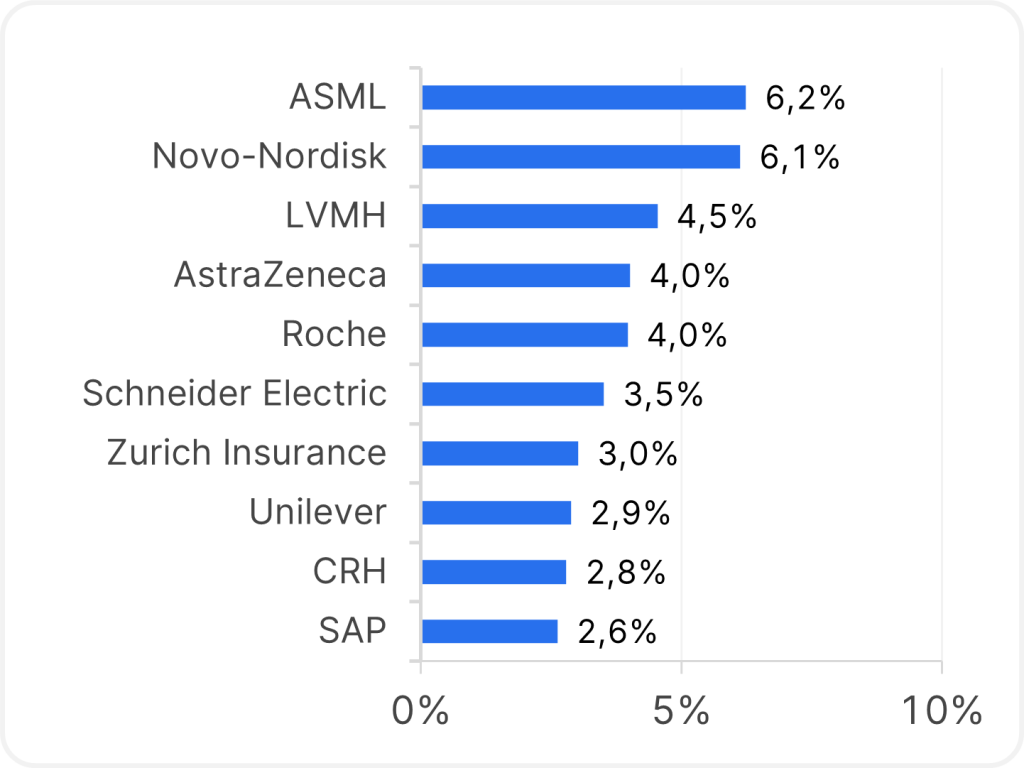

Der ERSTE RESPONSIBLE STOCK EUROPE investiert in Aktien von ausgewählten Unternehmen aus Europa. Im Portfolio befinden sich Firmen aus den verschiedensten Branchen wie dem Finanzwesen, dem Gesundheitssektor, der Industrie oder der IT-Branche. Die größte Ländergewichtung hat derzeit Frankreich, gefolgt von Großbritannien und Deutschland.

Bei der Auswahl der Aktien im Portfolio des Fonds werden außerdem Nachhaltigkeitskriterien berücksichtigt. Es soll vor allem in Unternehmen investiert werden, die in Sachen Nachhaltigkeit zu den Vorreitern zählen. Mehr zu den Kriterien in unseren nachhaltigen Fonds erfahren Sie hier.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Wie hat sich der Fonds entwickelt?

Performance über die vergangenen 10 Jahre

Was ist drin?

Top 10 Positionen im Fonds

Hinweis: Chart ist indexiert (3.2.2014 = 100). Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Nachfolgende Angaben stammen vom Hersteller (Erste Asset Management GmbH), Informationen des jeweiligen Vertriebspartners können unter Umständen davon abweichen.

Chancen und Risiken im Überblick

Vorteile für Anlegerinnen und Anleger

- Breit gestreute Veranlagung in europäische Aktien.

- Partizipation an ökologisch, moralisch und sozial agierenden Unternehmen.

- Aktive Titelselektion nach fundamentalen Kriterien.

- Chancen auf attraktive Wertsteigerung.

Zu beachtende Risiken

- Der Kurs der Fonds kann stark schwanken (hohe Volatilität).

- Aufgrund der Anlage in Fremdwährungen kann der Fondswert durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Hinweise zum ERSTE RESPONSIBLE STOCK EUROPE

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE STOCK EUROPE sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE STOCK EUROPE zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE STOCK EUROPE berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

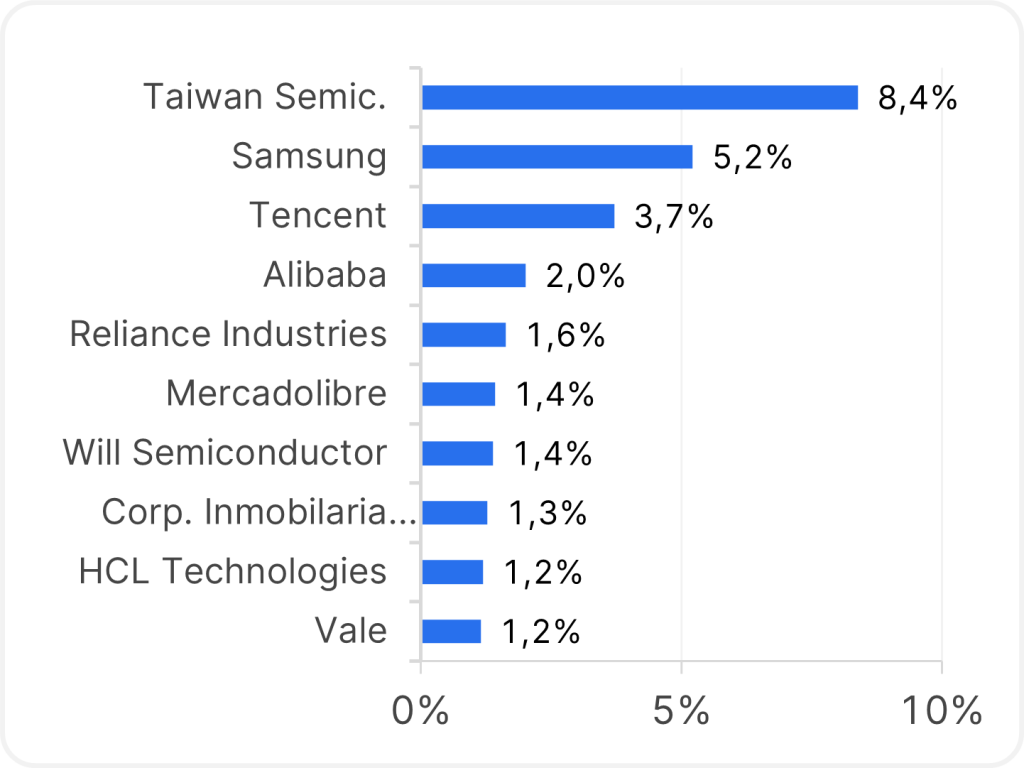

Der ERSTE STOCK EM GLOBAL investiert in ausgewählte Unternehmen aus den globalen Schwellenländern (Emerging Markets). Dazu zählen unter anderem China und Indien – beide Länder haben im Fonds auch ein starkes Gewicht. Daneben finden sich beispielsweise auch Aktien aus Taiwan, Südkorea, Brasilien oder Mexiko im Portfolio des Fonds. Fast ein Drittel der Firmen im Fonds sind im IT-Sektor tätig.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Wie hat sich der Fonds entwickelt?

Performance über die vergangenen 10 Jahre

Was ist drin?

Top 10 Positionen im Fonds

Hinweis: Chart ist indexiert (3.2.2014 = 100). Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Nachfolgende Angaben stammen vom Hersteller (Erste Asset Management GmbH), Informationen des jeweiligen Vertriebspartners können unter Umständen davon abweichen.

Chancen und Risiken im Überblick

Vorteile für Anlegerinnen und Anleger

- Breite Streuung in Unternehmen der Emerging Markets schon mit geringem Kapitaleinsatz.

- Aktive Titelselektion nach fundamentalen Kriterien.

- Partizipation an den Wachstumschancen der globalen Schwellenländer.

- Chancen auf attraktive Wertsteigerung.

- Der Fonds eignet sich als Beimischung zu einem bestehenden Aktienportfolio und ist für einen langfristigen Substanzzuwachs bestimmt.

Zu beachtende Risiken

- Der Fondspreis kann stark schwanken (hohe Volatilität).

- Eine Anlage in Emerging Markets beinhalten ein höheres Risikopotential als in entwickelte Märkte.

- Aufgrund der Anlage in Fremdwährung kann der Anteilwert in Euro durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Hinweise zum ERSTE STOCK EM GLOBAL

Der Fonds verfolgt eine aktive Veranlagungspolitik. Die Vermögenswerte werden diskretionär ausgewählt. Der Fonds orientiert sich an einem Vergleichsindex (aus lizenzvertraglichen Gründen erfolgt die konkrete Nennung des verwendeten Index in Prospekt, Punkt 12 oder Basisinformationsblatt „Ziele“). Zusammensetzung und Wertentwicklung des Fonds können wesentlich bis vollständig, kurz- und langfristig, positiv oder negativ von jener des Vergleichsindex abweichen. Der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Ähnliche Beiträge zu diesem Thema

No Posts Found

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.