Für Japans Wirtschaft stehen die Zeichen trotz des jüngsten Börsencrashs auf Erholung. Anfang des Monats hatte die überraschende Zinserhöhung der Bank of Japan zwar kurzfristig zu kräftigen Turbulenzen an den Aktien- und Devisenmärkten geführt, mittlerweile haben sich die Märkte aber wieder stabilisiert.

Auch die Ankündigung von Japans Notenbank, mit weiteren Zinsschritten vorerst zu warten, hat zur Beruhigung beigetragen. Zudem zeigen die jüngsten Wirtschaftsdaten wieder Wachstum. Laut jüngsten Regierungsdaten ist Japans Wirtschaft (BIP) im zweiten Quartal annualisiert um 3,1% gewachsen, nach einer Schrumpfung von 2,3% im Vorquartal. Dies könnte den Weg frei machen für eine weitere Straffung der Zinsen und eine Normalisierung nach vielen Jahren der ultralockeren Negativzinspolitik.

Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Wertentwicklungen.

Abkehr von ultralockerer Geldpolitik

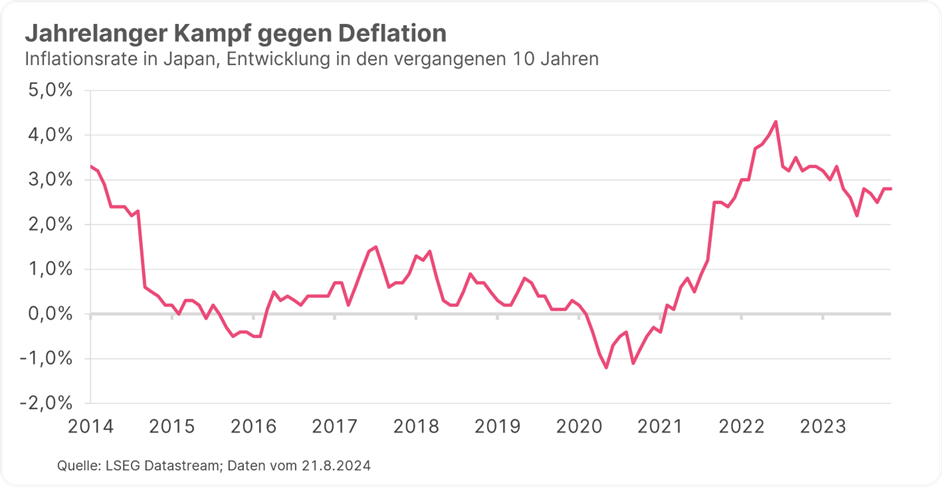

Bisher war Japan geldpolitisch eine Ausnahme unter den großen Volkswirtschaften. Während die Notenbanken anderer Länder ihre Leitzinsen im Kampf gegen die Inflation der vergangenen Jahre sukzessive hochgefahren haben, lagen die Zinsen in Japan praktisch bei null. Damit sollte die Kreditvergabe für Konsum und Investitionen angekurbelt und die Deflation bekämpft werden, die Japan jahrelang belastet hatte. Denn nicht nur Inflation, auch ein Rückgang der Preise kann zum Problem werden, da er zu Konsum- und Investitionszurückhaltung führt und eine wirtschaftliche Abwärtsspirale nach sich ziehen kann.

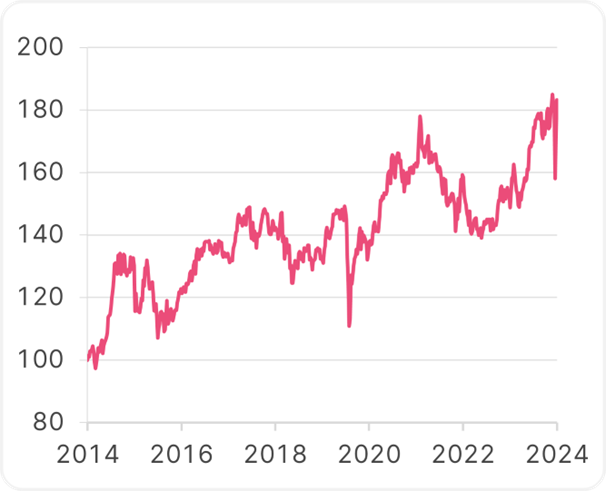

Die niedrigen Zinsen schickten auch den Kurs des japanischen Yen immer weiter nach unten. Die japanische Währung fiel heuer zeitweise auf einen Kurs von rund 160 Yen pro Dollar und damit auf ein 38-Jahrestief. Davon profitierten Japans exportorientierte Unternehmen, da ein schwacher Yen die Nachfrage nach ihren Produkten erhöht. Auch die Aktienkurse der entsprechenden Unternehmen stiegen stark, der japanische Aktienindex Nikkei kletterte allein seit Beginn 2023 um rund zwei Drittel nach oben.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Überraschende Zinserhöhung

Die zuletzt überraschende Zinserhöhung der Bank of Japan kam damit für einige Anleger wie ein Schock. Bereits im März hatte die Notenbank ihre ultralockere Geldpolitik mit einer Erhöhung ihres kurzfristigen Leitzinssatzes von minus 0,1 Prozent auf eine Spanne von 0 bis 0,1% angehoben. Ende Juli erhöhte die Bank of Japan dann die Zinsen erneut auf 0,2%. Analysten wurden von dieser Entscheidung überrascht und viele Investoren auf dem falschen Fuß erwischt.

Zahlreiche Anleger hatten weiter mit extrem niedrigen Zinsen in Japan gerechnet und wollten mit sogenannten Carry-Trades von der hohen Zinsdifferenz zu anderen Ländern profitieren. Bei dieser Anlagestrategie leihen sich Anleger Geld in einer Währung mit niedrigen Zinsen aus und investieren es in Regionen mit hohen Verzinsungen wie etwa Europa oder den USA. Insbesondere Carry-Trades, bei denen Geld aus Yen-Krediten in US-Anleihen, aber auch -Aktien investiert wird, waren weit verbreitet.

Finanzmärkte erholten sich nach Mini-Crash rasch wieder

Die überraschende Zinserhöhung in Japan mit der Aussicht auf weiter steigende Zinsen, gekoppelt mit der Erwartung von Zinssenkungen in anderen Regionen wie den USA, machten diese Carry-Trades deutlich weniger attraktiv oder sogar zu einem drohenden Verlustgeschäft. Viele Anleger verkauften daher ihre Anleihen und Aktien in Dollar oder Euro und kauften Yen, um ihre Kredite zu schließen. Dies ließ den Yen weiter steigen und führte zeitweise zu einer selbstverstärkenden Spirale.

Dazu kam, dass praktisch zeitgleich ein überraschend schwach ausgefallener US-Arbeitsmarktbericht zeitweise Ängste vor einer drohenden Rezession in den USA schürte und die Quartalszahlen einiger US-Technologiekonzerne Zweifel an den hohen Erwartungen an den KI-Boom auslösten. Die Folge war ein massiver Ausverkauf an den Börsen Anfang August. Der japanische Aktienindex Nikkei brach am 5. August um 12,40% ein. Das war der größte prozentuelle Verlust seit 37 Jahren.

Doch schon am nächsten Tag ging es wieder nach oben und die Märkte stabilisierten sich. Der Nikkei gewann allein am 6. August gut 10%. Auch die japanische Notenbank war nach den kurzfristigen Turbulenzen an den Finanzmärkten um eine Beruhigung der Lage bemüht. Der stellvertretende Notenbankchef Shinichi Uchida erklärt zwei Tage nach dem Mini-Crash, dass es vorerst keine weiteren Zinsschritte geben wird. Die Notenbank werde „ihren Leitzins nicht erhöhen, wenn die Finanz- und Kapitalmärkte instabil sind“.

Experten erwarten nach einer Pause weitere Zinserhöhungen

Mittelfristig stellen sich Experten aber auf weitere Zinserhöhungen und damit eine Fortsetzung der Rückkehr zur Normalität ein. Davon sollte auch Japans Konjunktur profitieren. Die damit zu erwartenden Kursanstiege des Yen belasten zwar tendenziell exportorientierte Unternehmen, sollten sich aber auf der anderen Seite positiv auf die heimische Kaufkraft und damit den Binnenkonsum auswirken. Bereits im abgelaufenen Quartal hat primär der Binnenkonsum das Wirtschaftswachstum angetrieben. Davon sollten vor allem die auf den Binnenmarkt ausgerichteten Unternehmen profitieren. Aber auch die exportlastigen Konzerne dürften nicht mehr so stark wie früher unter einem erstarkten Yen leiden, denn viele japanische Unternehmen haben ihre Fertigungsstätten außerhalb von Japan mittlerweile ausgebaut.

Aktuelle Stimmungsindikatoren zeigen ebenfalls wieder nach oben. Laut der jüngsten Tankan-Umfrage der Bank of Japan hat sich die Stimmung unter den großen japanischen Industrieproduzenten in den drei Monaten bis Juni verbessert und das höchste Niveau seit zwei Jahren erreicht. Der Stimmungsindex für große Hersteller stieg von plus 11 im März auf plus 13 Punkte im Juni und übertraf damit leicht die Marktprognose von 12 Punkten. Laut der Umfrage planen die japanischen Großunternehmen für das laufende Geschäftsjahr, das im März 2025 endet, eine Erhöhung der Investitionsausgaben um 11%, verglichen mit 4,0% in der letzten Tankan-Umfrage. Einige Ökonomen erwarten vor diesem Hintergrund, dass Japans Notenbank nach einer Pause ihre Abkehr von der lockeren Geldpolitik noch heuer mit einem oder mehreren Zinsschritten fortsetzen wird.

Diese Bereitschaft hat zuletzt auch der stellvertretende Notenbankchef in Japan untermauert. Sollte sich die Inflation in die richtige Richtung bewegen, werde die Straffung der Geldpolitik fortgesetzt, sagte er in dieser Woche.

Investieren in japanische Aktien

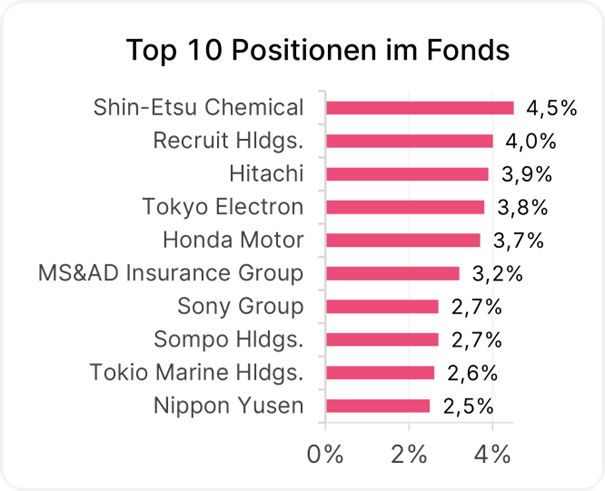

Anleger:innen können mit dem ERSTE RESPONSIBLE STOCK JAPAN über viele verschiedene Branchen gestreut in japanische Aktien investieren. Von dem zwischenzeitlichen Einbruch am japanischen Aktienmarkt hat sich der Fonds schnell wieder erholt, sodass im bisherigen Jahr ein klares Plus von rund 16% zu Buche steht.

Investiert wird in Aktien ausgewählter Unternehmen mit Sitz oder Börsennotiz in Japan. Der Fokus liegt auf Unternehmen mit mittlerer bis hoher Marktkapitalisierung, attraktiver Dividendenrendite und überdurchschnittlicher Qualität. Zudem werden Nachhaltigkeitskritierien im Investmentprozess berücksichtigt.

Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet. Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar.

Hinweise ERSTE RESPONSIBLE STOCK JAPAN

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE STOCK JAPAN sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE STOCK JAPAN zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE STOCK JAPAN berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Chancen und Risiken im Überblick

Vorteile für Anlegerinnen und Anleger

- Breite Streuung in japanische Unternehmen schon mit geringem Kapitaleinsatz.

- Chancen auf attraktive Wertsteigerung.

- Der Fonds eignet sich als Beimischung zu einem bestehenden Aktienportfolio und ist für einen langfristigen Substanzzuwachs bestimmt.

Zu beachtende Risiken

- Der Fondspreis kann stark schwanken (hohe Volatilität).

- Aufgrund der Anlage in Fremdwährung, speziell in den japanischen Yen, kann der Anteilwert durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.