Von 12. bis 16. Juni fand auf Einladung von Invest in Visions eine Investorenreise nach Usbekistan statt, an der Martin Cech, der Fondsmanager des ERSTE RESPONSIBLE MICROFINANCE, teilnahm. Im ersten Teil seines Reiseberichts schreibt er über die Besuche bei mehreren Banken, die auch auf die Vergabe von Krediten an Small & Medium Sized Enterprises (SME) und Mikrokrediten spezialisiert sind. Zudem war er auch bei einigen Mikrofinanzinstituten (MFIs) zu Gast, deren wesentliches Geschäftsfeld die Vergabe von Mikrokrediten ist. Abschließend stand ein Austausch mit Vertretern der usbekischen Zentralbank am Programm.

Das Land Usbekistan

Usbekistan ist mit einer Fläche von rund 450.000 km2 und rund 36 Mio. Einwohnern seit 1991 ein unabhängiger Staat. Die Hauptstadt des mehrheitlich muslimischen Landes ist Taschkent im Nordosten des Landes.

Das lokale Wirtschaftswachstum beträgt derzeit zwischen 5,5% – und 6,0% p.a., die Inflationsrate ist zweistellig mit zuletzt leicht rückläufiger Tendenz – der Zielwert beträgt 5 % p.a. Der Leitzinssatz liegt nach einer Senkung um 3% aktuell bei 14%. Usbekistan ist aktuell mit einem Anteil von durchgerechnet 4,53% das am dritthöchsten gewichtete Land im ERSTE RESPONSIBLE MICROFINANCE.

Hamkorbank

Hamkorbank („Partnerbank“) ist mit einem Anteil von 2,14% der am höchsten gewichtete MFI im ERSTE RESPONSIBLE MICROFINANCE und hat seinen Sitz in der Stadt Andijon im Ferghanatal. Die Bank wurde 1991 gegründet und war Pionier beim Aufbringen ausländischen Kapitals. Derzeit sind mehr als 20 Investor:innen an der Bank beteiligt, darunter Institute wie die niederländische Entwicklungshilfe-Organisation FMO und IFC (International Finance Corporation als Teil der Weltbank).

Die Bank, die rund 3.000 Mitarbeiter:innen beschäftigt verfügt über 150 Verkaufsstellen, davon 60 Filialen. Gemessen an ihrer Profitabilität, ist die Bank im Land auf Rang 4, hat eine starke Position bei Privatkund:innen, Mikrofinanz, Geldtransfer und Small & Medium Sized Enterprises und besitzt ein S&P Rating von B+ mit positivem Ausblick. Die Bank hat 1,8 Mio. Kund:innen, davon 40.000 Unternehmen. Auf der Kreditseite gibt es 187.000 Privatkund:innen (Konsum, Immobilien, Autokredite, Mikrofinanz) und 20.000 Geschäftskund:innen. Die Kennzahlen haben sich wieder stark verbessert, PAR Zero+ (überfällige Kredite) liegt bei 1,2%, PAR 90 (Zahlungsverzug von 90 Tagen oder mehr) bei 0,6%. In der Corona-Zeit mussten mehr als 50% der Kredite umstrukturiert werden, was für die Risikomanagement-Abteilung ein erheblicher Aufwand war.

Impact: Impact-Programm in Kooperation mit der Asian Development Bank: Finanzierung weiblicher Geschäftsinhaberinnen, Energieeffizienz-Projekt, diverse von der Regierung forcierte Solarenergieprojekte, starkes Wachstum von E-Mobilität, Kooperation mit EBRD (European Bank for Reconstruction and Development) zu technischer Unterstützung für Start-Ups.

Ausblick: Forcierung von Digitalisierung, Fokus auf SME und Privatkunden; mittelfristig ein möglicher Börsegang (IPO).

Ipak Yu´li („Seidenstraße“)

Das Institut hat im Fonds einen Anteil von 1,33%. Gegründet wurde die Ipak Yu’li im Jahr 1990. Zu den Anteilsinhaber:innen zählen Institutionen, Privatfirmen und individuelle Investor:innen aus Usbekistan, sowie ein Mikrofinanzfonds aus den Niederlanden.

Ausblick: Digitale Transformation, Fokus auf Einzelhandel, Mikrofinanz und SME. Die Bank will „schnellste qualitativste Bank sein, ist aber nicht billig“. Die Kund:innen kommen hauptsächlich aus den Sektoren Handel (SME), Dienstleistung, verarbeitendes Gewerbe, Transport und Kommunikation; Textil hat nur einen Anteil von 2%. Das gesamte Kreditvolumen beträgt rund 700 Mio. USD. Der Anteil an Non-Performing-Loans (NLP) betrug in der Spitze 7%, liegt derzeit bei rund 2,5%. In der Corona-Zeit wurden rund 55% Restrukturierungen von Krediten vorgenommen, wobei ein offener Dialog mit den Kund:innen gepflegt wurde. Die Bank hat rund 2.000 Mitarbeiter:innen in 17 Filialen, die über das gesamte Land verstreut sind.

RU/UA-Konflikt: Viele Geschäftsbereiche leiden unter Regulatorien und Sanktionen gegenüber Russland: Usbekistan will sich generell aus dem Krieg in der Ukraine raushalten. Neben Zuflüssen aus Russland erfolgte ein starker Zuzug von IT-Experten und Fachkräften aus Russland. Dies führte zu einem starken Anstieg der Immobilienpreise und dadurch zu einem knappen Angebot.

Impact: Förderung bei der Anschaffung von E-Mobilität (10%) und Photovoltaik-Anlagen (20%). Vereinbarung mit EBRD zu Green Financing (Erneuerbare Energien, Energieeffizienz) und Women in business.

MKBank (Mikrokreditbank)

Die Bank hat einen Anteil von 0,11% im ERSTE RESPONSIBLE MICROFINANCE. MKBank wurde 2006 gegründet und ist die drittgrößte Kommerzbank mit 162 Zweigstellen, die in allen Regionen des Landes verstreut sind. Der Fokus liegt auf SME-Kunden und das Kreditportfolio beträgt rund USD 1,2 Mrd. Die Bank befindet sich zur Gänze in Staatsbesitz und hat ein Rating von Ba3 bzw. BB-. Rund 3.400 Mitarbeiter:innen betreuen 250.000 Geschäfts- und 660.000 Privatkund:innen.

Online können Kredite bis zu 30.000 USD vergeben werden, die Laufzeit beträgt 6 oder 12 Monate, NPL liegt unter 1%. Eine Zusage kann innerhalb von 15 Minuten nach Prüfung über Kreditbüro und Steuern erfolgen. Manuell erfolgt eine Kreditzusage innerhalb von 2 Tagen.

Die Mikrodarlehensvergaben an Frauen haben eine durchschnittliche Höhe von rund 5.000 bis 10.000 USD und werden hauptsächlich für Dienstleistungen, Landwirtschaft, Einrichtungen wie Kindergärten sowie Einzelhandel verwendet, die NPL ist mit 0,3% hier sehr gering. Die Kreditzinsen betragen in der Landeswährung UZS rund 24%, in USD 12%–14% und in EUR 11%–13 %. Es gibt vom Staat sozial subventionierte Kreditprogramme für maximal 25.000 USD, diese werden für u.a. Social Entrepreneurship und Familienunternehmen verwendet. Der Zinssatz beträgt hier 15%, die staatliche Förderung 10%.

Impact: Solarpaneele in allen Filialen erzeugen 40% der benötigten Elektrizität. Zudem gibt es eine ESG-Richtlinien mit Schwerpunkt auf Unternehmensverantwortung (Corporate Governance).

Die Mittelaufnahme (Funding) wird in UZS favorisiert, auch Darlehen in USD und EUR sind möglich. Eine Herausforderung ist der Wettbewerb; bei der Eröffnung vieler neuer Banken bzw. Fintechs mit ähnlichen Produkten zählt die Geschwindigkeit und Nähe zum Kunden.

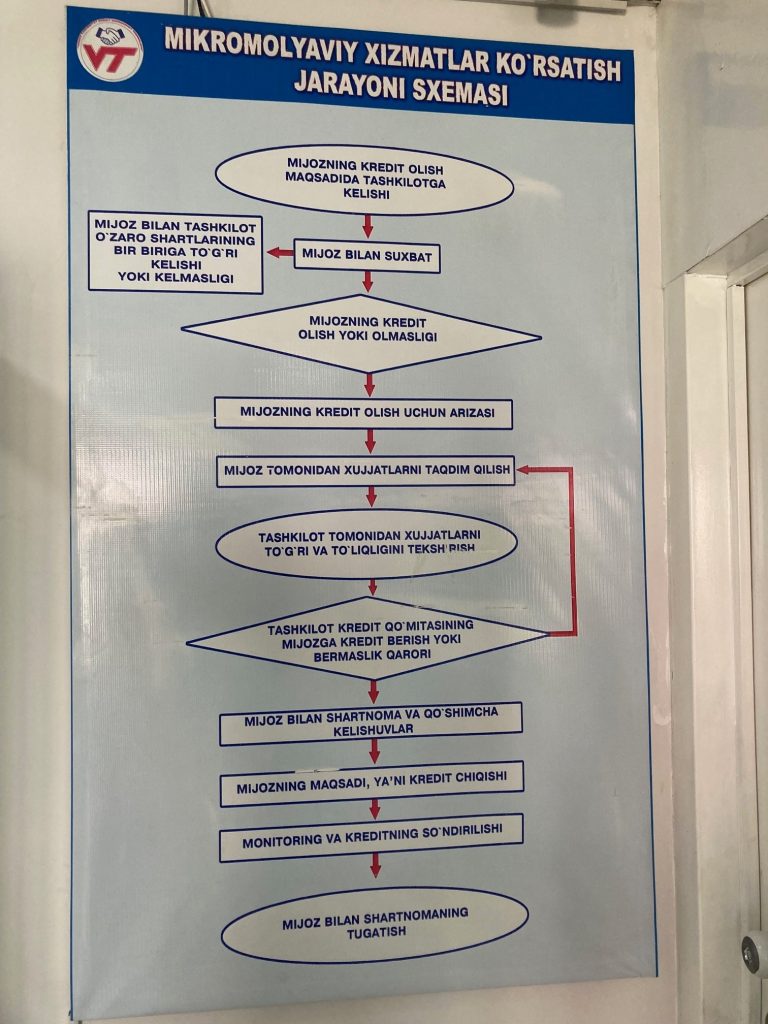

Vodiy Taraqqiyot MFI („Werte entwickeln”)

Der Anteil des Instituts im Fonds beträgt 0,05%. MFI mit 5 Filialen bzw. Verkaufsstellen, wurde 2015 gegründet und hat derzeit 115 Mitarbeiter:innen. Der Firmensitz befindet sich in der Stadt Buvayda im Ferghanatal. 97% der Anteile werden vom Gründer und seinem Sohn, der auch operativ tätig ist, gehalten. Aufgrund der Expansion und Restriktionen für lizenzierte MFIs wurde ein separater MFI – Imkon für Haushaltsgeräte-Finanzierung – gegründet.

Die Total Assets betragen USD 21 Mio. und bisher wurden Darlehen in Höhe von USD 20,1 Mio. an 13.000 Darlehensnehmer:innen vergeben. Die durchschnittliche Darlehenshöhe beträgt EUR 2.000 wobei sich die Zinssätze zwischen 30% und 32% bewegen. 400 Darlehen sind überfällig, 109 aktuelle Fälle, nach 90 Tagen werden rechtliche Schritte eingeleitet. Vodiy hat einen Anteil von rund 10% am usbekischen MFIs Markt.

Zu 82% betreffen die Darlehen Mikrokredite an Einzelpersonen, 17% sind autobesicherte Kredite an Einzelpersonen (vereinzelt auch Besicherung durch Schmuck). 78% der Kreditkunden sind männlich, 22% sind weiblich. Die Kredite werden hauptsächlich für Handel, Landwirtschaft, Dienstleistungen (z.B. Taxi) verwendet.

PAR Zero+: 3,6%, PAR 30: 1,8%. Bei einem Verzug von mehr als 30 Tagen erfolgt ein Vor-Ortbesuch und gemeinsamer Versuch einer Umstrukturierung. Es erfolgt keine laufende Schulung von Kreditnehmer:innen sondern anlassbezogen, Prinzipien zum Kundenschutz sind in Ausarbeitung. Die Vergabe von Gruppenkrediten ist zwar möglich, aber nicht populär in Usbekistan. Die Kundenakquisition erfolgt über Mundpropaganda und Flyer. Vodiy Taraqqiyot MFI kann sich auf eine stabile Kundenbasis stützen.

40% der Kunden sind unter 30 Jahren alt, Kredite laufen 12 bzw. 24 Monate. Es gibt „Microloans“ bis max. 4.000 EUR und „Microcredits“ bis max. 25.000 EUR.

Kreditanträge werden über ein zentralisiertes Kreditbüro abgefragt, eine Entscheidung gibt es innerhalb von zwei Stunden. Bei Neukunden erfolgt ein Vor-Ortbesuch. Während der Corona-Zeit mussten bis zu 40% der Kredite restrukturiert werden. Ein Ziel ist es, künftig über Mobile Verification bis zu EUR 800 direkt ohne Besicherung zu vergeben. Die Leistungen für Mitarbeiter:innen umfassen eine Kantine (Frühstück/Mittagessen), ein Gästehaus für Mitarbeiter:innen und ein Trainingsprogramm für Neuzugänge. Kundenakte werden ein Jahr im Büro und 10 Jahre in einem Archiv aufbewahrt.

Fortuna

Fortuna hat einen Anteil von 0,04% im Fonds. Das Institut hat seinen Sitz in Ferghana und wurde 2018 gegründet.. Die Assets under Management belaufen sich auf 50 Mio. USD. In den 6 Filialen sind aktuell 263 Mitarbeiter:innen beschäftigt, davon 138 Kredit-Sachbearbeiter („loan officer“).

Der ERSTE RESPONSIBLE MICROFINANCE ist ein Dachfonds, der in Mikrofinanzfonds bzw. Anleihen auf Mikrofinanzinstrumente und -fonds sowie bis zu 10% in Anteilen an Unternehmen und Mikrofinanzinstituten investiert. Fremdwährungen werden zumeist abgesichert. Bei der Investmententscheidung steht eine messbare positive Auswirkung (Impact) auf Umwelt beziehungsweise Gesellschaft im Vordergrund.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Sofern in dieser Unterlage Portfoliopositionierungen von Fonds bekannt gegeben werden, basieren diese auf dem Stand der Marktentwicklung zum Redaktionsschluss. Im Rahmen des aktiven Managements können sich die genannten Portfoliopositionierungen jederzeit ändern.

Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar.

Vorteile für Anlegerinnen und Anleger

- Globale Vergabe von Kleinkrediten insbesondere an Einzelpersonen in Emerging Markets wird unterstützt.

- Korrelation ist im Vergleich zu traditionellen Anlageklassen gering.

- Chance auf langfristig attraktive Erträge.

Zu beachtende Risiken

- Hinsichtlich der Modalitäten betreffend die Ausgabe und Rücknahme von Anteilscheinen beachten Sie bitte die Wesentlichen Anlegerinformationen / KID bzw. § 21 AIFMG Punkt 10.

- Die Veranlagung erfolgt in Alternative Investments, die insbesondere ein erhöhtes Liquiditätsrisiko beinhalten.

- Aufgrund der Anlage in Fremdwährung kann der Anteilwert in Euro durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE MICROFINANCE sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen §21 AIFMG-Dokument, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE MICROFINANCE zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE MICROFINANCE berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.