Die letzten Jahre waren durch multiple Krisen geprägt. Corona, Lockdowns und Schulschließungen, Ukraine Krieg, Teuerung und steigende Zinsen. Vor diesem Hintergrund werden wir oft mit der Aussage konfrontiert: „Das ist jetzt kein Umfeld für ESG. Jetzt müssen wir uns um die wichtigen Dinge kümmern!“ Ist das wirklich so? Wir in der Erste AM haben einen systematischen Prozess etabliert, um uns Jahr für Jahr mit dem mittel- bis langfristigen Kapitalmarktausblick zu beschäftigen. Dabei identifizieren wir die bestimmenden Treiber und aggregieren diese in Szenarien. Wir sehen fünf zentrale Treiber:

- Veränderung der politischen Ökonomie

- Die China/Globalisierungsstory

- Demografischer Wandel

- Technologische Revolution

- und der Klimawandel

Das sind auch die fünf Treiber, die dafür sorgen werden, dass die nächsten 10 Jahre, mehr noch als die letzten, durch ESG geprägt werden. Lassen sie mich das anhand von einigen Beispielen, die wir täglich erleben, ausführen.

Veränderungen der Politischen Ökonomie

Wir gehen davon aus, dass sich derzeit die wirtschaftspolitische Ordnung ändert. Das, was seit den 1970er Jahren wichtig und richtig war – das Hayek/Friedman Modell, das Neoliberale Modell, der Washington Consensus – steht auf dem Prüfstand. Unter diesem Oberbegriff haben wir Phänomene wie eine andere Einstellung zur Inflation, eine veränderte Rolle des Staates in der Wirtschaft, ein Hinterfragen der Friedman Doctrine („the social responsibility of businesses is to increase ist profits“) zusammengefasst. Aus meiner Sicht ist das auch im Bereich der Nachhaltigkeit ein sehr aktuelles und entscheidendes Thema.

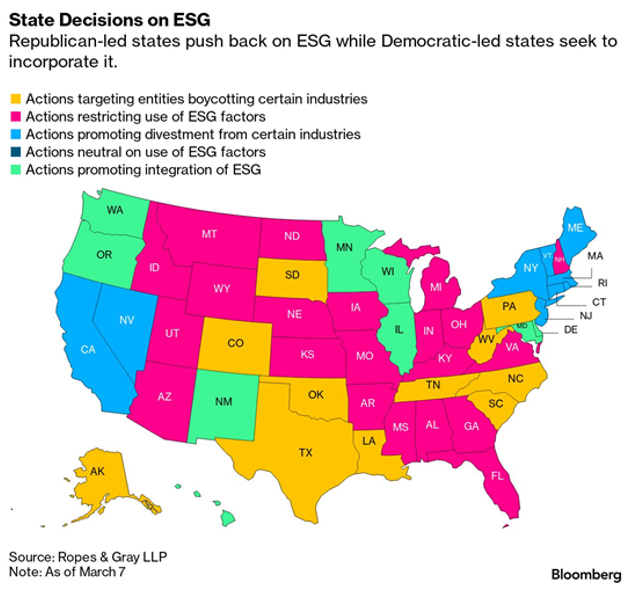

Vor ein paar Jahren machte ein Witz die Runde: What are the fastest things on earth? Spead of Sound, Speed of Light, Speed of Conversion to an ESG Specialist. ESG war auf dem Weg nach oben. Inzwischen schaut es ganz anders aus. ESG ist Teil des Culture Wars und der Identitätspolitik geworden. In den USA gibt es inzwischen eine Vielzahl von Staaten, in denen Manager, die sich zu ESG bekennen, aktiv von der Verwaltung öffentlicher Gelder ausgeschlossen werden. Wie ginge man als Asset Manager damit um, wenn man nur für oder gegen ein Thema sein kann?

In Europa wuchsen z.b. die nach ESG-Kriterien (SFDR Artikel 8/9) verwalteten Vermögen seit Jahresbeginn um ca. 37 Milliarden Euro an. Egal, was man über die (zum Teil) hinter diesem Wachstum stehenden Regulierung denkt: diese haben bei uns viele Vollzeitmitarbeiter:innen für Jahre gebunden, damit die miteinhergehenden Auflagen erfüllt werden können. Aus Gesprächen mit unseren Kunden weiß ich, dass es niemandem anders erging. Das ist alles auf einen staatlichen Eingriff zurückzuführen. 20 Jahre lang war ESG ein Nischenthema. Der Staat hat jetzt entschieden, dass dem nicht mehr so ist. Ich bin überzeugt davon, dass sich das nicht ändern wird. Bei der Größe der Aufgabe, die Welt zu dekarbonisieren, wird die (Finanz)Kraft der Staaten alleine nicht ausreichen. Hier werden private Akteure weiterhin ins Gebet genommen werden.

In seinem World Economic Outlook vom Oktober 2022 schreibt der Internationale Währungsfonds, dass die Kosten einer Reduktion der Treibhausgasemissionen um 25% bis 2030 irgendwo zwischen 0,15 und 0,25 Prozent Prozentpunkte des BIP-Wachstums und zusätzlich 0,1 bis 0,4 Prozentpunkte der Inflation pro Jahr im Vergleich zur Basis des Nichts Tun liegen würden. Ich finde diese Begründung spannend. Verglichen mit dem Nichts Tun wird es teuer. Ja, dann tun wir doch nichts! Kann es das sein? Dieses Argument lässt außer Acht, dass nichts tun nur kurzfristig etwas bringt. Langfristig sind die Kosten wesentlich höher. Um diese Kosten zu vermeiden, ist es wichtig, dass sowohl Klima- und Geldpolitik glaubwürdig sind. Eine Stop-and-Go Politik und weiteres Aufschieben mit der Begründung, dass „jetzt nicht der richtige Zeitpunkt“ sei, werden die Kosten nur noch weiter in die Höhe treiben. Alles das wird nicht gehen, wenn wir den Klimawandel nur als politisches oder nur als ökonomisches Problem begreifen. Es geht um politische Ökonomie. Die Verteilung von Lasten, für etwas überzeugen, die Bereitschaft zu kommunizieren. Diesen Aufgaben sind wir bisher zu wenig nachgekommen. Wir müssen hier als Gesellschaft deutlich besser werden.

Die China-Globalisierungsstory

Seit Februar 2020 ist jedem klar, wie komplex Lieferketten sein können und wie intensiv man diese überwachen sollte. Lieferketten sind ein zentrales Thema im Bereich Social. Ein paar Gedanken dazu:

In einem Paper der Universität Harvard wurde analysiert, wie China seinen Staatssektor steuert. Eine dieser Strategien lautet ausländische Unternehmen auf chinesische Normen zu verpflichten. Was passiert, wenn diese Werte mit einem anderen Wertesystem kollidieren? Was, wenn Unternehmen nicht mehr Teil der chinesischen Staatswirtschaft sein wollen? Oder wenn ihre Kunden und Investoren von ihnen anderes wollen? Schon jetzt stellen sich hier schwierige Fragen. Nehmen Sie das Beispiel Baumwolle bzw. die Verarbeitung von Baumwolle. Wenn sie als Unternehmen öffentlich erklären keine Baumwolle aus Xinjiang verarbeiten zu wollen, weil hier Uigurische Zwangsarbeit im Spiel sein könnte, haben sie mit Repressionen aus Peking zu rechnen. Wenn sie darauf aber keine Rücksicht nehmen, könnten sie aus dem gleichen Grund aus ESG-Fonds ausgeschlossen werden. Das ist weder ein konstruiertes noch ein einzigartiges Beispiel.

Im Mai 2015 veröffentlichte die chinesische Regierung den China 2025-Plan. Das ist ein strategischer Plan mit dem Ziel in bestimmten Industrien technologisch zu führen und den inländischen Anteil bei bestimmten Wertschöpfungsketten bis 2025 auf 70% zu erhöhen. Seitdem gibt es in den USA viele Stimmen, die darin eine echte existenzielle Bedrohung für die strategische Stellung der USA sehen. Eine der 9 strategischen Aufgaben ist die Förderung umweltfreundlicher Technologien. Ohne China wird es nicht gehen. Mit China würde automatisch bedeuten einem strategischen Rivalen zu helfen. Gerechnet über den Lebenszyklus ist die derzeit billigste Energieform die Solarenergie. Der wichtigste Produzent von Solarpanelen aber auch einiger zentraler Rohstoffe für den Bau dieser Solarpanele ist China. Das ist kein Zufall, sondern wenn man an die Ausführungen von zuvor betrachtet, Absicht. China dominiert diesen Markt und will ihn dominieren. Wie geht man damit um? In einer arbeitsteiligen Welt sollte das kein Problem sein. In einer politisch gespaltenen Welt ist es aber ein Riesen-Problem! Die deutsche Bundesregierung ringt seit Monaten darum, eine Chinastrategie zu formulieren, die rund um die strategische Rivalität geschrieben werden soll. Das ist schwierig. So schwierig, dass Außenministerin Bärbock im April ohne Strategie nach China fahren musste. Auch das ist kein allein auf Solarpanele bezogenes ESG-Problem. Denken Sie etwa an die E-Mobilität.

Demografischer Wandel

Nach der Coronapandemie sind in den USA aber auch in Europa viele Menschen nicht mehr auf den Arbeitsmarkt zurückgekehrt. Insbesondere Branchen, die stark exponiert bzw. stark von Arbeitsmigration abhängig waren und als wenig attraktiv empfunden werden, leiden unter Arbeitskräftemangel. Ein kontroversielles Thema, denn oft hört man, dass soziale Unternehmen einfach nur teurer und damit weniger profitabel sind.

Was kann man dagegen tun? Man kann zum Beispiel diverser werden und damit eine auf einen möglichst breiten Pool an Talenten zugreifen. In unserer Investment Division arbeiten Mitarbeiter:innen unterschiedlichster Herkunft – ein Vorteil, nicht nur weil wir auf einen breiteren Ressourcenpool, sondern auch mehr Erfahrungen und Wissen zugreifen können.

Laut der vom Bundeskanzleramt herausgegeben Broschüre Frauen und Männer in Österreich betrug im Jahr 2021 die Erwerbstätigenquote bei Frauen 68,1 % und bei Männer 76,7 %. Sie erhöhte sich in den 10 Jahren davor bei Männern um 2,4 Prozentpunkte, bei Frauen aber um 3,1 Prozentpunkte. Die Frauenerwerbstätigkeit zu erhöhen, wird in den nächsten Jahren eine logische Folge der Demografie sein. Vereinbarkeit von Beruf und Familie, alternative Konzepte der Führung, Gender Pay Gap, zuhause Arbeiten und eine Vielzahl von Diversity-Maßnahmen werden damit materielle ESG-Themen für viele Unternehmen sein, wenn sie am Markt bestehen wollen.

Ich nehme die Zusammenstellung meines Teams sehr ernst und bin in alle Personalentscheidungen eingebunden. Es ist beeindruckend zu sehen, wie sich hier die Situation über die letzten 20 Jahre geändert hat. Antworten wie: „Sie haben mir sehr gefallen, ich setze Sie auf meine Short List“ sind eine Umstellung. Immer öfter werden wir in den Gesprächen auch auf das Thema Nachhaltigkeit angesprochen und geprüft, ob wir das ernst nehmen. Wir hatten vor kurzem eine sehr sehr talentierte Frau bei einem Interview, die vor ihrer Entscheidung für oder gegen uns als Arbeitgeber, mit uns die Logik durchgehen wollte, warum wir bestimmte ESG-Ausschlusskriterien setzen.

Technologische Revolution

Vor kurzem habe ich im Spiegel einen Bericht über Natrium-Ionen Batterien gelesen. Diese Batterien stehen inzwischen vor der Serienreife, um in Fahrzeugen verbaut zu werden. Sie sind deutlich billiger als Lithium Batterien und haben einen deutlich geringeren ökologischen Fußabdruck. Ein echter technologischer Durchbruch! Ich habe wenig Ahnung von Batterien, aber gegoogelt, wie häufig Natrium und Lithium in der Erdkruste vorkommen. Natrium kommt 1200 mal häufiger als Lithium vor, ist wesentlich besser über die Erde verteilt und deutlich einfacher abzubauen. Offensichtlich eine echt spannende Technologie, die das Potential hat, die E-Mobilität zu befeuern.

Motiviert habe ich mich an unsere Aktienmanager gewandt und nach grünen Technologien gefragt, in die sie derzeit investieren.

- Grüner Wasserstoff: dieser wird aufgrund seiner Transport- und Lagereigenschaften in Zukunft unverzichtbar sein wird

- Grüne Zementproduktion: zu Zement kennt man kaum Substitute. Zement ist der zweitgrößte weltweite Emittent von Treibhausgasen

- Smart Grids / Microgrids: weil wir bei einer dezentralen Energieproduktion immer stärker auf dezentrale, kleine, lokale Netze angewiesen sein werden

- Carbon Capture, die Speicherung von Kohlendioxid, weil wir es sonst nicht schnell genug aus der Atmosphäre bekommen

Ich glaube nicht, dass die Technik alles lösen kann. Ich bin aber vollkommen überzeugt, dass es ohne technologische Durchbrüche keinesfalls möglich sein wird, die Herausforderungen des Klimawandels meistern zu können.

Klimawandel

Der fünfte Treiber in den nächsten Jahren ist der Klimawandel selbst. Aufgrund der prekären Situation bei der Gaspreisentwicklung wandten wir uns im Herbst des Vorjahres an die Zentralanstalt für Meteorologie und Geodynamik und ließen uns eine mittelfristige Wetterprognose machen. Es war das erste Mal, dass wir explizit das Wetter, bzw. wie wir lernen durften, den Prognosehorizont zwischen Wetter und Klima, in unseren Finanzmarkt- bzw. Makroprognosen modelliert haben. Das Wetter berücksichtigt man schon lange. Es wird in Zukunft normal sein, Klimaprognosen in den Finanzmarktausblick einfließen zu lassen.

Das US Climate Prediction Center stellt in seiner „Recent Evolution, Current Status and Predictions“ vom 20. Juni 2023 fest: „El Niño conditions are observed.“ El Nino ist üblicherweise mit Starkwetterereignissen und damit mit höheren Lebensmittelpreisen und damit höheren Inflationsraten assoziiert. Obwohl El Niño ein regelmäßiges Phänomen ist, deutet vieles darauf hin, dass der Klimawandel zu intensiveren Ausprägungen führt. Historical change of El Niño properties sheds light on future changes of extreme El Niño | PNAS

Im Rahmen unseres „EAM Academic Programs“ hatten wir im letzten Jahr eine fantastische Session mit Lubos Pastor von der Universität Chicago. Lubos hat uns dabei seine sowohl in den Medien als auch in akademischen Kreisen stark rezipierten Papers „Sustainable Investing in Equilibrium“ und „Dissecting Green Returns“ vorgestellt. Seine Conclusio war, dass Märkte auf schlechte Klimanachrichten reagieren. Und wir scheinen auch nicht zu lernen. Es ist die Menge an schlechten Nachrichten, nicht die Abweichung von einem Trend oder einer sonstigen formulierten Erwartung, die statistisch signifikant die Performance von ESG-Investments erklärt. Geben sie auf Google den Begriff „Trends Climate Crisis“ ein und schauen sie sich den Trend an. Das Ergebnis weist auf weitere Outperformance für ESG Fonds hin. Leider!

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.