Im August hat der ERSTE RESPONSIBLE BOND EM LOCAL das Österreichische Umweltzeichen erhalten. Ein Grund, um einen Blick hinter die Kulissen dieses Schwellenländer-Anleihenfonds zu werfen. Wir sprachen mit Senior Fondsmanager Anton Hauser.

Ihr Fonds war in der Vergangenheit vereinzelt in Länder investiert, die Nachholbedarf bei Umwelt- und Sozialstandards hatten. Wie kam es nun dazu, dass der Fonds durch eine staatliche Instanz als nachhaltig klassifiziert wurde?

Hauser: Der ERSTE RESPONSIBLE BOND EM LOCAL wurde bereits im Jahr 2008 aufgelegt. Damit war es für eine breite Investorenbasis erstmals möglich, Investitionen in ein breit diversifiziertes Portfolio bestehend aus EM-Lokalwährungsstaatsanleihen zu tätigen. Die zunehmende Fokussierung auf ESG-Kriterien hat mit der Zeit Investitionen in EM-Staatsanleihen zunehmend unattraktiv erscheinen lassen. Das hat uns veranlasst, das Investmentuniversum umzustellen.

Worauf beruht diese komplette Veränderung der Anlagepolitik? Staatsanleihen spielen kaum noch eine Rolle. Wieso das?

Durch den Tausch von Staatsanleihen zu Anleihen, die von supranationalen Emittenten begeben werden, klettert der Fonds im ESG-Ranking weit nach oben. Investitionen in Staaten, die bei der Umsetzung und Einhaltung von Sozial- und Umweltstandards wenig Fortschritte machen bzw. Mindestkriterien in Bereichen wie Korruption oder Rechtsstaatlichkeit nicht einhalten, werden im neuen Konzept ausgeschlossen. Stattdessen werden Anleihen von supranationalen Emittenten gekauft.

Was sind Anleihen von supranationalen Emittenten?

Anleihen von supranationalen Emittenten (SSA) sind allgemein als Schuldtitel definiert, die von internationalen Institutionen oder nationalen Nichtregierungsinstitutionen mit öffentlichem Auftrag ausgegeben werden. SSAs haben unterschiedliche Mandate und geografische Schwerpunkte und werden so geführt, als wären sie privat, befinden sich aber im Besitz einer oder mehrerer Regierungen. Die Verleihung von Krediten ist bei diesen Institutionen in der Regel mit sozialen und politischen Zielen verbunden, die natürlich mit der Einhaltung von ESG-Kriterien verknüpft sind. Dadurch erreichen supranationale Emittenten ein sehr hohes ESG-Rating. Damit verbunden ist die Verleihung des Österreichischen Umweltzeichens. Als Beispiele für supranationale Emittenten sind die Weltbank, die Europäische Investitionsbank oder die Asiatische Entwicklungsbank zu nennen.

Wirken sich die höheren Sozial- und Umweltstandards in der Bonität der Emittenten aus?

SSA-Emittenten weisen generell eine höhere Kreditqualität als entsprechende Staatsanleihen auf, sie werden in der Regel mit AAA oder AA bewertet. Dies ermöglicht es Anleger:innen, durch den Kauf hochwertiger Papiere in Schwellenländerwährungen zu investieren. Neben den bereits erwähnten ESG-Vorteilen bieten Emissionen von supranationalen Emittenten auch den Vorteil, dass keine Quellensteuer anfällt. Zusätzlich kann durch das Eurobondformat die Notwendigkeit einer lokalen Depotbank vermieden werden.

Abgesehen von der erfreulichen Klassifizierung des Fonds, welche Motive sehen Sie gerade jetzt in Schwellenländer-Anleihen zu investieren?

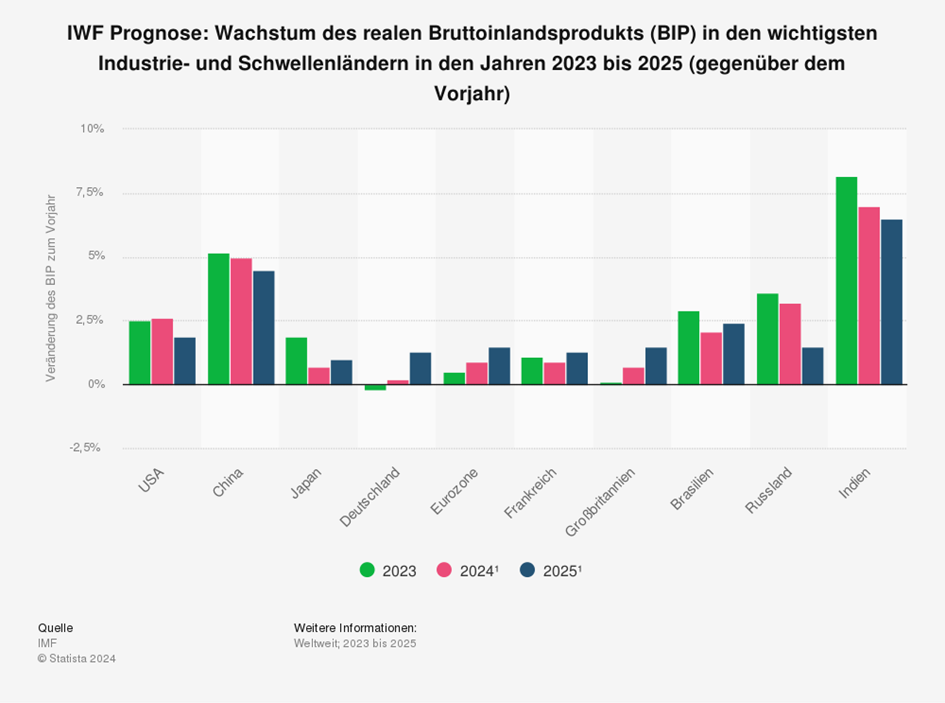

Zurzeit werden Schwellenländeranleihen durch ein günstiges Wachstums- und Inflationsumfeld unterstützt. Wir gehen davon aus, dass sich die vorhandenen Zeichen für eine Wachstumsschwäche in den USA nicht in einer Rezession niederschlagen werden. Gleichzeitig rechnen wir mit weiter zurückgehenden Inflationsraten. Wenn auch bei den Kerninflationsraten gewisse Stabilisierungstendenzen zu beobachten sind, sollte der Disinflationstrend noch weiter gehen. In einem solchen Szenario sollten besonders Lokalwährungsanleihen profitieren. Der beginnende Zinssenkungszyklus in den USA ist ein weiterer Faktor, der sich positiv auf Anleihen der Schwellenländer auswirkt. Die durchschnittliche Rendite der im ERSTE RESPONSIBLE BOND EM LOCAL gehaltenen Anleihen liegt aktuell bei 7,54% (Quelle: Erste Asset Management, Stand 17.09.2024). Es kommt noch das Währungsrisiko hinzu. Hier zeigen viele Modelle, dass EM-Währungen fair oder sogar unterbewertet sind, was impliziert, dass der zu erwartende Gesamtertrag in Euro deutlich im positiven Bereich liegt.

Im Vorfeld der US-Wahlen herrscht Unsicherheit welchen wirtschaftspolitischen Pfad die größte Volkswirtschaft der Welt nach dem 5. November einschlagen wird. Welcher Kandidat bzw. welche Kandidatin würde als Präsident oder Präsidentin Investitionen in die Schwellenländer eher begünstigen?

Die bevorstehenden US-Wahlen könnten natürlich einiges an Volatilität auf den Finanzmärkten hervorrufen. Ein Sieg von Donald Trump würde voraussichtlich zu Handelserschwernissen wie der Einführung von Zöllen führen und sich negativ auf das Wirtschaftswachstum und die Währungen der Schwellenländer auswirken. Sollte die zurzeit in Umfragen in Führung liegende Kamala Harris gewinnen, ist eine Fortführung des Status quo wahrscheinlich. In diesem Fall sollte ein Rückgang der Risikoprämien unterstützend auf Schwellenländer-Lokalwährungsanleihen supranationaler Emittenten wirken.

Erste Asset Management: Über 20 Jahre Erfahrung und durch das Österreichische Umweltzeichen zertifiziert

Das Österreichische Umweltzeichen für Nachhaltige Finanzprodukte (UZ 49) besteht seit 2004 und ist das älteste Finanzlabel in Europa. Mittlerweile (01/2024) gibt es 380 zertifizierte Finanzprodukte. Das Österreichische Umweltzeichen ist eine staatliche Auszeichnung und bietet jenen Konsument:innen eine Orientierungshilfe, die Geld nach ökologischen und sozial-ethischen Kriterien anlegen möchten.

Die Erste Asset Management zählt in Österreich mit mehr als 20 Jahren Erfahrung zu den Pionieren im Bereich nachhaltiger Geldanlage. Unsere Fonds sind seit 2006 durch das Österreichische Umweltzeichen zertifiziert und können bei Erste Bank und Sparkasse erworben werden.

Warnhinweise gemäß InvFG 2011

Der ERSTE RESPONSIBLE BOND EM LOCAL beabsichtigt gemäß den von der Österreichischen Finanzmarktaufsicht genehmigten Fondsbestimmungen mehr als 35 % seines Fondsvermögens in Wertpapieren und/oder Geldmarktinstrumenten von Mitgliedsstaaten, Gebietskörperschaften oder internationalen Organisationen öffentlich-rechtlichen Charakters anzulegen. Deren genaue Auflistung finden Sie im Prospekt, Abschnitt II, Punkt 12.

Der Fonds verfolgt eine aktive Veranlagungspolitik. Die Vermögenswerte werden diskretionär ausgewählt. Der Fonds orientiert sich an einem Vergleichsindex (aus lizenzvertraglichen Gründen erfolgt die konkrete Nennung des verwendeten Index in Prospekt, Punkt 12 oder Basisinformationsblatt „Ziele“). Zusammensetzung und Wertentwicklung des Fonds können wesentlich bis vollständig, kurz- und langfristig, positiv oder negativ von jener des Vergleichsindex abweichen. Der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE BOND EM LOCAL sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE BOND EM LOCAL zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE BOND EM LOCAL berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Vorteile für Anleger:innen

- Breite Risikostreuung durch die Auswahl von Lokalwährungen verschiedenster Schwellenländer.

- Supranationale Emittenten und Entwicklungsbanken weisen üblicherweise eine hohe Bonität auf.

- Langfristig hohe Ertragschancen.

- Chance auf jährlich hohe Ausschüttungen.

Zu beachtende Risiken

- Emerging Markets unterliegen traditionell hohen Schwankungen.

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteil durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.