KI-Hype und geopolitische Konflikte – obwohl die Corona-Jahre überwunden sind, war auch 2023 wieder ein ereignisreiches Jahr an den Märkten. Trotz der unterschiedlichen Entwicklung vieler Anlageklassen und den gestiegenen geopolitischen Risiken, fällt die Bilanz zum Anlagejahr 2023 positiv aus. Dementsprechend optimistisch blicken auch Erste Asset Management Geschäftsführer Heinz Bednar und CIO (Chief Investment Officer) Gerold Permoser auf das kommende Marktjahr 2024. Wie geht es mit der Inflation weiter und welche Anlageklassen könnten 2024 einen Blick wert sein? Diese und viele weitere zentrale Fragen vor dem Jahreswechsel waren vor kurzem Thema beim Pressegespräch der Erste Asset Management zum „Kapitalmarkt Ausblick für 2024“. Das sind die wichtigsten Aussagen und Themen im Überblick:

Inflation auf dem Rückzug zur Zielgröße

Viele Indikatoren deuten aktuell darauf, dass sich die Wirtschaft in den großen Zielmärkten USA, Europa und China abkühlt. Einen signifikanten Rückgang der Wirtschaftsaktivität, sprich eine Rezession, sieht Permoser derzeit jedoch nicht: „Wir erwarten in den USA keine schwere Rezession. Auch in den anderen Teilen der Welt sehen wir derzeit nichts, was den Markt erschüttern könnte.“ Gleichzeitig stellen die gestiegenen geopolitischen Spannungen und Konflikte ein Risiko dar. Diese dürften auch ein bestimmendes Thema beim wohl wichtigsten politischen Ereignis 2024 sein – der US-Wahl im November.

Mit Blick auf die Inflation dürfte das „Schlimmste“ bereits hinter den Märkten liegen. Der Rückgang der Teuerungsraten hat sich auch in den vergangenen Monaten fortgeführt. Aufgrund der höheren Lohnabschlüsse wird die Zielgröße der Notenbanken von rund 2% im kommenden Jahr wohl aber noch nicht erreicht werden.

Auswirkungen dürfte das auch auf die Zinspolitik der Notenbanken haben. In den USA werden mittlerweile Leitzinssenkungen im kommenden Jahr eingepreist. Gleichzeitig dürfte die Europäische Zentralbank (EZB) noch etwas länger auf der Bremse stehen bzw. am aktuellen Zinsniveau weitgehend festhalten.

Unterm Strich sieht CIO Gerold Permoser vor allem drei entscheidende Fragen für das kommende Jahr. Welche das sind, erfahren Sie im Video:

Aufholpotenzial abseits der großen Technologiewerte

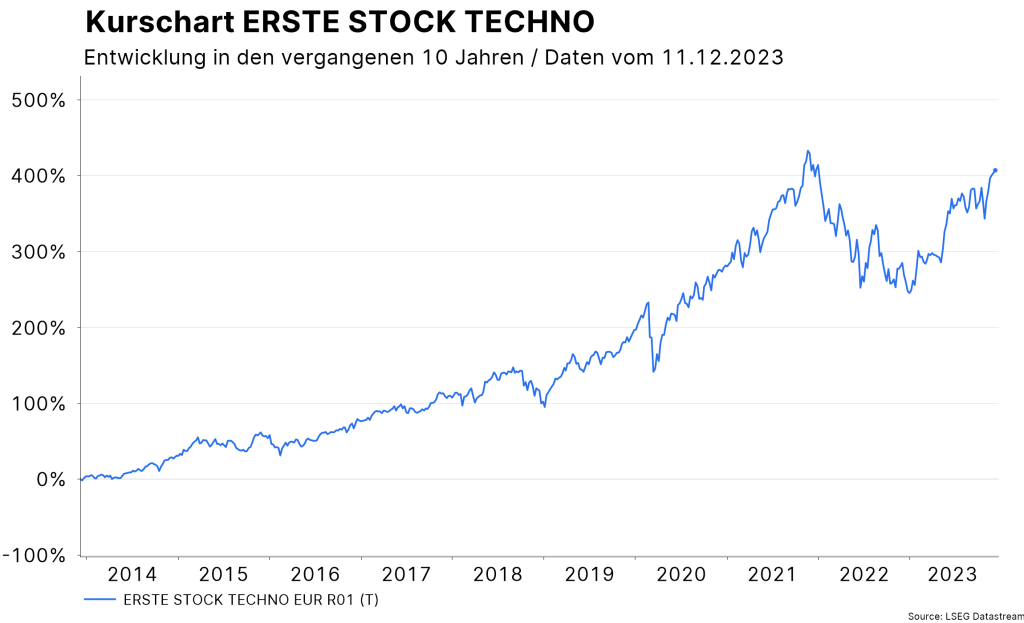

Am Aktienmarkt war „Künstliche Intelligenz“ (KI) 2023 das Thema schlechthin. Der Hype um die neue Technologie zeigte sich auch in der Entwicklung der großen Technologieaktien. So wurde die positive Performance am Gesamtmarkt vor allem von den sogenannten Magnificent 7 (Apple, Microsoft, Nvidia, Amazon, Alphabet, Meta und Tesla) getrieben. Davon konnten auch Anleger:innen in den Tech-Aktienfonds ERSTE STOCK TECHNO profitieren, der alleine im heurigen Jahr über 50% zulegen konnte. Zu beachten ist jedoch auch bei solchen Kurszuwächsen, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.

Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Das Umfeld für Aktien hänge laut Permoser vor allem von der weiteren Entwicklung bei der Konjunktur, der Inflation und den Leitzinsen ab. Trotz der jüngsten Kursanstiege seien Aktien per se nicht teuer bewertet. Abseits des Technologiesektors hätten andere Branchen erst vor kurzem begonnen aufzuholen. Aufholpotenzial könnte es daher auch für Themenfonds wie den ERSTE WWF STOCK ENVIRONMENT geben. Viele klein- und mittelkapitalisierte Unternehmen aus dem Umwelt- und Erneuerbare-Energien-Bereich könnten von einer Entspannung bei den Leitzinsen profitieren.

Rückkehr zur „Normalität“ am Anleihenmarkt

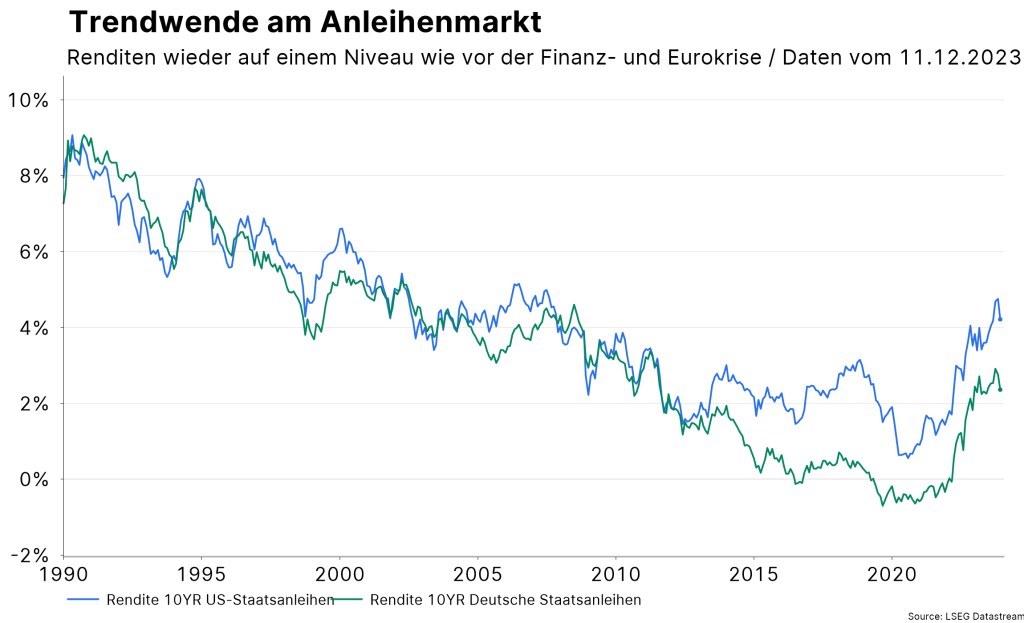

Am Anleihenmarkt könne man laut Permoser nach der Zinswende von einem „Comeback der Renditen“ sprechen. Im Langfristvergleich ist die Trendwende am Anleihenmarkt jedoch viel mehr eine Rückkehr zur „Normalität“. So befinden sich die Renditen nach der Nullzinsphase wieder auf dem Niveau von vor der Finanz- und der Eurokrise.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. In den Indizes sind keine Kosten oder sonstige Gebühren berücksichtigt. Darstellung eines Index, kein direktes Investment möglich.

Dadurch bieten sich auch bei Staats- und Unternehmensanleihen neue Chancen. „Da stimmt das Chancen-Risikoverhältnis wieder, wenn wir mit Fonds durchschnittliche Renditen von über 4 Prozent und mehr bieten können“, betont Bednar. Bei den Anleihenfonds favorisiere man derzeit Unternehmensanleihen wie zum Beispiel den ERSTE RESPONSIBLE BOND EURO CORPORATE und den ERSTE BOND CORPORATE BB.

Auch CIO Gerold Permoser streicht die neuen Möglichkeiten bei Anleihen hervor: „Die gestiegenen Anleihenrenditen sind wieder auf attraktiven Niveaus und bieten einen Puffer, sollten die Renditen abermals anziehen.“ Aktives Fondsmanagement habe dadurch, vor allem bei Mischfonds, wieder wesentlich mehr Handlungsspielraum. Hinweis: Neben Chancen und Risiken beinhaltet eine Veranlagung in Wertpapiere auch Risiken.

Mischfonds: Breit diversifiziert für verschiedenste Szenarien gewappnet

Lange Jahre führte an Investments in Aktien aufgrund der Nullzinsphase nur wenig vorbei. Nach der Zinswende und den wieder gestiegenen Renditen könnte sich das ändern. Damit rücken auch traditionelle Mischfonds wie der ERSTE GLOBAL INCOME oder die YOU INVEST GREEN Fondsfamilie wieder stärker in den Fokus.

Eine Positionierung in Mischfonds mache aus Diversifikationsgründen 2024 Sinn, betont Bednar: „Es beginnt sich eine Situation zu etablieren, die aktives Management erfordert. Renten- und gemischte Fonds standen lange Zeit nicht im Fokus. Das ändert sich jetzt in einer Zeit, in der jede Anlageklasse interessante Renditechancen bieten kann. 2024 ist man bei einem gemischten Fonds für die meisten Szenarien gut aufgehoben.“

Veranlagtes Volumen wieder gestiegen

Mit dem Geschäftsverlauf im Jahr 2023 zeigte sich CEO Heinz Bednar zufrieden. Trotz der heterogenen Entwicklung an den Kapitalmärkten konnte die Erste Asset Management das verwaltete Vermögen um über 10% auf 75,6 Milliarden Euro steigern (per 30.11.2023). Nicht nur am heimischen Markt, sondern vor allem auch in Tschechien und Ungarn gab es deutliche Mittelzuflüsse. Dort sind vor allem Investmentfonds in Anleihen mit kurzer Zinsbindung gefragt.

Aufwärts ging es 2023 auch mit dem nachhaltig veranlagten Volumen das aktuell bei 15,7 Milliarden Euro liegt (per 30.10.2023). Die Bedeutung von nachhaltigen Investments unterstreicht auch CEO Bednar beim Pressegespräch: „Nachhaltige Investments haben in den letzten Jahren eine bemerkenswerte Dynamik erfahren und sind mittlerweile bei allen Altersgruppen gefragt.“ Die Zahl der Erste-AM-Fonds die das Österreichische Umweltzeichen tragen, liegt nun bei 19. Außerdem wurden heuer 17 Fonds mit dem FNG-Siegel und der Höchstnote von drei Sternen ausgezeichnet. Mehr zum Zweck dieser Nachhaltigkeitssiegel lesen Sie in diesem Blogbeitrag.

Fazit

Nach dem schwierigen Marktjahr 2022 performten viele Anlageklassen heuer weitaus besser. Auch für das kommende Jahr 2024 fällt der Ausblick positiv aus. Die Zinswende der Notenbanken sorgte für eine Rückkehr zur Normalität am Anleihenmarkt und ermöglicht mit den gestiegenen Renditen auch für Anleger:innen neue Chancen. Gleichzeitig stellen vor allem die anhaltenden geopolitischen Spannungen eine Herausforderung dar. Mit den verbesserten Renditemöglichkeiten bei Anleihen rücken auch Mischfonds wieder stärker in den Fokus.

Am Aktienmarkt waren hauptsächlich die großen Technologiewerte die Treiber in diesem Jahr. Abseits davon haben andere Branchen wie etwa Umweltaktien Aufholpotenzial. Entscheidend wird dabei vor allem die weitere Zinsentwicklung sein. Die rückgängige Inflation und die Erwartungen am Markt deuten darauf, dass die US-Notenbank 2024 bereits erste Leitzinssenkungen vornehmen wird.

Risikohinweise ERSTE GLOBAL INCOME

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Risikohinweise YOU INVEST GREEN solid

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Risikohinweise YOU INVEST GREEN balanced

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des YOU INVEST GREEN balanced sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den YOU INVEST GREEN balanced zu investieren, sollten alle Eigenschaften oder Ziele des YOU INVEST GREEN balanced berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Risikohinweise YOU INVEST GREEN advanced

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des YOU INVEST GREEN advanced sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den YOU INVEST GREEN advanced zu investieren, sollten alle Eigenschaften oder Ziele des YOU INVEST GREEN advanced berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Risikohinweise YOU INVEST GREEN progressive

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des YOU INVEST GREEN progressive sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den YOU INVEST GREEN progressive zu investieren, sollten alle Eigenschaften oder Ziele des YOU INVEST GREEN progressive berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Risikohinweise YOU INVEST GREEN active

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des YOU INVEST GREEN active sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den YOU INVEST GREEN active zu investieren, sollten alle Eigenschaften oder Ziele des YOU INVEST GREEN active berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Risikohinweise ERSTE WWF STOCK ENVIRONMENT

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE WWF STOCK ENVIRONMENT sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE WWF STOCK ENVIRONMENT zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE WWF STOCK ENVIRONMENT berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Risikohinweise ERSTE RESPONSIBLE BOND EURO CORPORATE

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE BOND EURO CORPORATE sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE BOND EURO CORPORATE zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE BOND EURO CORPORATE berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Risikohinweise ERSTE BOND CORPORATE BB

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE BOND CORPORATE BB sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE BOND CORPORATE BB zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE BOND CORPORATE BB berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.