Das Jahr 2025 verspricht ein interessantes Kapitel in der Welt der internationalen Finanzmärkte zu werden, insbesondere wenn es um Börsengänge – sogenannte IPOs – geht. Während in den vergangenen Jahren eher weniger Neulinge auf das Börsenparkett drängten, könnte sich das nämlich bald ändern.

Einige innovative Unternehmen, beispielsweise aus der Tech- oder Fintech-Branche dürften in den Startlöchern stehen, um im kommenden Jahr an die Börse zu gehen. Doch was bedeutet es eigentlich für ein Unternehmen an der Börse gelistet zu werden?

Was ist ein Börsengang?

Die Börsenlaufbahn eines Unternehmens beginnt üblicherweise mit dem Börsengang – im Fachjargon ist dabei meist von einem IPO die Rede, also einem Initial Public Offering. Wagt ein Unternehmen ein IPO hat sich das Geschäftsmodell in der Regel bereits bewährt und eine kritische Größe erreicht.

Die Gründe für ein Unternehmen an die Börse zu gehen können vielfältig sein – seien es Expansionspläne, neue Forschungs- und Entwicklungsfelder die man erschließen möchte, ein Exit einer Venture Capital Firma oder Altaktionärs, oder eine Maßnahme zum Schuldenabbau. Unabhängig von den Plänen des Unternehmens bedeutet ein Börsengang in der Regel vor allem eines: frisches Eigenkapital, wie auch immer es vom Unternehmen eingesetzt wird.

Daneben bringt ein Listing an der Börse zahlreiche Pflichten mit sich. Beispielsweise müssen börsennotierte Unternehmen regelmäßig über ihre Zahlen und den Geschäftsverlauf berichten. Ist der IPO erfolgreich, kann das jedoch nicht nur die finanzielle Basis des Unternehmens stärken, sondern auch die Bekanntheit und Marktstellung erheblich steigern.

Arten von Börsengängen

Je nach den Zielen des Unternehmens und der aktuellen Marktsituation gibt es verschiedene Arten von Börsengängen:

📝 Traditioneller IPO

Bei einem klassischen IPO begibt ein Unternehmen neue Aktien an Investor:innen um frisches Kapital einzunehmen. Die Durchführung der Transaktion erfolgt mit Hilfe von Investmentbanken, die den Preis und die Anzahl der Aktien, die ausgegeben werden, festlegen und dann auch den fortlaufenden Handel an der Börse organisieren.

✍ Direct Listing oder SPO (Secondary Public Offering)

Bei einem Direct Listing werden bestehende Aktien ohne die Ausgabe von neuen Aktien an der Börse gelistet. Dies ermöglicht es bestehenden Aktionär:innen, ihre Anteile an Dritte zu verkaufen, ohne dass das Unternehmen neues Kapital erhält.

Ein Beispiel: ein Venture Capital Fonds möchte seine Beteiligung verkaufen; eine Investmentbank platziert diese Anteile breit gestreut bei institutionellen und privaten Anleger:innen und listet damit die Aktien des Unternehmens an der Börse und organisiert dann auch den fortlaufenden Handel.

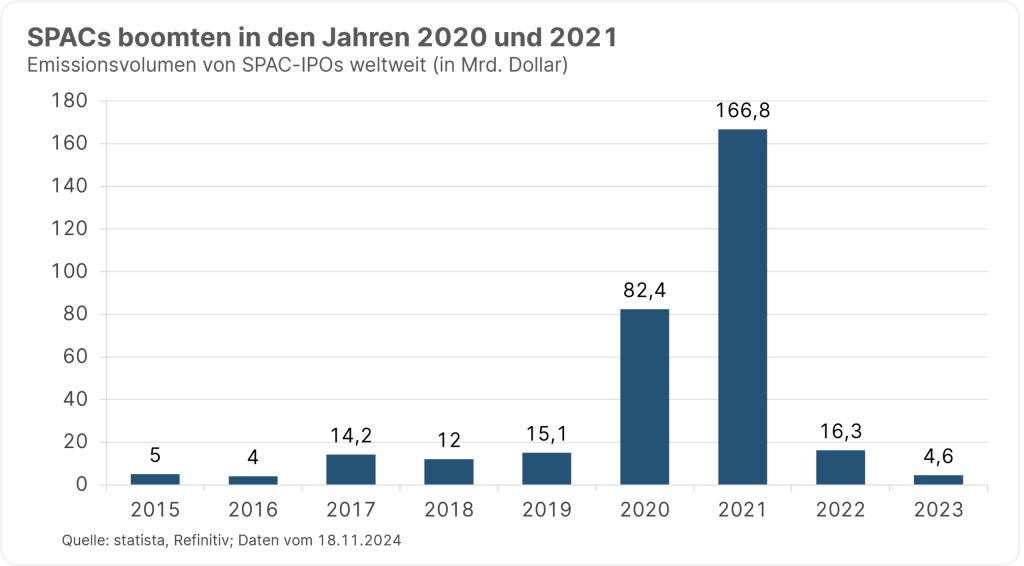

🔍 SPAC (Special Purpose Acquisition Company)

Diese Art des Börsengangs war vor allem in den Jahren 2020 und 2021 sehr beliebt. Hierbei wird eine „leere“ Aktiengesellschaft (das SPAC) gegründet, mit dem Zweck zu einem späteren Zeitpunkt ein anderes Unternehmen zu übernehmen. Die Gesellschaft verkauft also ihre Anteile und sammelt Kapital an der Börse ein, um dann mit diesen Geldern ein anderes Unternehmen (kann auch börsennotiert sein) zu übernehmen. Wenn die Transaktion abgeschlossen ist, hält der Aktionär bzw. die Aktionärin abschließend Anteile an dem übernommenen Unternehmen.

Der Vorteil liegt in einer oft schnelleren und weniger regulierten Möglichkeit an die Börse zu gehen. Anleger:innen können mit einem SPAC in Unternehmen investieren, die über einem traditionellen IPO vielleicht noch nicht den Schritt an die Börse gewagt hätten. Es gibt aber auch Risiken bei SPACs – so gibt es etwa keine Garantie, dass die Übernahme durch einen SPAC erfolgreich ist. Des Weiteren kann man nicht abschätzen wie „teuer“ oder „billig“ die Übernahme erfolgt.

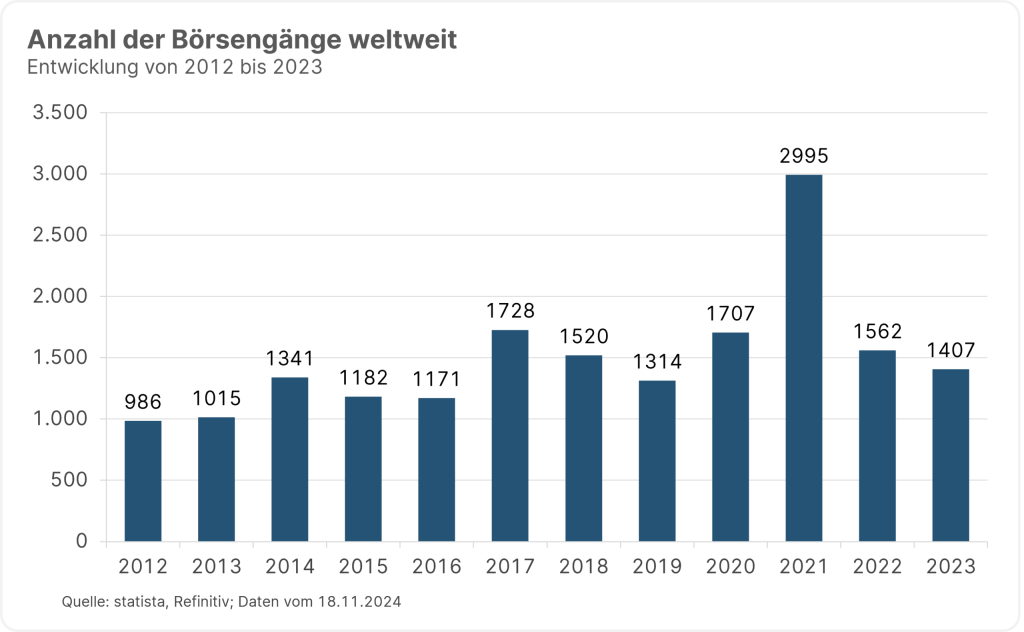

Wenig los in den vergangenen Jahren

Während IPOs in den Corona-Jahren 2020 und 2021 noch boomten, wurde es in letzter Zeit wieder ruhiger rund um die Börsen-Newcomer. 2022 gehörte der Autokonzern Porsche AG, der seine Aktien an der Frankfurter Börse listete, zu einem der wenigen IPOs in Deutschland. Bisher war dieser Börsengang mit einem Minus von über 20% seit dem ersten Listing für die Anleger:innen wenig erfolgreich – so macht Porsche auch die derzeitige Krise in der Automobilbranche zu schaffen.

Dass es auch in die andere Richtung gehen kann, zeigte 2023 der britische Chipdesigner ARM Holdings, der sich an der New Yorker Technologiebörse Nasdaq erstmals auf das Börsenparkett wagte. In etwas mehr als einem Jahr seit dem IPO verzeichneten die Aktien von ARM ein Plus von über 120%.

Emissionskurs und Börsenkurs

Ob ein Börsengang erfolgreich ist oder nicht, hängt nicht nur vom Geschäftsmodell und der Performance des Unternehmens, sondern auch vom Emissionskurs und vom Börsenumfeld ab. Der Emissionskurs ist der Preis (Kurs) einer Aktie, zu der diese erstmalig platziert wird. Ist die Nachfrage nach der Aktie groß, liegt der erste Börsenkurs oft deutlich über dem Emissionskurs.

Wurden die Aktien zu teuer platziert oder war die Hoffnung auf einen hohen ersten Kurs zu groß, kann die Erstnotiz auch deutlich unter dem Emissionskurs zu liegen kommen. Hier spielen viele Faktoren eine Rolle, wie zum Beispiel das Börsenumfeld oder die Größe der Transaktion.

Allgemein gingen die IPOs international in den vergangenen beiden Jahren zurück. In den USA gehörte heuer der Börsengang der Social-Media-Plattform Reddit mit einer Marktkapitalisierung von 9,5 Milliarden US-Dollar (zum Zeitpunkt des Börsengangs) zu den größten IPOs. Das soziale Netzwerk spielte in der Vergangenheit bereits eine zentrale Rolle im Zusammenhang mit der Börse, Stichwort: Meme-Stocks.

In Europa wagte unter anderem das Schweizer Kosmetikunternehmen Galderma den Schritt an die Börse. Die Bewertung lag hierbei bei 20 Mrd. Euro. An der Hongkonger Börse kam heuer die Midea Group, der weltweit führende Hersteller von Haushaltsgeräten an den Markt und erzielte dabei 4 Milliarden US-Dollar.

(Potenzielle) Newcomer 2025

Im kommenden Jahr könnten die IPOs wieder an Fahrt aufnehmen. Vor allem ehemalige Start-Ups könnten den Schritt an das Börsenparkett wagen bzw. verfolgen schon konkrete IPO-Pläne. Hier eine Auswahl von (potenziellen) Newcomern:

Hinweis: Die angeführten Unternehmen wurden beispielhaft ausgewählt und stellen keine Anlageempfehlung dar.

🐼 Bitpanda

Der erste Kandidat aus unserer Liste stammt aus Österreich: Laut Insidern prüft die Wiener Kryptobörse Bitpanda einen Börsengang, wie die Nachrichtenagentur Bloomberg Ende Oktober berichtete. Demnach könnte das Unternehmen ein Listing an der Frankfurter Börse anstreben. Aber auch ein Verkauf des Unternehmens zähle zu den möglichen Optionen. Die Bewertung von Bitpanda könnte laut dem Bericht bei zumindest vier Milliarden US-Dollar liegen.

💶 Klarna

Das Fintech-Unternehmen aus Schweden, bekannt für seine „Buy Now, Pay Later“-Lösungen wird schon bald an die Börse gehen, und zwar in den USA. Vor Kurzem hat Klarna nämlich die entsprechenden Unterlagen bei der US-Aufsichtsbehörde SEC eingereicht. Die Bewertung des Unternehmens könnte im Falle eines Börsengangs Analyst:innen zufolge bei 14,6 Milliarden US-Dollar liegen.

💰 Stripe

Von dem US-Zahlungsdienstleistungsunternehmen wurde in den vergangenen Jahren immer wieder ein IPO erwartet, jedoch wurde der Börsengang aufgrund der Marktlage immer wieder verschoben. Mitte des heurigen Jahres kündigte man offiziell an, an die Börse gehen zu wollen. Innerhalb eines Jahres will man darüber entscheiden, wie, wo und wann der IPO vonstattengehen soll. Expert:innen zufolge könnte das Unternehmen aktuell mit rund 55 bis 60 Mrd. US-Dollar an der Börse bewertet werden.

👕 Shein

Bereits Ende 2023 informierte der chinesische Modehändler die US-Börsenaufsicht über Pläne an die Börse zu gehen. Das Unternehmen produziert Kleidung in China und vertreibt sie international, vorwiegend in Europa und den USA. Aufgrund politischer und regulatorischer Hürden wurde daraus jedoch nichts. In der Vergangenheit sah sich das Unternehmen immer wieder mit schwerwiegenden Vorwürfen, hinsichtlich Zwangsarbeit und der Nähe zur politischen Führung in China konfrontiert.

Nun plant Shein in London an die Börse zu gehen. Aktuell liegt die Bewertung des Unternehmens bei rund 66 Milliarden Dollar, womit der IPO einer der größten des kommenden Jahres werden könnte.

🎲 Databricks

Das im Jahr 2013 gegründete Softwareunternehmen könnte ebenso bald an die Börse gehen und dabei auf eine Marktkapitalisierung von 40 bis 57 Milliarden US-Dollar kommen. Databricks entwickelt cloudbasierte Lösungen zum Aufbau und zur Verwaltung von Daten für Unternehmen und verknüpft das mit Modellen KI-Modellen. Im Jahr 2023 erzielte das Unternehmen einen Umsatz von 1,6 Milliarden US-Dollar.

📞 Reliance Jio

Einer der größten Börsengänge dürfte 2025 in Indien bevorstehen. Dort plant das Telekommunikationsunternehmen Reliance Jio einen IPO, wobei Analysten das Unternehmen mit rund 100 Milliarden US-Dollar bewerten. Der größte Telekom-Anbieter Indiens bedient rund 480 Millionen Kunden und könnte schon bald den größten Börsengang Indiens markieren.

Hinweise ERSTE RESPONSIBLE STOCK GLOBAL

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Vorteile für Anlegerinnen und Anleger

- Breit gestreute Veranlagung in Aktien der entwickelten Märkte.

- Partizipation an ökologisch, moralisch und sozial agierenden Unternehmen.

- Aktive Titelselektion nach fundamentalen Kriterien.

- Chancen auf attraktive Wertsteigerung.

Zu beachtende Risiken

- Der Kurs der Fonds kann stark schwanken (hohe Volatilität).

- Aufgrund der Anlage in Fremdwährungen kann der Fondswert durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Hinweise ERSTE STOCK TECHNO

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Vorteile für Anlegerinnen und Anleger

- Breite Streuung in Technologie-Unternehmen schon mit geringem Kapitaleinsatz.

- Aktive Titelselektion nach fundamentalen Kriterien.

- Chancen auf attraktive Wertsteigerung.

- Der Fonds eignet sich als Beimischung zu einem bestehenden Aktienportfolio und ist für einen langfristigen Substanzzuwachs bestimmt.

Zu beachtende Risiken

- Der Fondspreis kann stark schwanken (hohe Volatilität).

- Der Anleger trägt vor allem das Risiko der Technologiebranche sowie das Emittentenrisiko der partizipierenden Unternehmen.

- Aufgrund der Anlage in Fremdwährungen kann der Anteilwert in Euro durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.