Mit dem neuen Mischfonds ERSTE OPPORTUNITIES MIX können Anleger:innen nicht nur in langfristige Trends wie Umweltschutz oder Digitalisierung investieren, sondern auch kurzfristige Möglichkeiten am Markt nutzen. Wie das funktioniert und was das Besondere an der Investmentstrategie des Fonds ist, verrät Alexander Lechner, Head of Multi-Asset-Management, im Interview.

Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.

Können Sie uns in ein paar Sätzen das Konzept hinter dem ERSTE OPPORTUNITIES MIX erklären?

Eigentlich braucht es nur einen Satz, um den Fonds zu beschreiben: Der ERSTE OPPORTUNITIES MIX investiert in vielversprechende Themen und Trends, ohne dabei auf eine einzelne Assetklasse beschränkt zu sein. Anders ausgedrückt, bringen wir damit einen thematischen Multi-Asset-Fonds an den Start, der erstens in langfristige Megatrends investiert und zweiten auch kurz- und mittelfristige Themen und Chancen am Markt nutzt. (Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.)

Warum macht es Sinn dafür mehrere Assetklassen zu nutzen und sich nicht nur beispielsweise auf Aktien zu beschränken?

Manche Themen und Chancen kann man nicht über eine einzelne Assetklasse wie etwa Aktien abdecken. Uns stehen als Investitionsmöglichkeiten neben Aktien auch Anleihen, Rohstoffe, Währungen aber auch (gelistete) Private-Markets-Investments zur Verfügung. Das unterscheidet den ERSTE OPPORTUNITIES MIX klar von klassischen Megatrend-Fonds, die in der Regel nur in Aktien investieren können und damit ausschließlich Themen abdecken, die von steigenden Aktienmärkten profitieren können. (Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.)

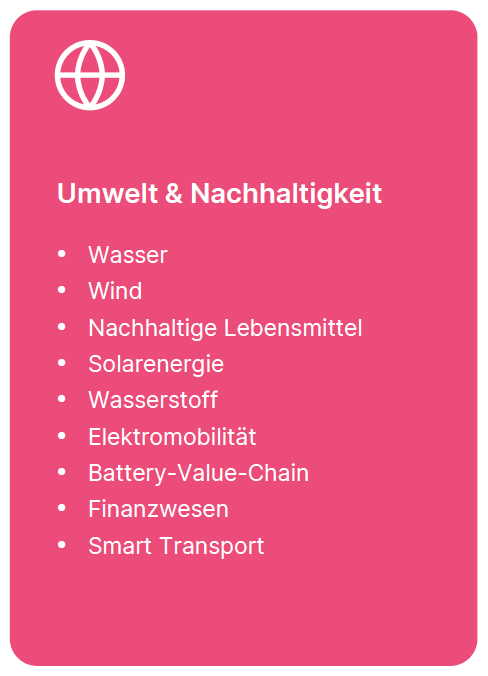

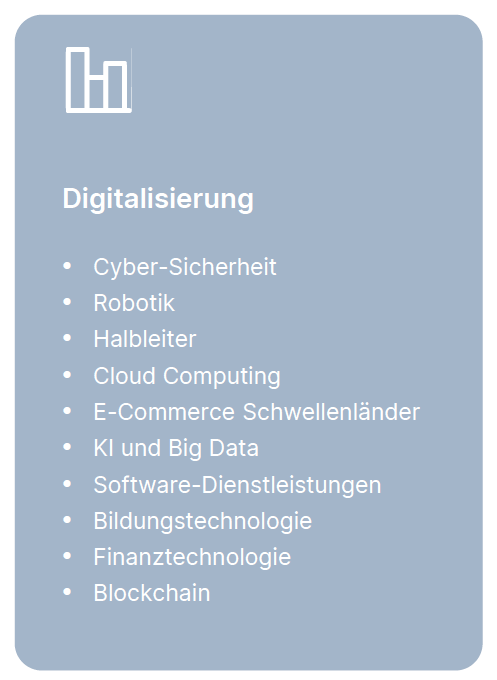

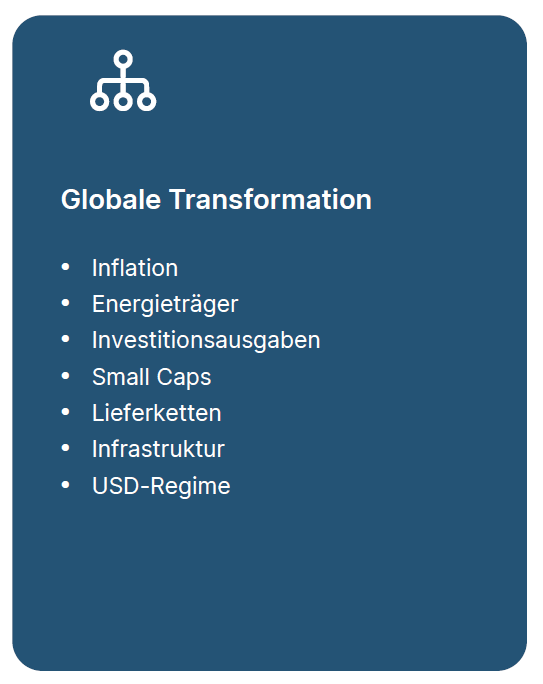

Auf welche langfristigen Trends setzen Sie im Fonds?

Wir denken bei den langfristigen Trends vor allem an vier Superthemen, die wir identifiziert haben:

- Maßnahmen gegen den Klimawandel und Umweltschutz,

- Demografie,

- Digitalisierung und

- globale Transformation.

Wir sind der Meinung, dass sich Unternehmen (bzw. deren Aktien und Anleihen), Staaten und Rohstoffe, die mit diesen Superthemen verbunden sind, langfristig gut entwickeln sollten. Weiters haben wir innerhalb dieser vier Supertrends mehr als 50 Subtrends identifiziert. In unserem neuen Fonds werden wir jene Themen auswählen, von denen wir ausgehen, dass sie ein attraktives Risiko- und Ertragsprofil darstellen.

Sie haben zu Beginn auch von kurz- und mittelfristigen Themen und Chancen gesprochen. Was verstehen sie darunter?

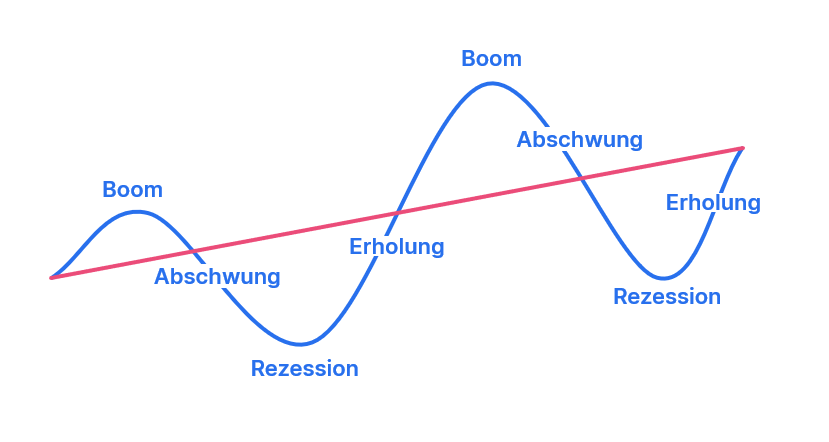

Die bisher besprochenen Supertrends bestimmten den langfristigen Wachstumspfad der globalen Wirtschaft. In der folgenden Grafik haben wir das durch die pinke Linie symbolisiert. Rund um diesen Pfad gibt es den mittelfristigen Konjunkturzyklus (blaue Linie), der aus Erholung, Boom, Abschwung und Rezession besteht.

Langfristiges Wachstum und mittelfristiger Konjunkturzyklus. Quelle: Erste Asset Management

Neben den langfristigen Themen werden wir auch in kurz- und mittelfristige Chancen investieren, die sich aus dem Konjunkturzyklus heraus ergeben. Zum Beispiel sind in der Rezession chancenreiche Veranlagungen in der Regel günstig gepreist, während im Boom das Gegenteil der Fall ist. Beispielsweise kann es Sinn machen, in der Erholungsphase zyklische Werte aus dem Finanz- oder Energiebereich hinzunehmen. (Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.)

Wie könnten Investitionen in solche kurz- und mittelfristigen Themen in der Praxis aussehen?

Auf der Anleihenseite könnten aus mittelfristiger Perspektive mexikanische Staatsanleihen aktuell interessant sein. Hintergrund ist der Zinszyklus in den Schwellenländern, der sich in einer anderen Phase befindet als in den entwickelten Volkswirtschaften.

Aber auch die sogenannten „Fallen Angels“ bieten immer wieder Möglichkeiten. Darunter versteht man Anleihen von Unternehmen, die von Investment Grade in den High-Yield-Bereich herabgestuft wurden. Das bedeutet zwar, dass sich die Kreditqualität etwas verschlechtert hat, aber in der Regel nicht, dass das Unternehmen kurz vor dem Konkurs steht.

Im Falle eines Downgrades sind viele Investoren gezwungen die Anleihen zu verkaufen. Beispiele dafür sind Fondsmanager von Investment-Grade-Anleihenfonds, aber auch Banken und Versicherungen. Dies führt zu einem erheblichen Verkaufsdruck, was wiederum die Preise der Anleihen nach unten drückt. So entstehen attraktive Investments, deren Risiko in Relation zum gezahlten Preis sehr attraktiv sein kann.

Unternehmen, die wir im Fonds halten würden, sind z.B. Marks & Spencer oder Royal Carribbean Cruises, einen Betreiber von Kreuzfahrschiffen. Letztere haben heuer das größte seiner Art vom Stapel gelassen.

Hinweis: Die hier angeführten Unternehmen wurden beispielhaft ausgewählt und stellen keine Anlageempfehlung dar.

Auch von Private Markets war die Rede. Was kann man sich darunter vorstellen?

Private Markets in ihrer ursprünglichen Form stellen Investitionen in Veranlagungen dar, die nicht an einer Börse gelistet sind. Da die Finanzierung über Private Markets in den vergangenen Jahren deutlich zugenommen hat, kann man auch dabei von einem Megatrend sprechen. Auch davon wollen wir in unserem neuen Fonds profitieren. Dazu zählen Beteiligungen an etablierten (Private Equity) oder jungen, disruptiven Unternehmen (Venture Capital). Ein anderes Beispiel wären Infrastrukturbeteiligungen, Brücken, Mautstraßen, aber auch Netzinfrastruktur für das Internet oder erneuerbare Energien.

Aus regulatorischen Gründen dürfen wir nicht in klassische Private-Equity-Fonds investieren Mittlerweile gibt es aber eine Vielzahl von börsengehandelten Investments in zweierlei Form:

- Geschlossene Fonds, die eben beschriebene Investments tätigen, oder

- Aktien, der Asset Manager, die solche Fonds managen und bei denen man am Erfolg mitpartizipieren kann.

Wie würde das Portfolio stand jetzt aussehen? Worin würden Sie investieren?

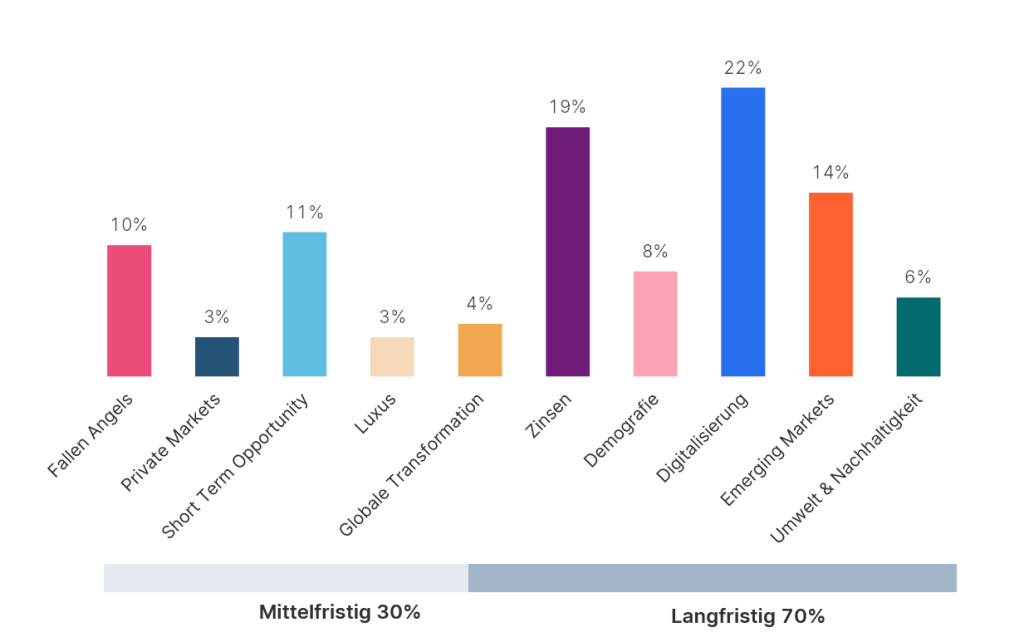

Aktuell würden wir ca. 70% in langfristigen und 30% in kurz- und mittelfristigen Investments halten. Einen Überblick über die Themen, die wir im Fonds halten, gibt die folgende Grafik:

Aktuelles Portfolio des ERSTE OPPORTUNITIES MIX gegliedert in Themen und Fristigkeit. Quelle: Erste Asset Management

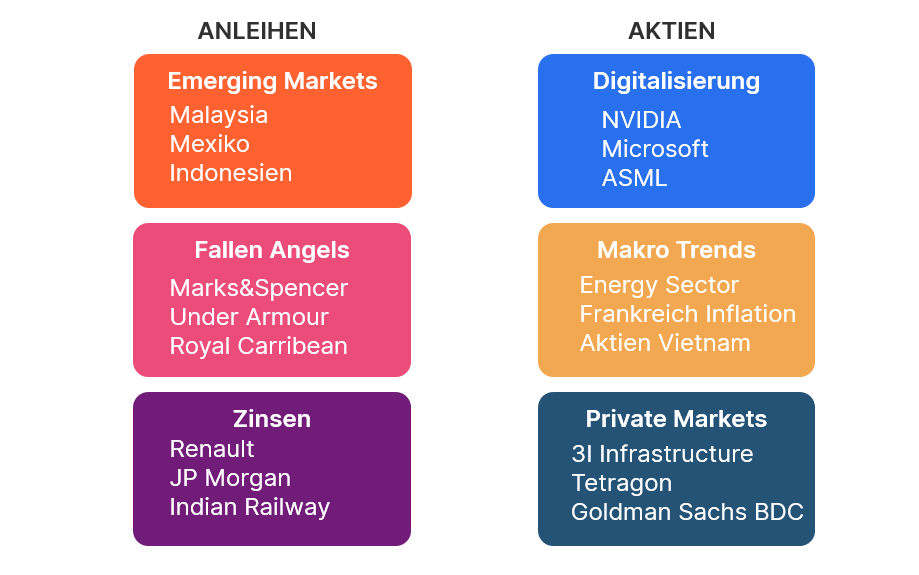

Darüber hinaus haben wir auch einige der Themen „herausgeklappt“ und Beispielinvestments angeführt, mit denen wir diese abdecken würden:

Bildbeschreibung: Auszug der Themen im ERSTE OPPORTUNITIES MIX. Quelle: Erste Asset Management Hinweis: Sofern in dieser Unterlage Portfoliopositionierungen von Fonds bekannt gegeben werden, basieren diese auf dem Stand der Marktentwicklung zum Zeitpunkt der Erstellung der Unterlage (14.05.2024). Im Rahmen des aktiven Managements können sich die genannten Portfoliopositionierungen jederzeit ändern. Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellt keine Anlageempfehlung dar. Es besteht kein Anspruch darauf, dass der Titel dauerhaft im Portfolio enthalten sein wird.

Wie sieht es mit Nachhaltigkeitskriterien im Fonds aus?

Nachhaltigkeitskriterien werden im Fonds mitberücksichtigt. Das ist uns wichtig, denn um eine Investition holistisch zu beurteilen, ist es notwendig auch die Nachhaltigkeitsrisiken umfassend zu beurteilen. Der Fonds wird als Artikel 8 im Sinne der Offenlegungsverordnung (SFDR) eingestuft werden und unserem hauseigenen Integrationsstandard folgen.

Am Puls der Möglichkeiten

Mit dem ERSTE OPPORTUNITIES MIX haben Sie die Möglichkeit, kontinuierlich an den Chancen des Marktes teilzuhaben. Der Fonds verbindet langfristige Schwerpunktthemen mit aktuellen Marktentwicklungen.

👉 Jetzt kaufen

Hinweise ERSTE OPPORTUNITIES MIX

Warnhinweise gemäß InvFG 2011

Der ERSTE OPPORTUNITIES MIX kann zu wesentlichen Teilen in Anteile an Investmentfonds (OGAW, OGA) iSd § 71 InvFG 2011 investieren.

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt. Bitte beachten Sie, dass die Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE OPPORTUNITIES MIX sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE OPPORTUNITIES MIX zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE OPPORTUNITIES MIX berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.