Die Zeit expansiver Fiskalpolitik als Antwort auf die Auswirkungen der COVID-19 Pandemie scheint begrenzt. Somit rücken die Budgetkonsolidierung und die Staatsverschuldung einiger Länder in den Fokus.

Die Aufmerksamkeit richtet sich dabei verstärkt auch auf die Nachhaltigkeit der Schuldenentwicklung. Selbst die USA können sich der kritischen Beobachtung in diesen Belangen nicht entziehen. Wie steht es um die Schuldensituation in den Vereinigten Staaten am Beginn des richtungsweisenden Wahljahres 2024?

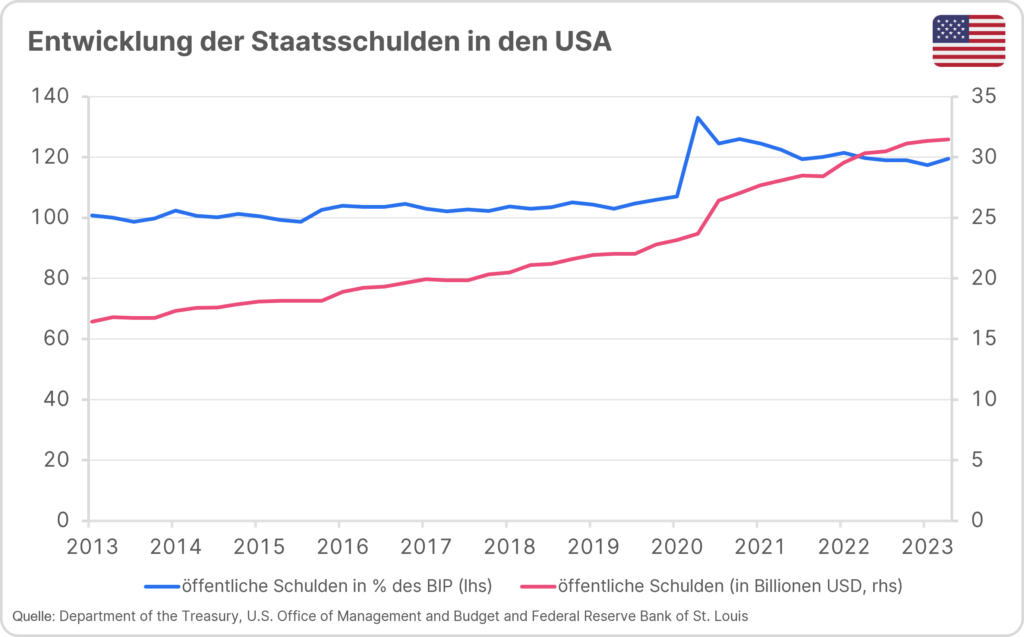

US-Staatsschulden stiegen in den vergangenen 10 Jahren deutlich an

Im Rückblick der letzten 10 Jahre haben sich die öffentlichen Schulden der USA in absoluten Zahlen auf etwa 33,7 Billionen US-Dollar annähernd verdoppelt. Vor allem die Ausgaben im Zuge der Bewältigung der Pandemie haben zu einem deutlichen Anstieg geführt. Die Staatsverschuldung gemessen an der Wirtschaftsleistung stieg damit auf knapp 120%.

Die Jahre 2020 und 2021 zeigten die signifikanten, finanziellen Auswirkungen der getroffenen Maßnahmen im Zuge der Pandemiebekämpfung auf das Haushaltsbudget. Das jährliche Defizit lag dabei bei jeweils mehr als 10% des BIP.

Doch diese waren nicht der alleinige Grund für die Schieflage. Bereits davor, nach der Wahl Donald Trumps zum Präsidenten wurden 2017 u.a. nicht gegenfinanzierte, großzügige Steuererleichterungen für Unternehmen beschlossen. In den vergangenen Jahren kamen noch Ausgaben im Sozialbereich sowie der Umweltpolitik unter dem aktuellen Präsidenten Joe Biden dazu.

Die Wirtschaft in den USA wurde neben anderen Faktoren wie einem positiven Umfeld am Arbeitsmarkt und einer anhaltenden Kauflaune der Konsument:innen bis zuletzt auch durch die expansive Fiskalpolitik im Land gut unterstützt und wuchs auf annualisierter Basis des 3. Quartals 2023 um ca. 5,2%. Im Zeitraum Oktober 2022 bis September 2023 lag das Defizit dennoch bei -6,3%, primär begründet in Steuereinnahmen, die trotz guter wirtschaftlicher Lage, erheblich geringer ausgefallen sind als angenommen.

Budgetdefizit könnte sich laut Prognosen kurzzeitig verringern

Die Ausgaben waren zuletzt mit Beendigung vieler, pandemiebedingter Maßnahmen und Unterstützungspakete deutlich rückläufig. Die Einnahmen blieben 2023 aber signifikant unter den Erwartungen zurück, wodurch das aktuelle Defizit nach wie vor deutlich über dem langjährigen Schnitt der Jahre vor der Pandemie lag.

Die 10-Jahres Prognose des Congressional Budget Office (CBO) vom Februar 2023 erwartet, dass sich unter den aktuellen Umständen das Budgetdefizit in den kommenden Jahren mit -5,5% der Wirtschaftsleistung – leicht verringern könnte, jedoch in der zweiten Hälfte der Periode wieder deutlich ausweiten würde.

In den vergangenen 50 Jahren lag das durchschnittliche Defizit bei etwa -3,6%, also deutlich unter den aktuellen Niveaus. Es ist also nicht verwunderlich, dass in den letzten Monaten über die Nachhaltigkeit des Budgetpfades diskutiert wird.

Zinslast deutlich gestiegen

Unter diesem Aspekt wirken sich auch die gestiegenen Renditen an den Finanzmärkten spürbar aus. Die durchschnittliche Zinslast stieg im Zuge der Zinsanhebungen und den damit verbundenen, höheren Refinanzierungskosten, bereits auf knapp über 3%. Die Ausgaben für die Zinsen zur Finanzierung der Staatsverschuldung werden auf Basis der Prognosen von etwa 2,4% der Wirtschaftsleistung 2023 auf 3,6% im Jahr 2033 anwachsen. Aber nicht nur die bestehenden Schulden, sondern auch die prognostizierten Budgetdefizite der kommenden Jahre müssten womöglich in einem, verglichen mit den vergangenen Jahren, höheren Zinsumfeld finanziert werden.

Der überraschende Verlust der Bestnote der USA im August 2023 durch die Agentur Fitch wurde unter anderem mit den Zweifeln an der Nachhaltigkeit der aktuellen Budgetsituation begründet. Die Marktteilnehmer:innen an den Finanzmärkten haben die Emissionstätigkeit der Vereinigten Staaten dadurch verstärkt im Blick.

Politische Spaltung steht nachhaltiger Lösung im Weg

2024 stehen die mit Spannung erwarteten Präsidentschaftswahlen in den USA an. Abhängig vom Mehrheitsverhältnis im Kongress hat danach das Einlösen von Wahlversprechen oberste Priorität. Die Auswirkungen davon waren in der jüngeren Vergangenheit jedoch oftmals fiskalpolitisch wenig restriktiv.

Die politische Spaltung sowie die geringe Kompromissbereitschaft macht es zunehmend schwierig, dauerhafte und nachhaltige Lösungen für die bevorstehenden Probleme zu finden. Zu Beginn des Vorjahres, als die USA die vom Kongress beschlossene Schuldenobergrenze erreichte, konnte keine Einigung erzielt werden. Aufgrund des Budgetdefizits war eine Erhöhung jedoch unumgänglich und es mussten außerordentliche Maßnahmen getroffen werden, um einen Zahlungsausfall der USA zu vermeiden.

Als diese Möglichkeiten Anfang Juni erschöpft waren, nahm der öffentliche Druck zu. Da aber kein politischer Kompromiss über die Anhebung gefunden werden konnte, wurde das Gesetz vorerst bis Jänner 2025 (nach den kommenden Präsidentschaftswahlen) und unter Bedingungen außer Kraft gesetzt. Zuletzt, im Jahr 2011, als der Kongress erst wenige Tage vor einem Default die Grenze anhob, verlor die USA die Bestnote bei der Agentur Standard & Poor’s.

Parteien erzielen Grundsatzeinigung im Budgetstreit

Ende September 2023 konnte im Zuge der jährlichen Budgetverhandlungen ebenfalls keine Einigung erzielt werden. Nur wenige Stunden bevor einzelne Teile des öffentlichen Bereichs geschlossen geblieben wären, wurde eine Überbrückungsfinanzierung bis 17. November beschlossen. Es folgte die Abwahl des republikanischen Sprechers im Repräsentantenhaus durch einen Antrag seiner eigenen Partei und damit eine langwierige und schwierige Suche eines Nachfolgers.

Als Mitte November abermals kein Konsens gefunden werden konnte kam es zu einer weiteren Zwischenfinanzierung. Diese erfolgt je nach öffentlichem Bereich nun bis 19. Jänner oder 2. Februar 2024. Im Zuge dessen hat auch die Agentur Moody’s u.a. mit Verweis auf die schwierigen politischen Verhältnisse ihren Ausblick auf negativ gesetzt, die Bestnote im Rating aber vorerst beibehalten.

Anfang dieser Woche konnten Republikaner und Demokraten im Budgetstreit nun eine Grundsatzeinigung erzielen. Man verständigte sich auf eine Budgetobergrenze von 1,59 Billionen US-Dollar für das laufende Budgetjahr. Die genaue Aufteilung der Gelder muss noch von den zuständigen Ausschüssen im Repräsentantenhaus und im Senat festgelegt werden. Politische Zusatzforderungen, mit denen die oppositionellen Republikaner eine Änderung der Regierungspolitik erzwingen wollen, wurden in der Einigung jedoch ausgeklammert. Die Grundsatzeinigung ist daher ein wichtiger Schritt im Budgetstreit, jedoch noch keine finale Einigung.

Fazit

Wichtige politische Entscheidungen in den USA münden derzeit aufgrund der knappen Mehrheiten in den beiden Kammern des Kongresses und der Spaltung zwischen und innerhalb der Parteilager immer häufiger in Überbrückungsfinanzierungen ohne nachhaltige Lenkungseffekte. Ob sich am spannungsgeladenen, politischen Umfeld im Zuge der bevorstehenden Präsidentschaftswahlen jedoch kurzfristig etwas ändern wird, darf zumindest angezweifelt werden. Vorbereitungen im Repräsentantenhaus für ein mögliches Impeachment von Amtsinhaber Joe Biden werden evaluiert. Auch diverse Gerichtsverfahren gegen den ehemaligen Präsidenten und potenziellen, republikanischen Kandidaten Donald Trump sind anhängig.

Für die USA und deren Anleihen haben die politischen Spannungen sowie die aktuelle Budgetsituation jedoch keine gravierenden, unmittelbaren Auswirkungen an den Finanzmärkten. Der US-Dollar ist nach wie vor die globale Leitwährung, US-Anleihen sind als hochliquide, sichere Anlageinstrumente nach wie vor gesucht und auch in anderen Bereichen wie z.B. der Besicherung gefragt. Die Maßnahmen der Rating-Agenturen stellen der US-Politik jedoch die Rute ins Fenster und warnen, dass der fehlende politische Konsens sowie die aktuelle Budgetsituation ohne entsprechende Gegenmaßnahmen nicht im Einklang mit einer Bestnote in ihren Bewertungen stehen würden.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.