Aktien aus dem Umweltbereich lagen in letzter Zeit weniger in der Gunst des Marktes. Die gestiegenen Zinsen und die damit verbundenen höheren Finanzierungskosten lasten auf der Branche. Dabei zeigen Zahlen, dass beispielsweise der Ausbau erneuerbarer Energien weiterhin rasant vonstattengeht. Nicht zuletzt könnte der KI-Boom in der Technologieindustrie die Nachfrage nach Strom rasant nach oben schnellen lassen – Nachfrage, die vor allem aus erneuerbaren Energiequellen gedeckt werden soll.

Zwar haben einige Aktien aus dem Umweltbereich in den vergangenen Monaten bereits gedreht. Der Sektor bleibt jedoch weiterhin im historischen Vergleich sehr billig bewertet. Fondsmanager Alexander Weiß erklärt seine Sicht der Dinge zum aktuellen Marktumfeld bei Clean-Tech-Aktien und warum der Sektor gerade jetzt spannend sein könnte.

Aktien aus dem Clean-Tech-Sektor gehören schon seit einiger Zeit zu den Underperformern am Markt. Was sind die Gründe dafür?

Alexander Weiß: Der Hauptgrund ist sicher das aktuelle Zinsumfeld. Im Clean-Tech-Bereich sprechen wir generell eher von jüngeren Unternehmen, die sich vielfach variabel finanzieren. Außerdem haben jüngere Unternehmen einen höheren Kapitalbedarf. Beides hat zuletzt auf diese Unternehmen und deren Marktbewertung gedrückt, da wir in den letzten 2 Jahren sehr stark und vor allem schnell steigende Zinsen gesehen haben.

Hinzu kommt, dass für die Bewertung von Erneuerbaren-Energie-Projekten der Zinssatz ein sehr integraler Bestandteil ist. Für eine Windkraftanlage bzw. eine Solar-Großanlage entstehen sehr wenige laufende Kosten. Der Großteil der Kosten findet fällt zum Zeitpunkt der Errichtung an. Da diese Projekte mit Fremdkapital finanziert werden, ist der Einfluss von höheren Zinsen sehr stark spürbar.

Manche sprechen bei Umwelt-Aktien schon von Bewertungen, die man sehr lange nicht mehr gesehen hat. Würden Sie das unterschreiben?

Korrekt, wir haben historisch im Bereich der Umwelt-Technologien eine tendenziell höhere Bewertung als im Gesamtmarkt gesehen. Dies hängt damit zusammen, dass wir in dynamischere Unternehmen investieren, die sich noch in der Wachstumsphase befinden. Zusätzlich sind Sektoren die günstiger bewertet sind grundsätzlich ausgeschlossen, man denke an Öl- & Gas-Firmen, Banken oder auch traditionelle Autobauer. Plakativ könnte man sagen – Tesla ist grundsätzlich teurer bewertet als Volkswagen. Wobei ich festhalten möchten, dass wir in beide Unternehmen in unseren Umwelt-Aktienfonds nicht investiert sind.

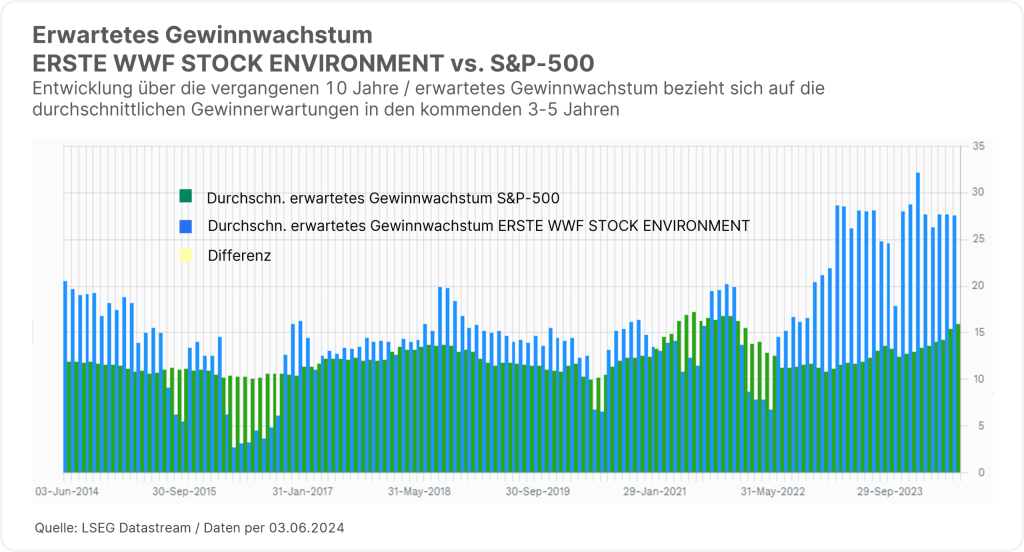

Zuletzt konnten wir allerdings etwas beobachten, dass es so in unserem Segment eigentlich noch nicht gegeben hat – wir handeln mittlerweile zu tieferen Bewertungen als der breite Markt. Hinzu kommt, dass die Wachstums-Aussichten im Segment besser sind als im Gesamt-Markt. Das auf 3-5 Jahre erwartete Gewinn-Wachstum ist fast doppelt so hoch als jenes für den MSCI World.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Das durchschnittliche erwartete Gewinnwachstum ergibt sich aus den Erwartungen der Analysten für die einzelnen Unternehmen im ERSTE WWF STOCK ENVIRONMENT bzw. im Aktienindex S&P-500 bezogen auf die kommenden 3 bis 5 Jahre. Prognosen sind kein zuverlässiger Indikator für künftige Wertentwicklungen.

Nun sehen wir aber auch, dass der Fonds schon seit längerer Zeit „günstig“ im Vergleich zum breiten Markt handelt.

Richtig – Bewertungen sind als Timing-Tool generell nicht perfekt. Wir wollen damit auch nicht sagen, dass der Fonds nicht noch „günstiger“ werden kann. Wenn man aber einen langfristigen Horizont hat, sind Bewertungen sehr relevant für die langfristige Performance – das macht auch intuitiv Sinn.

Zuletzt haben wir außerdem gesehen, dass es vermehrt zu Transaktionen aus dem Private-Equity-Bereich für gelistete Erneuerbare-Energie-Unternehmen kam. Private Equity sieht also auch, dass die aktuellen Bewertungs-Niveaus überzogen sind und „greifen zu“, übernehmen diese öffentlich gelisteten Firmen. Das bietet aus unserer Sicht einen gewissen Boden in punkto Bewertungen.

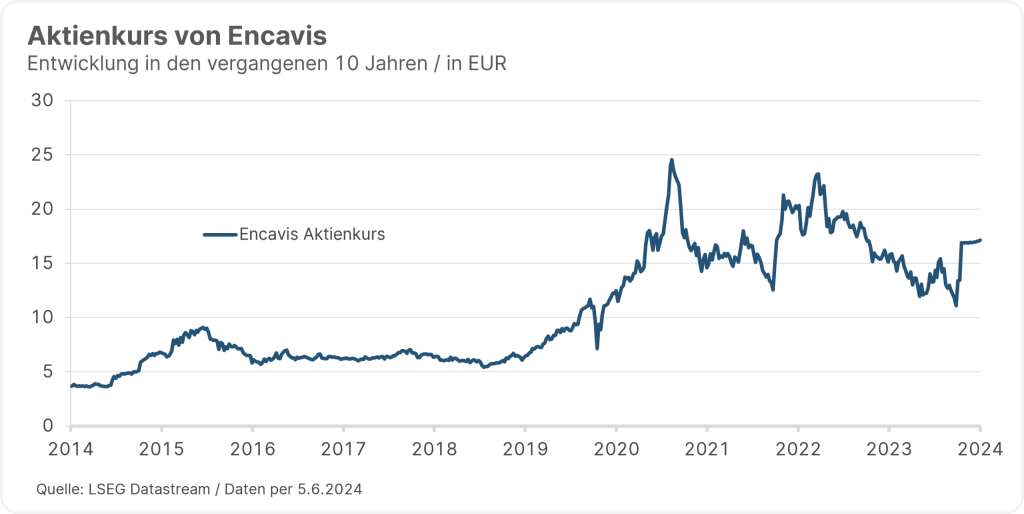

Als Beispiel könnte man die Übernahme der deutschen Encavis durch KKR, eines der Top-5 Private-Equity-Häuser global, nennen. Encavis entwickelt Solar- und Windparks in Europa, mit Fokus auf Deutschland. Wir waren seit 2015 investiert und haben die Firma zuletzt letztes Jahr in Hamburg besucht. Mit dem Übernahmeangebot ist die Aktie um fast 60% in die Höhe gesprungen – wir haben dies genutzt und unsere Position verkauft. Beispiele wie diese zeigen für uns, dass der Sektor momentan relativ und auch absolut betrachtet, günstig bewertet ist.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Das hier angeführte Unternehmen wurde beispielhaft ausgewählt und stellt keine Anlageempfehlung dar.

Die Übernahmen im Bereich der Erneuerbaren haben sich zuletzt gehäuft. So kündigte Energy Capital Partners Ende Mai an, Atalantica Sustainable Infrastructure, einen Entwickler für Erneuerbare Energien, für $ 2,55 Milliarden zu übernehmen. Die Aktie ist seit Spekulationen einer Übernahme um 20%+ gestiegen. Auch Brookfield Renewable gab bekannt, dass man die französische Neoen, einen Entwickler für Solar, Wind und Batteriespeicher, übernehmen will. Seit den Gerüchten einer Übernahme ist die Aktie über 40% im Plus. Mit OX2 wurde zudem ein schwedischer Entwickler für Windkraftanlagen mit einer Prämie von 42% übernommen.

Diese Ankündigungen unterstreichen, dass das Segment momentan zu starken Abschlägen notiert und das Interesse von langfristig orientierten Investoren weiterhin gegeben ist.

Zuletzt hat man immer mehr von Künstlicher Intelligenz (KI) bzw. Daten-Zentren und ihren Auswirkungen für die Energie-Landschaft gehört. Was ist dran, wieviel davon ist Hype und wieviel davon echt?

KI ist momentan in aller Munde, jeder will dabei sein bei der potenziellen nächsten Revolution. Was allerdings nicht zu unterschätzen ist, ist der enorme Stromverbrauch, den Daten-Zentren und vor allem Modelle in der künstlichen Intelligenz benötigen. Wir haben uns intensiv mit dieser Thematik auseinandergesetzt und sind zum Schluss gekommen, dass das Thema einen starken Effekt auf unsere Umwelt-Aktienfonds haben wird. Die Nachfrage nach Strom in den USA wird von heute bis 2030, also in 6 Jahren, stärker wachsen als in den vergangenen 25 Jahren. Nach Jahren von mehr-oder-weniger gleichbleibenden Strom-Bedarf, leiten Daten-Zentren eine neue Ära des Wachstums ein. Wenn selbst konservative Versorger-Unternehmen ihre Annahmen beinahe verdoppeln, gibt uns das auch Vertrauen, dass es nicht nur „Hype“ sein kann!

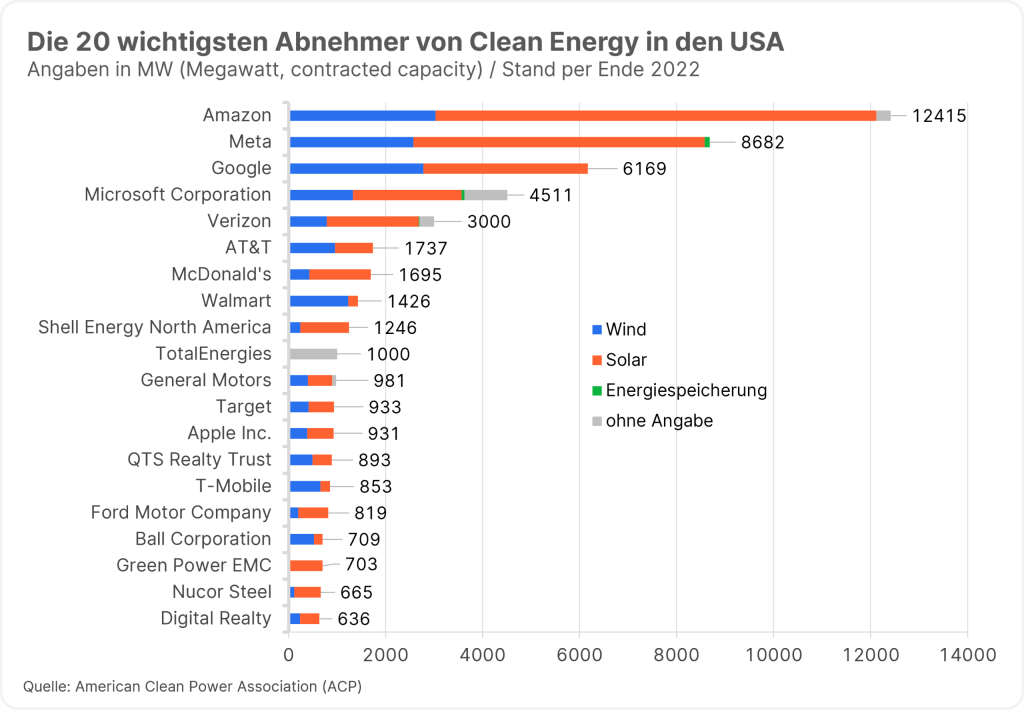

Je nach Prognose werden Daten-Zentren bis 2030 zwischen 6 bis 7,5% des gesamten US-Strombedarfs ausmachen – im Jahr 2022 waren es nur 2,5%. Doch auch auf globaler Ebene sehen wir enormes Wachstum im Daten-Zentren-Bereich. Getrieben wird dieses Wachstum vor allem von Big-Tech – Amazon, Microsoft, Google und Meta gehören jetzt schon zu den größten Energie-Beziehern der Welt. Im unten-stehenden Chart sehen wir die Contracted Capacity, also die bestellte Kapazität an Grünstrom in den USA.

Wie man sehen kann, sind die „Big Tech“ wichtigster Bezieher. Diese Firmen haben mittlerweile eigene Abteilungen, die sich mit den Energie-Bedürfnissen der Daten-Zentren auseinandersetzen. Von den Top-Beziehern in Amerika folgt erst an sechster Stelle mit McDonalds eine Firma, die nicht im Daten-Zentren Bereich tätig ist. (Hinweis: Die hier angeführten Unternehmen wurden beispielhaft ausgewählt und stellen keine Anlageempfehlung dar. Im Rahmen des aktiven Managements können sich Portfoliopositionen jederzeit ändern.)

Warum setzen die Tech-Konzerne für ihren steigenden Bedarf vor allem auf Grünstrom?

Die Big-Tech-Unternehmen haben sich selbst ambitionierte Umweltzielte gesteckt. In Zukunft will man seinen Strom zu 100% aus erneuerbaren Energien beziehen – der Strom muss also grün sein. Ein zweiter wichtiger Faktor für diese Konzerne ist die Geschwindigkeit. Bei dem extremen Bedarf ist es vor allem wichtig, dass die Stromversorgung mit dem massiven Ausbau von Daten-Zentren hinterherkommt. Solar ist hier besonders spannend, weil man diese sehr schnell ans Netz bringen kann.

Weniger wichtig ist für diese Firmen der Preis – es geht eher darum zeitnah die Stromversorgung zu sichern, um im Bereich künstliche Intelligenz nicht ins Hintertreffen zu geraten.

Was uns auch darin bestätigt, dass die Nachfrage nach künstlicher Intelligenz mehr als nur Hype ist, sind die Investitionen die gerade Big-Tech zuletzt in ihren Quartalsberichten angekündigt hat. Amazon, Microsoft, Google und auch Meta haben ihre Investitionsausgaben massiv nach oben geschraubt. Diese Investitionen fließen fast ausschließlich in den Bereich der Daten-Zentren und hier vor allem im Bereich der künstlichen Intelligenz.

Für all diese Daten-Zentren benötigt man ausreichenden Strom – hier kommen Firmen im ERSTE WWF STOCK ENVIRONMENT bzw. ERSTE GREEN INVEST ins Spiel. Unterstrichen wird das beispielsweise durch einen Deal über den Bezug von erneuerbarer Energie der Anfang Mai zwischen Microsoft und Brookfield Renewable Partners geschlossen wurde.

Doch auch Firmen im Bereich der Elektrotechnik profitieren vom rasanten Ausbau. Unternehmen wie Schneider Electric, welche die Infrastruktur für Daten-Zentren liefern, sehen enorme Wachstumsraten in diesem Segment. Kurzum: die Investment-Chancen die sich aus den erhöhten Energie-Bedarf für künstliche Intelligenz ergeben sind echt und greifbar. (Hinweis: Das hier angeführte Unternehmen wurde beispielhaft ausgewählt und stellt keine Anlageempfehlung dar.)

Obwohl die letzten Kursbewegungen im Segment es nicht reflektieren, findet der Ausbau der Erneuerbaren Energien also weiterhin statt?

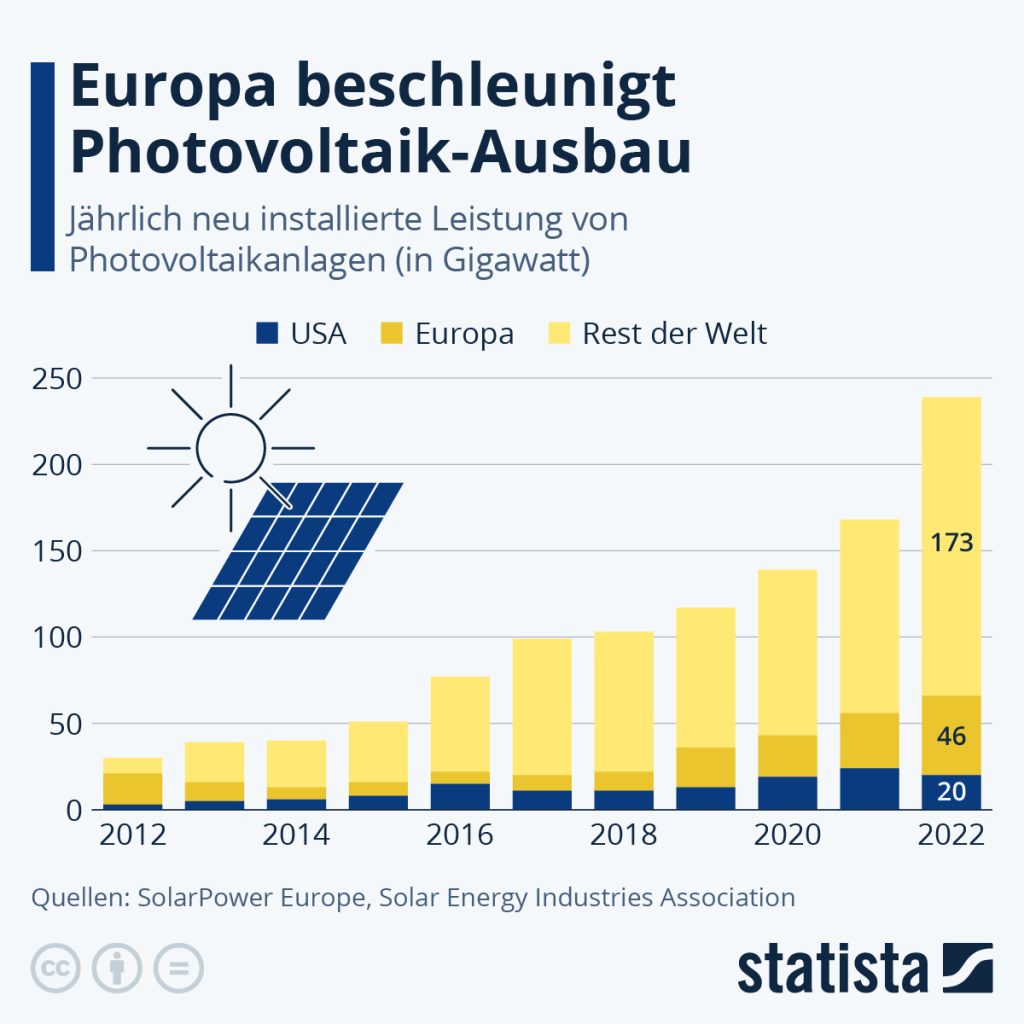

Ja, der Ausbau findet weiterhin statt und wächst rasant. Die Invasion der Ukraine durch Russland im Jahr 2022 hat die Themen Energie-Sicherheit und Energie-Autonomie sehr stark gepusht. Wir haben im Jahr 2022 einen echten Umbruch gesehen, die globalen Kapazitäten für Solar wurden hier massiv erhöht. Im Jahr 2023 sahen wir dann einen noch stärkeren Ausbau, mit einem Wachstums-Plus von 76% gegenüber 2022! Getrieben wird der Markt hier vor allem von China, doch auch der Rest der Welt hat enorme Wachstumsraten gesehen.

Solar ist mittlerweile zu einer der billigsten Stromquellen geworden und kann sehr schnell installiert werden. Dies hat mittlerweile auch Texas gemerkt – traditionell eher bekannt für die Öl & Gas- Industrie, ist es bereits seit längerer Zeit mit Abstand größter Produzent von Windenergie. Zuletzt hat man aber auch einen beachtlichen Anstieg in Solar-Installationen gesehen – so stark sogar, dass man den bisherigen Platzhirsch Kalifornien als Marktführer ablösen konnte! Man sieht also, dass sich die Wirtschaftlichkeit im Endeffekt gegenüber Ideologie durchsetzen kann.

Kann man hieraus auch etwas für die US-Wahlen im November ablesen?

Viele der Förderungen, die in den USA momentan über den Inflation Reduction Act (IRA) im Bereich Erneuerbare Energien zur Verfügung stehen, fließen in traditionell republikanische Staaten. Investments in Fabriken für Batterien oder Solar-Module finden zu einem überdurchschnittlichen Teil in „roten“ Staaten statt. Wir denken also, dass das politische Risiko für eine Aufhebung des IRAs überschaubar ist. Die Gouverneure von jenen Staaten, die davon profitieren, werden sich dagegen aussprechen. Zusätzlich ist die Aufhebung eines Gesetzes ohne eine absolute Mehrheit sehr schwierig – momentan ist dieses Szenario also sehr unwahrscheinlich.

Investieren in Umwelttechnologien

Mit unseren Umwelt-Aktienfonds ERSTE WWF STOCK ENVIRONMENT und ERSTE GREEN INVEST können Sie breit gestreut in Vorreiter aus dem Bereich Umwelttechnologien investieren. Als Impact-Fonds streben beide eine messbare, positive Wirkung auf die Umwelt bzw. Gesellschaft an.

Vor kurzem wurden beide Fonds in einer Auswertung von ESG Plus und der Arbeiterkammer Oberösterreich unter die nachhaltigsten in Österreich ausgewählt. Der ERSTE WWF STOCK ENVIRONMENT wurde dabei überhaupt als der nachhaltigste Fonds des Landes prämiert.

👉 Mehr erfahren

Dieser Artikel ist Teil der Ausgabe unseres ESGenius Letters vom Juli 2024. Alle weiteren Beiträge dieser Ausgabe, sowie frühere Versionen unserer Nachhaltigkeitspublikation ESGenius Letter, finden Sie auf unserer Website.

👉 Jetzt lesen

Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.

Weitere Beiträge, die Sie interessieren könnten 👉

No Posts Found

Hinweise ERSTE WWF STOCK ENVIRONMENT

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt. Bitte beachten Sie, dass die Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE WWF STOCK ENVIRONMENT sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE WWF STOCK ENVIRONMENT zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE WWF STOCK ENVIRONMENT berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Hinweise ERSTE GREEN INVEST

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt. Bitte beachten Sie, dass die Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE GREEN INVEST sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE GREEN INVEST zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE GREEN INVEST berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.