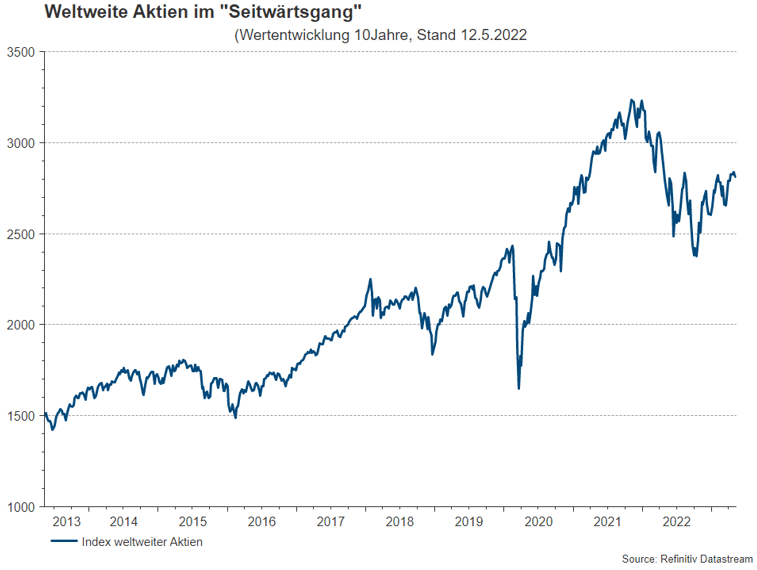

Die Finanzmärkte befinden sich in einer abwartenden Haltung. Tatsächlich vollziehen die globalen Aktienindizes seit rund einem Jahr eine Seitwärtsbewegung. Dabei nehmen die Ausschläge von Zyklus zu Zyklus ab. Die unterstützenden und die dämpfenden Faktoren haben sich bis jetzt mithin ausgeglichen.

Aus volkswirtschaftlicher Sicht geht es nach wie vor darum, ob entweder die Inflation oder das Wachstum als erstes einen signifikanten und schnellen Abwärtstrend einschlägt. Ein schneller Rückgang der Inflation würde eine weiche Landung der Wirtschaft ermöglichen. Die Zentralbanken könnten die Leitzinsen senken. Ein rasanter Rückgang der Wachstumsindikatoren bei einer gleichzeitig unbequem hohen Inflation würde jedoch eine Lockerung der Geldpolitik erschweren. Die Rezessionsrisiken würden steigen. Insgesamt decken die volkswirtschaftlichen Indikatoren beide Szenarien ab. Kein Szenario kann mit einer hohen Wahrscheinlichkeit ausgeschlossen werden.

Unsichere Geldpolitik

Die Wachstumsindikatoren hinken mit einer Zeitspanne von rund einem Jahr der Geldpolitik hinterher. Der Einfluss der Wachstumsindikatoren auf die Inflation weist nochmals eine beträchtliche Zeitverzögerung auf. Die tatsächlichen Zeitspannen und die tatsächliche Wirkung sind höchst ungewiss. Damit wird klar, weshalb immer mehr Zentralbanken eine Pause im Zinsanhebungszyklus signalisieren: Unnötige Zinsanhebungen, die eine Rezession auslösen können, sollen möglichst vermieden werden. Eine frühzeitige Lockerung wiederum könnte negative Auswirkungen auf die mittelfristige Inflationsdynamik (zu hohe Inflation) haben. Immer mehr Zentralbanken befinden sich in einer abwartenden Haltung.

Negative Perspektive

Es gibt momentan einige negative Faktoren, die sich bemerkbar machen:

- Der Stress im US-amerikanischen Bankensystem.

- Das baldige Erreichen der Staatsschuldenobergrenze in den USA

- Die Verschärfung der Kreditvergaberichtlinien der Banken in den USA, der Eurozone und in Kanada

- Die zu hohe Inflation

- Die restriktiven Geldpolitiken

- Der zu enge Arbeitsmarkt

- Rezessionsindikatoren: Der Leading Economic Index des Conference Board, der diese Woche für den Monat April veröffentlicht wird

Positive Perspektive

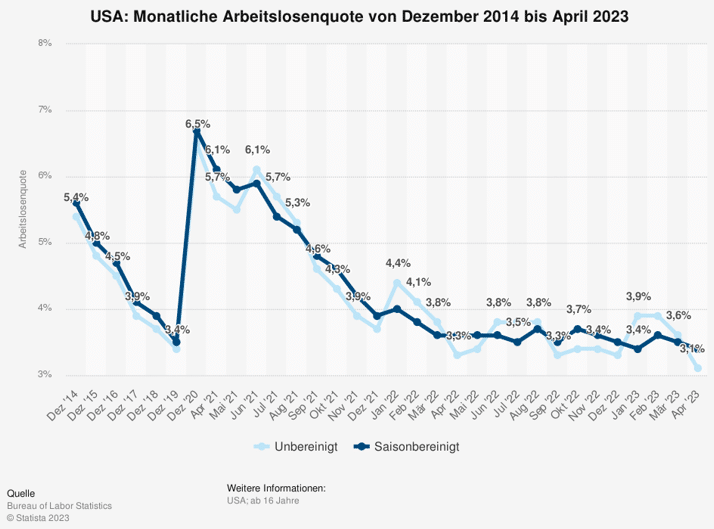

Auf der positiven Seite hat sich das Wirtschaftswachstum bis jetzt als überraschend resilient gegenüber den zahlreichen negativen Faktoren erwiesen. Zudem gibt es Anzeichen für eine Lockerung am Arbeitsmarkt von der richtigen Seite: Die freien Stellen haben in den USA einen fallenden Trend eingeschlagen, während die Arbeitslosenrate auf einem niedrigen Niveau geblieben ist. Die Inflationsraten sind ebenfalls zurück gegangen, auch wenn die Geschwindigkeit zu langsam ist. Darüber hinaus signalisieren immer mehr Zentralbanken eine Pause im Zinsanhebungszyklus, um die Effekte der vorangegangenen schnellen Leitzinsanhebungen besser einschätzen zu können.

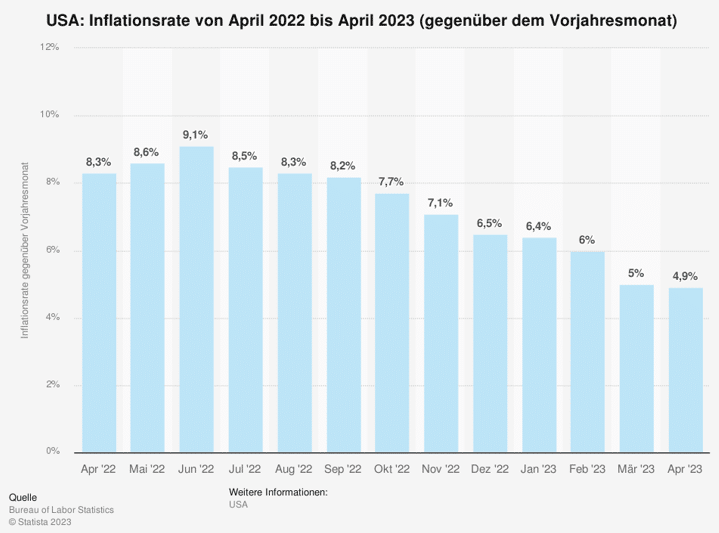

Inflation: Gekommen um zu bleiben?

Die Inflationsraten zeigen einen fallenden Trend, allerdings mit einer unterschiedlichen Geschwindigkeit. Insgesamt ist das Inflationsniveau zu hoch. In den USA sind die Konsumentenpreise im Monat April um 0,4% im Monatsabstand und 4,9% im Jahresabstand angestiegen (Hoch: 9% im Juni 2022). Positiv betrachtet hat die Inflation im Dienstleistungssektor ohne den Immobiliensektor einen fallenden Trend eingeschlagen. Auf diese Kenngröße blickt die Zentralbank genau. Auf der negativen Seite beträgt die Inflation für die Preiskomponenten mit einer hohen Persistenz aber immer noch 6,3% im Jahresabstand (Atlanta Fed Sticky Core Prices). Zudem sind die langfristigen Inflationserwartungen der Konsument:innen im Monat Mai unerwartet angestiegen. Die Untersuchung der University of Michigan zeigt einen Anstieg von 3,0% im April auf 3,2% im Mai (vorläufige Schätzung). Dieser Wert ist beunruhigend, weil er eine neue Höchstmarke im aktuellen Inflationszyklus markiert hat. Ähnliches kann auch für die Eurozone festgestellt werden: Laut einem Bericht der Europäischen Zentralbank (Consumer Expectations Survey) sind die kurz- und mittelfristigen Inflationserwartungen der Konsument:innen angestiegen. Die Risiken, dass der Inflationsanker von zwei Prozent verloren geht, bleiben erhöht.

Wachstumsschwäche

Die Anzeichen für die Effekte der schnellen Leitzinsanhebungen nehmen zu. Sowohl in der Eurozone (Bank Lending Survey) als auch in den USA (Senior Loan Officer Opinion Survey) zeigen die Berichte zur Kreditvergabe eine weitere Verschärfung der Richtlinien sowie eine weitere Abschwächung der Kreditnachfrage. Zudem hat sich in den USA der trendweise Anstieg der Erstanträge für Arbeitslosenversicherung fortgesetzt. Die Konsumentenstimmung (University of Michigan) als auch die Stimmung der kleinen und mittleren Unternehmen (NFIB) sind gefallen. Auf der Güterebene stachen in der vergangenen Woche schlechte Fertigungsdaten in der Eurozone hervor. Für diese Woche wird eine deutliche Schrumpfung der Industrieproduktion in der Eurozone für den Monat März erwartet. Zu guter Letzt schrumpften in China sowohl die Exporte als auch die Importe im Monatsabstand. Die V-förmige Erholung in China ist vor allem im Dienstleistungssektor angesiedelt.

Schuldenobergrenze

Im Juni wird in den USA wahrscheinlich jene Grenze erreicht, ab der das Finanzministerium die Verschuldung nicht weiter erhöhen darf (Debt Ceiling). Das bedeutet, dass die USA ihre finanziellen Verpflichtungen nicht bedienen könnten. Präsident Biden und die Vertreter des Kongresses stehen in Verhandlungen. Das Problem ist die ausgeprägte Polarisierung der beiden Parteien (Demokraten und Republikaner). Ein technischer Konkurs der USA würde eine starke Verunsicherung auslösen, weil die Staatsanleihekurve die wichtigste Referenz für den gesamten globalen Finanzmarkt darstellt. Wir gehen davon aus, dass die Schuldenobergrenze um ein paar Monate aufgeschoben wird.

FAZIT

Was die weitere Entwicklung der Finanzmärkte betrifft, halten sich die positiven und negativen Faktoren die Waage. Die Marktteilnehmer:innen warten weiterhin auf den entscheidenden Hinweis, ob eine weiche Landung (inklusive einer milden Schrumpfung des Bruttoinlandsproduktes) oder eine harte Landung (Rezession) wahrscheinlicher ist.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.