Mythos: „SELL IN MAY AND GO AWAY, (BUT REMEMBER TO COME BACK IN SEPTEMBER)“

Wer kennt sie nicht die alte Börsenregel “Sell in May and go away”. Manchmal wird die Regel noch erweitert durch den Nachsatz „but remember to come back in September“. Nun haben wir bereits Juni und es stellt sich die Frage „Hätten wir Aktien verkaufen sollen?“ Wir wollen in diesem Blog dieser Börsenweisheit auf den Grund gehen und analysieren dabei Performance Zahlen der letzten 45 Jahre. Wir analysieren sowohl die Börsenregel und wollen generell prüfen, welche Monate die beste und schlechteste Performance gebracht hat. Wir berücksichtigen dabei einen globalen Aktienindex sowohl aus der Sicht eines USD Anleger und eines EUR-Anlegers.

Wir haben 4 Anleger-Typen mit folgendem Anlageverhalten:

Anleger A: ist zu jedem Zeitpunkt voll investiert, Referenzwährung USD.

Anleger B: voll investiert mit Ausnahme Monate Mai-August, Referenzwährung USD

Anleger C: wie A immer voll investiert, hat aber als Referenzwährung den EUR

Anleger D: wie B mit Referenzwährung EURO

Die 4 Anleger haben seit 1975 folgende Resultate erzielt:

| Anleger | A | B | C | D |

| Ertrag | 10,56% | 9,21% | 11,17% | 9,86% |

| Volatilität | 14,35% | 12,80% | 14,80% | 13,02% |

Quelle: Bloomberg, Index: MSCI World net. Dividend

Anleger B und D erhalten keine Zinsen für ihre Cash Haltung von Mai bis August

Anleger B war nur in 8 von 12 Monaten investiert, hielt in den restlichen 4 Monaten Cash, das nicht verzinst wurde. Sein Ertrag lag etwas mehr als 1% hinter der Performance von Anleger A. Rein statistisch gesehen (Gleichverteilung der Monats Erträge) müsste der Ertrag von B 2/3 der Performance von A sein, d.h. 7,4%. Mit 9,2% liegt der Ertrag aber deutlich höher.

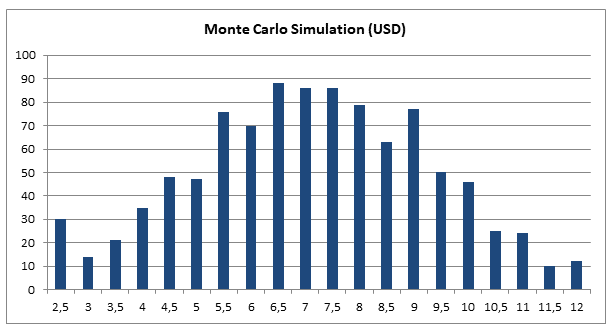

Die Monte Carlo Simulation

Um diese Performance genauer zu untersuchen führen wir eine Monte Carlo Simulation durch. Diese statistische Methode geht wie folgt vor: Wir wählen zufällig 8 Monate und berechnen die Performance anhand realisierter Monatserträge. D.h. wir wollen wissen, ob die bewusste Auswahl von 4 (nicht investierten) Monaten abweicht von einer Methode wo wir zufällig 4 Monate auswählen. Diesen Prozess wiederholen wir 1000 Mal. Wir erhalten dabei folgendes Ergebnis (Chart 1):

CHART1 Quelle: Erste Asset Management

Die Simulation bestätigt unsere Annahme, dass eine Performance von 7-7,5%am häufigsten auftreten sollte. Eine Performance von 9,2% ist aber nicht unmöglich, tatsächlich kommt sie in unserer Simulation mit einer Wahrscheinlichkeit von 17% vor. Man kann somit nicht von einem unwahrscheinlichen Ereignis ausgehen.

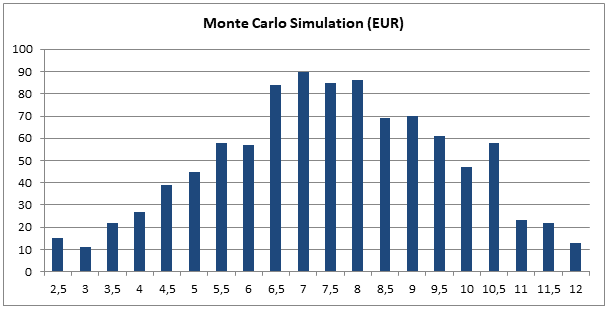

Wir wiederholen nun die Methodik für einen EURO Anleger. Die Performance für eine „BUY and HOLD“ Strategie betrug 11,2%. Ein Anleger, der die Börsenregel umgesetzt hat, erzielte im Beobachtungszeitraum eine Performance von 9,9%. Der Erwartungswert für Anleger D liegt aber bei 7,3%, d.h. die Performance liegt deutlich über dem Erwartungswert. Unsere Simulation zeigt aber, dass dieses Ereignis mit einer Wahrscheinlichkeit von 16%% auftreten kann und somit nicht unwahrscheinlich ist.

CHART 2 Quelle: Erste Asset Management

Ein längerer Zeitraum

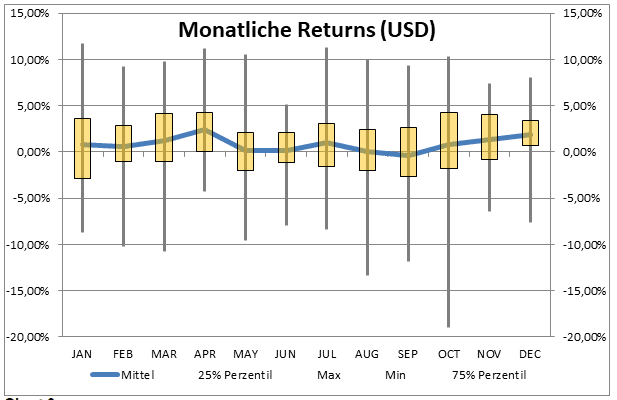

Betrachten wir nun sowohl die Performance Bandbreite als auch die durchschnittlichen Performance Zahlen (US Anleger) der einzelnen Monate für den Zeitraum 1975-heute. Auffallend ist, dass die Performance zwischen Oktober bis April deutlich besser ist als für die Monate Mai bis September (mit Ausnahme Juli). Der Chart3 zeigt, dass die erwartete Performance in den Sommermonaten inklusive September geringer ausfallen sollte.

CHART 3 Quelle: Erste Asset Management

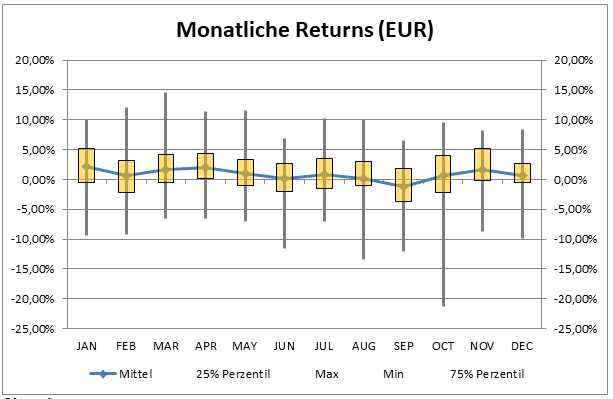

Chart 3 und 4 zeigen die Bandbreite der Performance-Zahlen der letzten 45 Jahre. Der ausgefüllte Bereich umfasst 50% aller Beobachtungen. Der Kerzendocht nach oben stellt alle Beobachtungen darüber, und der Docht nach unten die negativen Performance Zahlen. Aus der Bandbreite ergibt sich somit die Spannweite aller Performance-Werte und ein Eindruck darüber ob die Werte „normal“ verteilt sind.

Die Untersuchung unterstützt eine andere Börsenregel, dass die Performance im Winter besser als im Sommer ist. Der Erwartungswert ist in den Monaten August und September am geringsten, in der Tat ist der Monat September der einzige Monat mit einem negativen Erwartungswert.

Somit sollten wir die Börsenregel umlegen auf „Sell in July and Come Back in October“.

Betrachten wir nun die durchschnittlichen Erträge für den Euro-Anleger. Auffallend ist abermals, dass die Performance von November bis April deutlich besser ausfiel als in den Sommermonaten. Stärkere Korrekturen traten wiederholt im Juni, August, September und Oktober auf. Auch für den Euroanleger galt, dass im September die schwächste Performance aufgetreten ist.

CHART 4 Quelle: Erste Asset Management

Conclusio:

Wenn wir die Performance der einzelnen Monate betrachten, fällt auf dass die Monate Oktober bis April die ertragreichsten für die Anleger waren. Die Performance lag im Sommer unter dem Durchschnitt, der Monat mit den geringsten Erträgen war der September.

Für einen Trader kann es Sinn machen die Sommermonate mit Vorsicht zu genießen. Für einen langfristig orientierten Anleger macht es keinen Sinn alle Aktien im Mai zu verkaufen und im September wieder einzusteigen. Wir konnten zwar eine bessere Performance in den Wintermonaten feststellen, das rechtfertigt aber nicht einen Verkauf und einen Wiedereinstieg unter Berücksichtigung von Trading-Kosten und eventuelle Steuerzahlungen.

Wer aber Geld im Mai zur Verfügung hat, sollte nicht Alles auf einmal investieren, sondern gezielt Schwächephasen nutzen, die v.a. in den Sommermonaten und im September aufgetreten sind.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.