Jedes Jahr zu Mai-Beginn stellen sich die Investoren die Frage, ob sie die Börse verlassen und die bis dahin erzielten Gewinne ins Trockene bringen sollen, um zu einem späteren Zeitpunkt im Herbst wieder einzusteigen. Doch hat die Börsenregel „Sell in May“ noch Gültigkeit? Peter Szopo, Leiter des Aktienfondsmanagements der Erste Asset Management, glaubt nicht an ein baldiges Ende des Bullenmarktes oder gar einen Crash der Börsen.

Wie erklärt sich Ihr grundsätzlicher Optimismus für die Börsen?

Risikoreiche Anlageklassen – zu denen zählen Aktien – werden von der guten globalen Wirtschaftslage sowie der Geld- und Fiskalpolitik gestützt. Der Internationale Währungsfonds (IWF) hat kürzlich seine optimistischen Prognosen für das Wachstum der Weltwirtschaft bestätigt. Für 2018 sowie das darauffolgende Jahr 2019 erwartet die Organisation ein globales Wachstum von 3,9 Prozent und damit genauso viel wie im Jänner. Die Phase der Wachstumsbeschleunigung ist zwar vorbei, aber es deutet viel darauf hin, dass wir noch einige Quartale hindurch ein deutlich positives Wachstum erwarten dürfen. Vorsicht wäre geboten, wenn die USA in eine Rezession schlitterten. Davon ist aber derzeit nichts zu sehen. Nach einem Indikator der New York Fed liegt die Wahrscheinlichkeit einer Rezession in den nächsten zwölf Monaten nur bei ca. 10 Prozent.

Nach einer beinahe zehnjährigen Hausse sind Aktien nicht schon relativ teuer? Rechtfertigen die Unternehmensgewinne die aktuellen Bewertungen?

Erste Asset Management-Aktienexperte Peter Szopo: „Weltweite Unternehmensgewinne wachsen heuer um ca. 15 Prozent“

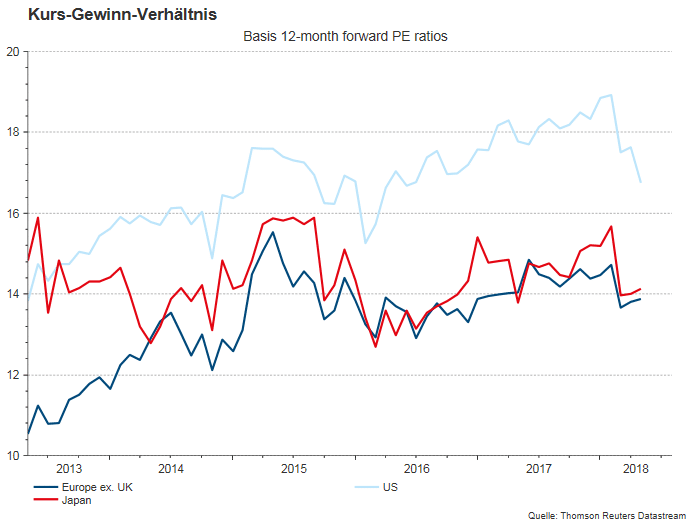

Auf Basis der prognostizierten Gewinne (den sogenannten forward earnings) sind die Märkte nicht übertrieben teuer – nicht einmal die US-Aktien. In den USA wurden die Prognosen im Zuge der Steuerreform nach oben revidiert, und in der aktuellen Berichtssituation wurden die Erwartungen noch übertroffen. In Europa fällt in der noch jungen Berichtssaison das Bild gemischt, aber keinesfalls negativ aus:Die Bilanz der positiven und der negativen Überraschungen ist in etwa ausgeglichen. Nach den aktuellen Konsensschätzungen der Analysten sollen die Unternehmensgewinne in den Vereinigten Staaten heuer um cirka 20 Prozent zulegen. Auch für die Schwellenländer wird ein zweistelliges Gewinnwachstum erwartet, während in Europa und Japan von über 8 Prozent auszugehen ist. Das ergibt global betrachtet ein Wachstum der Unternehmensgewinne um die 15 Prozent, was eine solide Unterstützung für die Märkte darstellt.

Nun wissen wir, dass es an den Börsen zu plötzlichen „Stimmungsschwankungen“ der Investoren kommen kann, der sich in einem Auf und Ab der Kurse ausdrückt. Welche Gefahren sehen Sie?

Ein mögliches Risiko, das einer neuerlichen Erholung an den Aktienmärkten entgegenwirken könnte, wäre eine Beschleunigung der Inflation und damit verbunden eine Überreaktion der Geldpolitik. Wird es dazu kommen? Nicht unbedingt! Die entsprechenden Indikatoren zeigen eine sehr langsame Beschleunigung der Inflation. Zinserhöhungen vor dem Hintergrund einer robusten Wirtschaftslage müssen den Aktienboom nicht abwürgen, wie man an den Zinsschritten der US-Notenbank seit 2015 sieht. Die Zentralbanken sind sich der Wichtigkeit einer behutsamen Anpassung bewusst.

Ein weiteres Risiko für die Aktienmärkte wäre die Eskalation des Handelskonflikts und geopolitische Gefahren? Sehen Sie das auch so?

Der IWF sieht den Handelskonflikt zwischen den USA und China als Risikofaktor. Dementsprechend laufen Bemühungen auf allen Ebenen die Streitparteien davon zu überzeugen, dass sie keine neuen Handelsschranken aufbauen. Aber richtig ist: Wenn dieWarnschüsse, die wir derzeit sehen, in eine Eskalation münden, werden sowohl die globale Wirtschaft als auch die Aktienmärkte leiden.

Also keine Absturz-Gefahr, die manche Crash-Propheten näher rücken sehen?

Man kann Risiken identifizieren, die sich aufbauen und die Fortsetzung des Bullenmarktes gefährden. Aber einen Crash vorherherzusagen ist praktisch nicht möglich. Ich kenne niemanden, der das systematisch geschafft hat. Viele, die es versuchen, sprechen andauernd von einem Crash. Wenn er dann irgendwann doch eintritt, heißt es: ,Ich bab´s schon immer gewusst.’ Das ist einfach unseriös und hilft in der täglichen Investmentpraxis niemandem weiter.

Aufgrund der berichteten Gewinne der Unternehmen, sind die Bewertungen an der Börse zuletzt zurückgegangen.

Wie soll sich ein Aktien-Investor in der momentanen Situation verhalten?

Grundsätzlich darf ich keine Empfehlungen abgeben, zumindest nicht im Rahmen eine solchen Gesprächs. Es gibt aber gewisse „Grundregeln“ die auch jetzt gelten, und damit meine ich nicht „Sell in May“. Denn Aktien sind nach wie vor interessant und sollten in keinem gut diversifizierten Portfolio fehlen. Nicht ratsam ist, sein gesamtes freies Kapital in Aktien zu platzieren.

Zwischen Dezember letzten Jahres und heute hat sich an der Gesamtsituation nichts Grundlegendes verändert, das eine komplette Neuausrichtung der Veranlagungsstrategie erforderte. Ob Privatinvestoren jetzt ihre Aktienquote reduzieren sollen, hängt von ihrer jeweiligen Risikobereitschaft ab. Den Markt systematisch, also wiederholt, richtig zu „timen“ gelingt ohnedies nicht. Eine Strategie, die mir gefällt, ist langfristig und breit gestreut in ein Aktienportfolio zu veranlagen. Zum Beispiel über den s Fonds Plan, womit auch der Cost Average-Effekt (das Prinzip des günstigsten Durchschnittspreises, Anm.) genützt werden kann. Je nach Entwicklung des Investmentfonds wird sich die Wertenwicklung eines s Fonds Plans von der einer Einmalveranlagung unterscheiden (höher oder geringer). Ein Kapitalverlust ist in beiden Fällen möglich. Man sollte auch nur in Themen investieren, die man versteht und keinen Modetrends nachlaufen.

Hinweis: Je nach Entwicklung des Investmentfonds wird sich die Wertenwicklung eines s Fonds Plans von der einer Einmalveranlagung unterscheiden (höher oder geringer). Ein Kapitalverlust ist in beiden Fällen möglich.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.