Der Zinsmarkt mit seinen Anlagemöglichkeiten in Anleihen wirft oft Fragen auf. Als Anleger:in ist man mit vielen Begriffen wie „Anleihen“, „Schuldner“, „Bonität“, „Nominale“, konfrontiert, auf die man im Alltag eher weniger oft trifft.

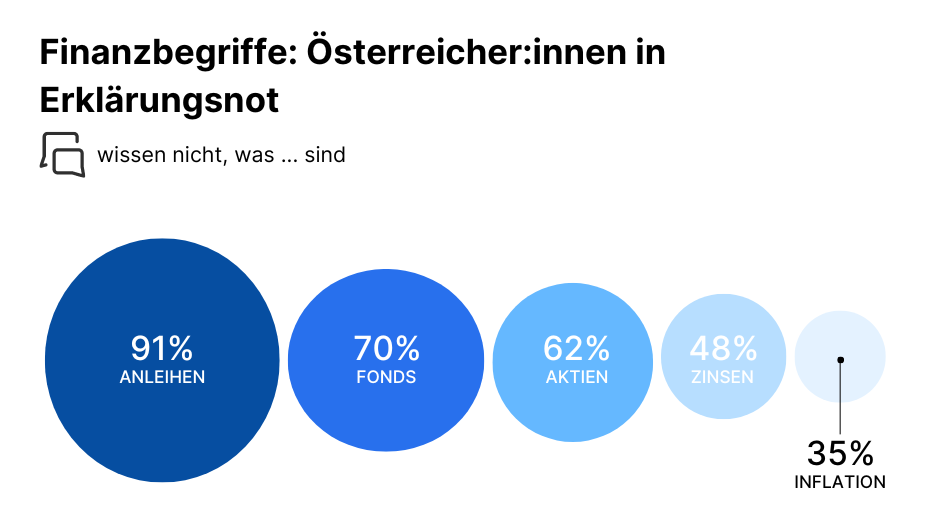

Die allgemeine Wissenslücke der Österreicherinnen und Österreicher in Finanzfragen spiegelt sich teilweise auch in Umfragen wider. Die Frage „Was ist eine Anleihe?“ konnten bei einer repräsentativen Umfrage der Erste Bank im Jahr 2018 nur 9 von 100 Befragten richtig beantworten*. Zwar ist die Umfrage schon etwas älter – trotzdem zeigen die Zahlen, dass in Sachen Anleihen weiterhin ein gewisser Erklärungsbedarf herrscht.

Was ist der Unterschied zwischen einer Anleihe und einer Aktie?

Erwirbt man eine Anleihe, so leiht man einem Staat oder einem Unternehmen für gewisse Zeit Geld. Die Laufzeit einer Anleihe richtet sich nach Kreditbedarf des Emittenten, d.h. des jeweiligen Landes oder Unternehmens. Längere Laufzeiten bringen bei einer normalen Zinskurve mehr Rendite als kurze Laufzeiten. Jeder(e) Anleger(in) muss freilich selbst entscheiden, wie lange er (sie) sein(ihr) Geld verborgt bzw. er/sie in Anleihen investieren will.

Von einer normalen Zinskurve spricht man, wenn die Zinsen bei kurzen Laufzeiten kleiner sind als bei längeren Laufzeiten. Eine Zinskurve ändert sich mit dem Wirtschaftszyklus. Sie kann auch „flach“ sein. Das ist dann der Fall, wenn die Zinsen über alle Laufzeiten betrachtet gleich hoch sind, oder „invers“. Invers nennt man eine Zinskurve dann, wenn die Zinsen für kurze Laufzeiten höher sind als für lange Laufzeiten. Dies ist zum Beispiel der Fall, wenn die Börsenteilnehmer wirtschaftlich betrachtet ein schlechteres Umfeld auf längere Sicht erwarten und daher niedrigere Zinssätze annehmen.

Eine Aktie dagegen ist ein verbrieftes Stück Eigenkapital an einem Unternehmen. Mit dem Kapital aus einem Gang an die Börse finanzieren Unternehmen beispielsweise in ein neues Produktionsverfahren oder in den Kauf eines anderen Unternehmens. Für Aktionäre gibt es keine zeitliche Frist, wie lange sie ihr Kapital halten und es gibt keinen Anspruch auf Rückzahlung des investierten Kapitals!

Beim Kauf einer Anleihe erwirbt man einen Anspruch auf die Rückzahlung des geborgten Kapitals zu einem fest gelegten Zeitpunkt und den Anspruch auf Zinszahlungen in bestimmter Höhe. Man ist also Fremdkapitalgeber. Man verzichtet auf das Kapital, um es für gewisse Zeit einem Unternehmen oder einem Staat zur Verfügung zu stellen.

So viel zum Unterscheid von Aktien und Anleihen. Aber was ist eigentlich ein Anleihenfonds? Welche Varianten davon gibt es und wie kann man als Anleger:in einen Anleihenfonds kaufen? 👉 Hier erfahren Sie mehr!

Sind Anleihen sicherer als Aktien?

Das kann man nicht so einfach beurteilen. Es hängt davon ab, wem man als Anleihen-Gläubiger sein Kapital borgt. Es gibt eine Vielzahl an Anleihen: Anleihen von Staaten (auch zB der Republik Österreich), Anleihen von Unternehmen, Anleihen von Unternehmen der Schwellenländer (sogenannte Emerging-Markets-Anleihen) oder spezielle Anleihen, wie zB Green Bonds, die zur Finanzierung von Öko-Projekten dienen oder Wandelanleihen. Grundsätzlich kann jeder Emittent in Zahlungsschwierigkeiten geraten. Dennoch gilt eine Anleihe der Republik Österreich als vergleichsweise „sicher“: Die Gefahr dass sie „ausfällt“, d.h dass die Republik Pleite geht, ist gering. Hinter der Republik Österreich stehen schließlich alle Vermögenswerte der Republik und alle Steuerzahler (Private und Geschäftliche).

Es gibt auch Staaten, bei denen die Bonität nicht so gut beurteilt wird. Wir erinnern uns z.B. an die Schlagzeilen zu den Finanznöten Griechenlands vor einigen Jahren. Bei den Unternehmen gilt selbiges. Ein bedeutendes Energieunternehmen kann ein deutlich geringeres Ausfallsrisiko haben als ein kleines Unternehmen, das am Markt erst seinen Platz erkämpfen muss.

Um die Qualität eines Emittenten zu beurteilen, helfen die Einstufungen von Rating-Agenturen. Sie beurteilen die Bonität nach gewissen Bonitätsnoten, wie z.B. Moody’s https://www.moodys.com/ von Aaa (steht für zuverlässige und stabile Schuldner höchster Qualität) im Bereich „Anlagewürdig“ bis hin zu C (in Zahlungsverzug) bei spekulativen Titeln.

Je besser die Beurteilung durch die Rating-Agentur desto niedriger der Anleihen-Kupon. Umgekehrt bedeutet eine geringere Bonität höheres Risiko, dass die Anleihe ausfällt. Der jeweilige Emittent muss das größere Ausfallsrisiko mit einem höheren Kupon „ausgleichen“. Um das Ausfallrisiko zu minimieren, sind Anleihenfonds eine gängige Anlagemöglichkeit. Aufgabe eines Anleihefonds ist es, einen bestimmten Anleihemarkt mit breiter Streuung abzudecken. Das bezieht sich sowohl auf die Emittenten als auch auf die Laufzeiten. Das einbezahlte Kapital wird in der Regel vollständig in Anleihen investiert.

Einen Überblick über die Anleihenfonds der Erste Asset Management finden Sie auf unserer Homepage 👇

Wechselwirkung zwischen Zinsniveau und den Preisen von Anleihen

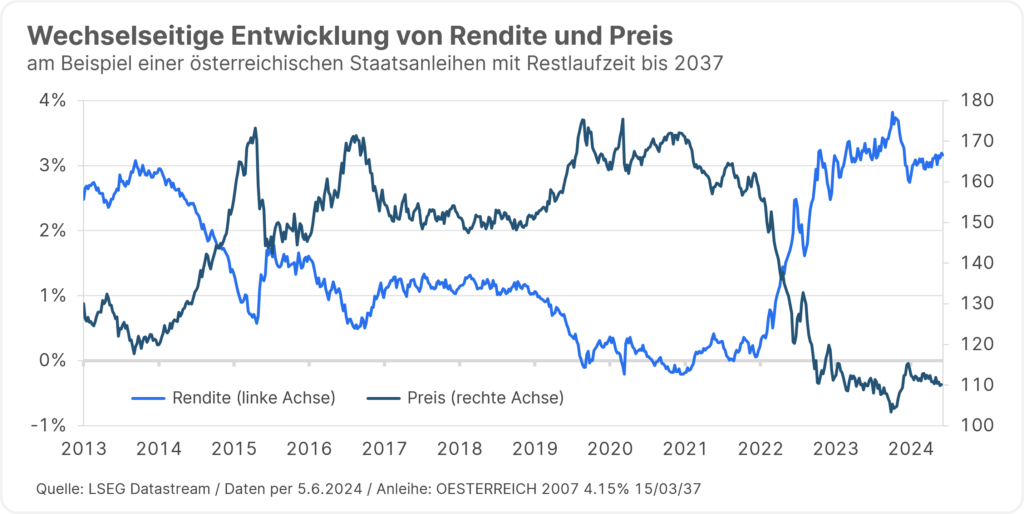

Die Wechselwirkung von Anleihenpreisen und Zinsniveau ist konträr. Oft unterliegen Anlegerinnen und Anleger einem Denkfehler: „Wenn die Marktzinsen steigen, dann gilt das auch für die Kurse bei Anleihen“. Nein, genau das Gegenteil ist der Fall! Wenn die Zinsen am Markt steigen, fallen die Preise der Anleihen! Und umgekehrt ebenso. Fallen die Zinsen am Markt, dann steigen die Kurse der Anleihen.

Was ist der Grund dafür?

Dieses „Rätsel“ lässt sich ganz einfach aufklären: Anlegerinnen und Anleger, die beispielsweise eine Bundesanleihe mit einer jährlichen Verzinsung von 1% besitzen, werden diese verkaufen, wenn eine ähnliche Anleihe mit einer höheren Zinszahlung von zB. 1,5% auf den Markt kommt. Der Preis der „alten“ Anleihe fällt. Umgekehrt, wenn man eine „alte“ Anleihe von 1,5% besitzt, und es am Markt nur Papiere mit niedrigen jährlichen Zinszahlungen (sogenannter Kupon) gibt bzw. wenn die Zinsen fallen, steigt der Wert der „alten“ Anleihen, da diese attraktiver sind.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Am Beispiel dieser ausgewählten österreichischen Bundesanleihe mit einem jährlichen Kupon von 4,15% – sie läuft noch bis 2037 – kann man das inverse Zusammenspiel zwischen Anleihen-Rendite und Anleihen-Preis gut erkennen: Bis April 2015 ist die Rendite dieser Anleihe auf rund 0,5% gesunken, der Preis dagegen stark gestiegen. Danach ging die Marktrendite rasch in die Höhe, und der Preis gab deutlich nach, ehe darauffolgend bis Mitte 2016 die Rendite stark fiel und der Preis neuerlich nach oben sprang.

2017 und 2018 entwickelten sich die Rendite und die Preise seitwärts, ehe es 2019 mit den Renditen bis in den Juli hinein abermals steil bergab ging und umgekehrt die Preise stark anzogen. Seit Mitte bis Ende 2021 hat der Kurs der Anleihe deutlich nachgegeben, während die Rendite im gleichen Zeitraum stark anstieg.

So lassen sich die Kursschwankungen bei den Anleihen während der Laufzeit erklären.

Doch spielen diese wirklich eine Rolle?

Nur dann, wenn man die Anleihe nicht die gesamte Laufzeit hält. Wobei man sowohl Gewinne als auch Verluste einfahren kann. Dies hängt eben davon ab, ob die Marktzinsen steigen oder fallen. Ansonsten darf man darauf vertrauen, dass der Emittent das geliehene Kapital zu 100% am Ende der Laufzeit zurückzahlt, man spricht davon, dass die Anleihe getilgt wird.

Fazit

Das Wissen über Anleihen hat in Österreich noch Aufholbedarf. Im Gegensatz zum Besitz von Aktien ist man bei einer Anleihe Fremdkapitalgeber und wird im Insolvenzfall als Gläubiger vorrangig behandelt. Die Zinsen und Preise von Anleihen hängen von vielen Faktoren ab. Zwischen Preisen und Zinsen von Anleihen gibt es ein inverse Beziehung: Fallen die Zinsen an den Märkten, dann steigt der Kurs der Anleihe und umgekehrt. Für Anlegerinnen und Anleger gibt es zahlreiche Anlage-Möglichkeiten mit Anleihenfonds.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.