In zinsarmen Zeiten wie diesen sind Anlage-Alternativen gefragt. Rund um den Weltspartag kam wieder einmal zum Vorschein, dass zu viel Geld in Sparbüchern statt in Wertpapieren liegt und dabei keinen Ertrag bringt. Täglich fällige Einlagen machen etwa ein Viertel des gesamten Geldvermögens in Österreich von 715 Milliarden Euro aus. (Quelle: Oesterreichische Nationalbank zum Finanzverhalten österreichischer Haushalte, Oktober 2019)

Hohes Volumen an unverzinsten Einlagen

Österreichische Haushalte setzen überwiegend auf liquide Anlageformen und nehmen dabei selbst negative reale Erträge in Kauf. Trotz des anhaltend geringen Zinsniveaus fließt der Großteil der Finanzmittel weiterhin in rasch verfügbare Einlagen.

Der angestrebte „Schutz des Kapitals vor Wertverlust“ findet in der Realität nicht statt, denn nach Abzug der Inflation steht ein Minus zu Buche. Um der Inflation ein Schnippchen zu schlagen müsse man laut Erste Bank Vorstand Thomas Schaufler je nach Risiko-Neigung 2 bis 3 Prozent jährlichen Ertragszuwachs erzielen (Quelle: Der Standard vom 12. 10.2019)

Dass sich an der niedrigen Zinslandschaft so schnell nichts ändert wird, lässt sich ableiten aus

- den momentan gedämpften Wachstumsaussichten für die globale und die europäische Wirtschaft in den nächsten beiden Jahren (Quelle: OECD)

- der Bereitschaft maßgeblicher Notenbanken, die schwächelnde Konjunktur mit Zinssenkungen zu unterstützen bzw. das Rad durch neuerliche Anleihenkaufprogramme in Schwung zu halten, was allerdings selbst bei Notenbankern nicht unbestritten ist. (siehe Der Standard vom 13.9.2019)

Kapitalerträge sind auch heute möglich

Als AnlegerIn mit Wunsch nach Ertrag ist man also auf verlorenem Posten? Keineswegs! Anlagen in Risikoinvestments (wie z.B. Aktien und höher verzinsten Unternehmensanleihen) bleiben trotz der eher trüben Wachstumsaussichten tendenziell im Vorteil.

Wer also der Inflation ein Schnippchen schlagen möchte, kommt um eine Investition in gut geführte, wachstums- und ertragsstarke Unternehmen nicht herum. Doch nicht jeder ist bereit, das mit Aktien verbundene höhere Risiko der Kursschwankungen auch zu tragen.

Gemischte Fonds vereinen Vorteile von Aktien und Anleihen

Man muss sich also zwischen hohen Ertragserwartungen mit hohen Kursschwankungen und niedrigen Ertragserwartungen mit geringeren Schwankungen entscheiden? Nein, das muss man nicht, denn ein Gemischter Fonds kombiniert Aktien mit Anleihen und vereint so die Vorteile aus beiden Anlageklassen. (siehe dazu Blog Gemischte Fonds – in 8 Punkten einfach erklärt)

Mischfonds haben mittlerweile den bedeutendsten Fondsart in Österreich: 45% des österreichischen Fondsvolumens liegt in gemischten Fonds (Quelle: www.voeig.at)

In Österreich gibt es über 1100 gemischte Fonds (Quelle: www.voeig.at)

Sie unterscheiden sich im Wesentlichen:

- In der Art der Aufteilung des Vermögens, also wie hoch beispielsweise der Anteil der Aktien ist, ob dieser immer gleich hoch ist (z.B. 60%) oder ob er sich ändern kann, je nachdem, wie das Fondsmanagement die Chancen an den Börsen gerade bewertet.

- In der Risikostufe, also welche Kursschwankungen AnlegerInnen bereit sind in Kauf zu nehmen. Eine standardisierte Einstufung des Risikos findet man im Kundeninformationsdokument (KID) bei jedem Fonds.

Im bisherigen Jahresverlauf konnten gemischte Fonds überzeugen. Man kann sogar von einem Traumjahr sprechen. Das ist natürlich nicht immer so. Im letzten Jahr brachte ausgerechnet der sonst positive Börsenmonat Dezember die AnlegerInnen zum „Verzweifeln“. Im Rückblick zeigte sich, dass die Kursverluste übertrieben waren und mutige FondsmanagerInnen, die sich rechtzeitig auf der Risiko-Seite positionierten, diese Kursrückschläge rasch ausgleichen konnten.

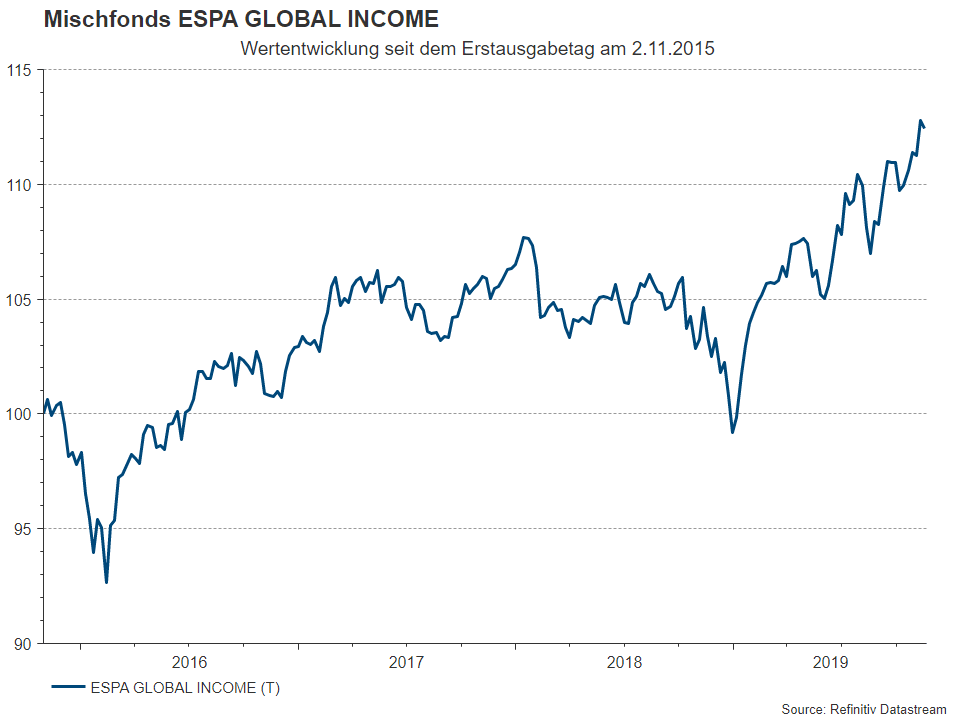

Abhängig von der Risiko-Klassifizierung zeigt sich beispielsweise beim Fonds ESPA GLOBAL INCOME folgendes Bild in der Wertentwicklung:

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

ESPA GLOBAL INCOME: Auf die „Mischung“ kommt es an

Der ESPA GLOBAL INCOME investiert je ein Drittel in Dividendenaktien, High Yield Unternehmensanleihen (Rating im Non Investment Grade) und Staatsanleihen aus den Emerging Markets. Diese Anlageklassen zeichnen sich durch laufende, vergleichsweise hohe Erträge („Income“) in Form von Dividenden oder Kupons aus. Anleger haben somit die Möglichkeit, eine attraktive Gesamtrendite aus hohen, laufenden Erträgen und langfristigem Kapitalwachstum zu erzielen.

Wie die Grafik (oben) zeigt, gab es in der noch jungen Geschichte des Fonds zwei Mal marktbedingte größere Korrekturen. Doch schon einige Zeit später stand der Wert der Fondsanteile auf höheren Levels. Das heißt bei diesem Fonds sollte man nicht nur kurzfristig veranlagt sein!

Fazit:

Gemischte Fonds bieten eine ausgezeichnete Möglichkeit an den Risikomärkten teilzuhaben und dabei trotzdem eine Art „Risikopuffer“ zu nützen. FondsmanagerInnen können den Aktien-Anteil erhöhen oder verringern, je nachdem, wie sie die Lage an den Börsen und Zinsmärkten beurteilen.

Wer das Ertragspotenzial von Aktien nützen und bei Rückschlägen ein „Fangseil“ wünscht, ist mit gemischten Fonds gut bedient. Eine ausreichend lange Anlagedauer ist auch bei gemischten Fonds Voraussetzung um langfristig Erfolg zu haben.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.