Die US-Wahlen sind geschlagen. Der Republikaner Donald Trump wird im Jänner 2025 als 47. Präsident der Vereinigten Staaten vereidigt werden – nachdem er zwischen 2017 und 2021 bereits als 45. Präsident an der Spitze der größten Volkswirtschaft der Erde stand. Zudem holt sich die republikanische Partei mit 52 der 100 Sitze die Mehrheit im US-Senat. Im Repräsentantenhaus ist die Sitzverteilung noch offen – auch hier liegen allerdings die Republikaner mit 206 zu 191 Sitzen voran. Für die Mehrheit braucht es 218 Sitze.

Derzeit sieht es also nach einer vollständigen Kontrolle der Republikaner aus – einem Red Sweep. Deshalb kann viel vom Wahlprogramm von Trump tatsächlich umgesetzt werden. Im Unterschied zu 2016 sind die Republikaner für eine Regierung gut vorbereitet, denn es gibt bereits detaillierte Namenslisten für die Regierungsämter.

Trumpismus

Trumps politischer Ansatz lässt sich in seinem Wahlspruch „America First“ beziehungsweise „Make America Great Again“ (MAGA) zusammenfassen. Er besteht aus einer populistischen und unilateralen Herangehensweise. Daraus ergeben sich ein ökonomischer Nationalismus und Protektionismus, sowie eine Abwertung der internationalen Organisationen (UNO) und Allianzen (NATO).

Auf der anderen Seite werden auch etablierte liberalen, aufgeklärte Ideen und Erkenntnisse, wie die Gewaltenteilung, zurückgedrängt. Anti-Wokeness und Post-Wahrheit sind mittlerweile zu Stichworten für eine zunehmende politische Polarisierung geworden. Dazu gehören auch die Gefahr einer Erosion von rechtsstaatlichen und demokratischen Prinzipien („Checks and Balances“).

Steuersenkungen

Der Begriff Trumponomics beschreibt die wirtschaftspolitischen Prinzipien von Donald Trump. Im Wesentlichen geht es dabei um Steuersenkungen, höhere Importzölle, Verringerung der Zuwanderung und Deregulierung. Da die Republikaner die Mehrheit im Kongress erringen konnten, werden die Steuersenkungen von 2017 wohl auf permanent gestellt. Zudem werden zusätzliche Steuersenkungen wahrscheinlich, von denen Unternehmen profitieren würden.

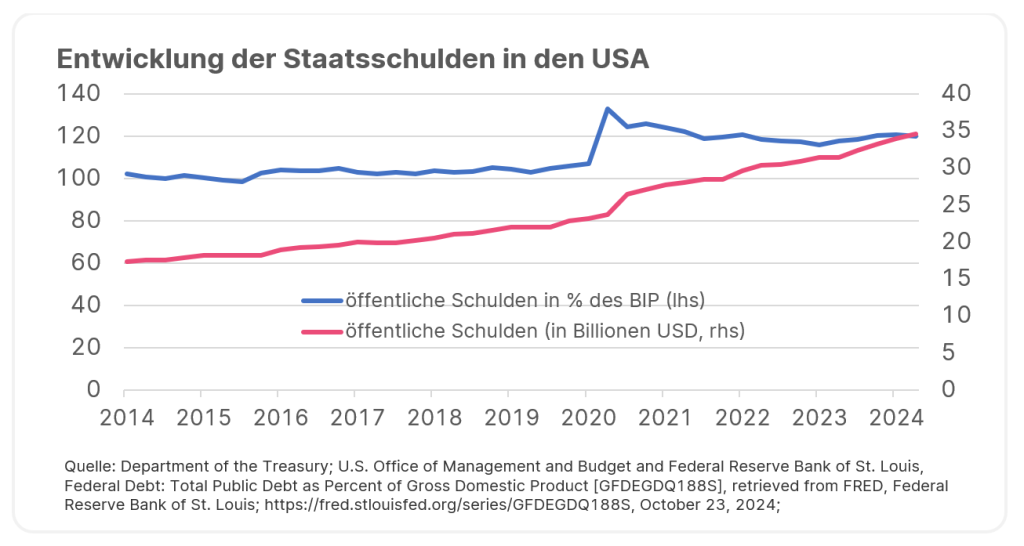

Allerdings implizieren solche Maßnahmen auch eine hohe Neuverschuldung des Staates und damit einen noch steileren Anstieg der Staatsschuldenquote. Die angedachten Einsparungsziele bei den Staatsausgaben von 2.000 Milliarden US-Dollar scheinen unrealistisch.

Jedenfalls steht die Gründung der Government Efficiency Commission unter dem Vorsitz von Elon Musk im Raum. Die Zielerreichung, mit Steuersenkungen die Investitionstätigkeit und damit das Wirtschaftswachstum anzukurbeln, konnte in der ersten Präsidentschaft von Donald Trump empirisch nicht bestätig werden. „Lediglich“ die Aktienkurse stiegen an – die Unternehmen erzielten höhere Nachsteuergewinne. Sollten die Steuersenkungen tatsächlich wachstumsfördernd wirken, kämen sie allerdings zum falschen Zeitpunkt. Denn das Wirtschaftswachstum ist bereits kräftig und die Inflation liegt über dem Zentralbankziel. Eine Überhitzung der Wirtschaft könnte die Folge sein.

Höhere Importzölle

Kernpunkte des ökonomischen Nationalismus sind Importzölle und Exportbeschränkungen – vor allem für China. Einige Vorschläge beinhalten eine drastische Anhebung der Zölle auf Importe aus China auf bis zu 60%. Aber auch eine generelle Anhebung von Zöllen auf Importe aus allen Staaten ist möglich. Hier werden Werte von 10% beziehungsweise 20% genannt. Zumindest könnte die Ankündigung von höheren Zöllen als Druckmittel verwendet werden, um andere handelspolitische Ziele durchzusetzen.

Der künftige Präsident Donald Trump kündigte im Wahlkampf an, die Importzölle zu erhöhen. Das dürfte vor allem China treffen.

Es ist nicht klar, ob protektionistische Maßnahmen die eigene Industrie tatsächlich stärken würden. Der Effekt könnte sein, dass die Güter einfach teurer werden. Generell dämpfen protektionistische Maßnahmen den Welthandel, fördern die Fragmentierung der Weltwirtschaft, erhöhen das Risiko von Handelskonflikten und wirken preistreibend.

Letzteres könnte dann tatsächlich in höheren nominellen Löhnen Niederschlag finden. Die Reallöhne, also die die Kaufkraft, würden wahrscheinlich nicht ansteigen. Zudem fehlt derzeit die Notwendigkeit des Ziels, neue Arbeitsplätze zu schaffen, weil die Arbeitslosenrate in den USA ohnehin schon sehr niedrig ist. Sollten die protektionistischen Maßnahmen erfolgreich sein, stellt sich die Frage, woher die Beschäftigten kommen. Das würde den Druck auf die Unternehmen erhöhen, produktivitätssteigernde Maßnahmen zu ergreifen – also mehr auf Automatisierung zu setzen.

Weniger Zuwanderung

Ein klares Ziel von Donald Trump ist es, sowohl die legale als auch die illegale Zuwanderung zu reduzieren. Das soll vor allem über eine höhere Sicherheitsbarriere an der südlichen Grenze erreicht werden. Auch von der Abschiebung von illegal Zugewanderten ist die Rede.

Rein ökonomisch betrachtet würden solche Maßnahmen das Wachstum behindern. Denn das Wachstum des Arbeitskräftepotenzials durch Zuwanderung hat in den vergangenen Jahren geholfen, die Ungleichgewichte am Arbeitsmarkt zu reduzieren. Die Nachfrage nach Arbeitskräften lag über dem Angebot. Weniger Zuwanderung bedeutet ein geringeres Arbeitskräfteangebot, wodurch das Wachstumspotenzial reduziert wird. Wenn gleichzeitig wachstumsstimulierende Maßnahmen gesetzt werden, droht eine Überhitzung.

Trump möchte die Zuwanderung in die USA begrenzen. Erreicht soll das mit höheren Sicherheitsbarrieren an der Südgrenze zu Mexiko werden.

Klimawandel

Laut seinem Programm will Trump die Gewinnung fossiler Energien (Öl, Gas) durch weniger Hemmnisse und Regulierungen erleichtern. Damit wäre das Ziel, den Klimawandel zu lindern, nochmals unrealistischer geworden.

Außenpolitik

Ex-Präsident Trump hat angekündigt, den Krieg in der Ukraine schnell beenden zu können. Pläne wie er das erreichen will blieb er bisher schuldig. Jedenfalls ist er gegen eine Hilfe für die Ukraine. Beim Konflikt im Nahen Osten steht er klar auf der Seite Israels.

Gegenüber China, dem wichtigsten Rivalen der USA, will man die Abhängigkeit verringern. An einer militärischen Konfrontation ist Trump nicht interessiert. Jedoch soll mit Maßnahmen die weitere Entwicklung der chinesischen Wirtschaft gehemmt werden.

Eher inflationäre Auswirkungen

Die Wirtschaftspolitik Trumps, also Steuersenkungen, Importzölle und weniger Zuwanderung, dürfte die ohnehin schon erhöhte Inflation eher wieder ansteigen lassen. Wenn die Inflation tatsächlich erhöht bleibt (über 2%-3%) beziehungsweise sogar ansteigt, könnte die Zentralbank unter Druck kommen, die Leitzinsen zumindest nicht mehr stark zu senken. Auf mittlere Sicht (bis 2026) könnten die Leitzinsen sogar angehoben werden.

Geldpolitik

Die vielleicht wichtigste Frage für die Finanzmärkte ist, ob die US-amerikanische Zentralbank unabhängig bleiben wird. Trump hat ein gewisses Missfallen gegenüber dem Fed-Vorsitzenden Jerome Powell und der Fed-Geldpolitik geäußert.

Die Federal Reserve hat nach den schnellen Zinserhöhungen infolge des starken Inflationsanstiegs mittlerweile einen Zinssenkungszyklus eingeleitet. Konventionell betrachtet müsste die Fiskalpolitik auf eine gelpolitische Lockerung mit einer restriktiven Politik reagieren. Der Staat müsste also Einsparungen vornehmen.

Sollte jedoch tatsächlich ein fiskalischer Stimulus (höhere Ausgaben und Steuersenkungen) gesetzt werden, müsste die Fed restriktiv bleiben beziehungsweise werden. Wenn die Fed als Organisation jedoch ihre Unabhängigkeit verliert und politischem Druck ausgesetzt wird, könnte eine lockere Geldpolitik verfolgt werden. Dieses Umfeld wäre negativ für den US-Dollar und US-amerikanische Anlageklassen.

Negativ für Anleihen

Ein Anstieg der Inflation wäre nachteilig für Anleihen. Zudem würde durch die Aussicht auf einen schnelleren Anstieg der Staatsschuldenquote das Risiko zunehmen, dass am Markt eine höhere Prämie für das Halten von Staatsanleihen verlangt wird. Die Rendite der zehnjährigen Staatsanleihen ist seit Mitte September bereits deutlich angestiegen. Neben kräftigen Wachstumsdaten kann das auch auf die zugenommene Wahrscheinlichkeit für einen Wahlsieg von Trump zurückgeführt werden.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Bedingt positiv für Aktien

Die Aktienmärkte haben positiv auf das Wahlergebnis reagiert. Zum einen ist die Erwartung von höheren Nachsteuergewinnen durch mögliche Steuersenkungen unterstützend. Auf der anderen Seite würde eine höhere Inflation die nominellen Gewinne erhöhen, zumindest insofern die Unternehmen ihre Preissetzungsmacht behalten. Darüber hinaus kommen die von Harris angekündigten Steuererhöhungen für Unternehmen nicht.

Risiken für die Aktien kommen vor allem von einem möglichen größeren Handelskonflikt, von etwaigen Leitzinsanhebungen sowie einem möglichen Vertrauensverlust in den US-Dollar, sollte die US-Notenbank nicht mehr unabhängig agieren können.

Kurzfristig positiv für den US-Dollar

Die möglichen Auswirkungen auf die wichtigste Reservewährung der Welt, dem US-Dollar, sind nicht eindeutig. Auf die kurze Sicht wird der US-Dollar unterstützt. Vor allem Währungen, die von möglichen Importzöllen stärker betroffen sind, schwächen sich ab – zB. der Mexikanische Peso.

Kurzfristig legte der US-Dollar nach der Wahl klar zu. Auf lange Sicht könnten die Auswirkungen einer protektionistischen Politik die US-Währung jedoch schwächen.

Zugegeben wird durch die ansteigende externe Kaufkraft des US-Dollar der inflationäre Effekt von Importzöllen gelindert. Allerdings ist eine deutliche Abschwächung des US-Dollar eine wahrscheinlich notwendige Voraussetzung für den Plan einer Reindustrialisierung der USA. Zudem würde eine zu lockere Geldpolitik dem US-Dollar wie bereits beschrieben schaden. Auf die lange Sicht betrachtet, nimmt die Attraktivität des US-Dollar in dem Ausmaß ab, je fragmentierter die Weltwirtschaft wird.

Positiv für Gold

Trotz der kräftigen Kursanstiege bleibt Gold attraktiv. Denn die bisher nur kaum im Markt gepreisten Risiken, die mit der Präsidentschaft Donald Trumps einhergehen – hohe Inflation, hohe Staatsschulden, Fed-Unabhängigkeit, Fragmentierung der Weltordnung – unterstützen die Nachfrage nach Alternativen zu Anleihen und Aktien.

Zusammengefasst sind die kurzfristigen Auswirkungen des Wahlausgangs in den USA positiv für Aktien, den US-Dollar und Gold. Eine Verschlechterung des Umfeldes auf die lange Sicht durch mögliche Handelskriege, Inflation und höhere Staatsschulden, ist am Markt jedoch kaum eingepreist. Die Sensitivität für Kursrückgänge ist damit erhöht.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.