Der Klimawandel hat es in die Mitte der Gesellschaft geschafft und ist ein allgegenwärtiges Thema. Die Risiken und Chancen, die mit dem Klimawandel verbunden sind, haben Auswirkungen auf sämtliche Regionen und Wirtschaftszweige. Damit Klimafaktoren auch beim Investieren kein Randthema bleiben, haben wir sie auf der Fixed-Income Credit Seite (Unternehmensanleihen) in der Mitte unserer Entscheidungen mitberücksichtigt.

Integration in den Investmentprozess

Um die Berücksichtigung von Klimachancen und Klimarisiken einheitlich und so zugänglich wie möglich zu gestalten, wurden sie in das Herz der Investitionsentscheidung gehoben und in den Investmentprozess integriert. Das hat den Vorteil, dass Klimafaktoren sichtbar, standardisiert und nachvollziehbar sind. Außerdem unterstreicht es die universelle Bedeutung von Klimazielen in unseren Fixed-Income Credit Fonds.

Ein weiterer wichtiger Punkt ist, dass der Investmentprozess auf all unsere Fixed-Income Credit Fonds Anwendung findet. Es werden somit Klimafaktoren in all unseren Unternehmensanleihen-Fonds abgebildet, unabhängig davon, ob ein Fonds bereits andere ESG-Kriterien berücksichtig oder nicht.

Um dieses Ziel bestmöglich zu erreichen haben wir unseren Investmentprozess aber nicht bloß an einer Stelle erweitert, sondern gleich an drei Schrauben gedreht. Dieser Zugang erlaubt, dass Klimafaktoren von verschiedenen Aspekten beleuchtet werden und an verschiedenen Stellen im Prozess miteinfließen. Bei diesen drei Ansätzen handelt es sich um:

- eine Avoid Liste,

- eine Erweiterung unserer quantitativen Modelle und

- einen Quintil-Ansatz auf Fondsebene.

Auf diese drei Ansätze wird im Weiteren kurz eingegangen.

Exkurs: Was versteht man unter einem Investmentprozess?

In einem Investmentprozess geht es darum, Anlageentscheidungen zu strukturieren. Dieser Prozess hilft verschiedene Marktaspekte, quantitative Modelle und die qualitativen Einschätzungen der Portfoliomanagerin unter einen Hut zu bringen. Am Ende geht es darum, bessere und nachvollziehbarere Entscheidungen zu treffen, Chancen zu nutzen und Risiken zu minimieren.

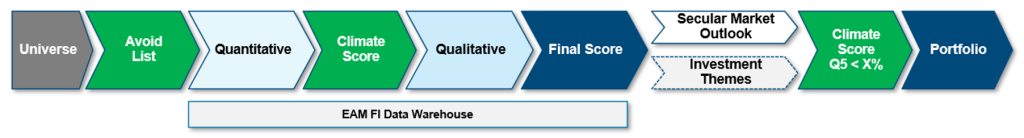

In der Grafik ist der Investmentprozess unserer Fixed-Income-Fonds dargestellt. Die drei grün hinterlegten Schritte wurden ergänzt, um Klimarisiken und -chancen in den Prozess zu integrieren.

Quelle: Erste Asset Management

1. Avoid Liste

Die Avoid Liste steht ganz am Anfang des Investmentprozess und ist der erste Filter, um Klimasünder aus den Fonds fernzuhalten. Hier handelt es sich um eine Exklusion von Unternehmen mit besonders klimaschädlichen Verhalten. Diese Unternehmen werden von vorherein ausgeschlossen und bekommen so erst gar nicht die Chance, den Weg in unsere Fonds zu finden. Zu diesem Zweck hat unser internes Responsible-Investments-Team eine Liste von Unternehmen erstellt, die einen großen Teil ihres Umsatzes mit der Gewinnung oder Verarbeitung von Kohle erzielen.

Diese rund 300 Unternehmen werden für das mögliche investierbare Universum nicht berücksichtigt und fallen als besonders schädliche Klimasünder raus. Da, wie bereits erwähnt, der Investmentprozess auf alle unsere Credit-Fonds Anwendung findet, befindet sich kein einziges Unternehmen, dass sich auf dieser Liste befindet, in einem unserer Fonds.

2. Quantitativer Ansatz

Die zweite und wohl komplexeste Schraube, an der wir gedreht haben, um unseren Investmentprozess klimafit zu machen, ist die Erweiterung unserer quantitativen Modelle.

Bisher bestand der quantitative Ansatz aus drei Modellen, die versuchen die Attraktivität von Investitionsmöglichkeiten aus verschiedenen Blickpunkten zu betrachten. Bei diesen drei Modellen handelt es sich um ein Faktormodell, ein Ratingmodell und ein Excess-Spread Modell. Ohne auf die einzelnen Modelle hier genauer einzugehen, lässt sich festhalten, dass diesezu einem EAM Fixed-Income Quant Score aggregiert werden. Sie geben somit eine Indikation, ob ein Emittent aus quantitativer Sicht gerade attraktiv oder unattraktiv erscheint.

Die Aspekte von Klimachancen und Klimarisiken wurden bisher noch in keinem bestehenden Modell abgebildet. Um nun auch Emittenten aus einer Klimasicht zu durchleuchten, wurde ein eigener Climate-Score von unserem Responsible-Investments-Team entwickelt. Der Climate-Score bildet Klimafaktoren eines Unternehmens aus verschiedenen Aspekten, die typisch für die jeweilige Industrie des Unternehmens sind, ab.

Um Einkehr in den EAM Fixed-Income Quant Score zu finden, werden nun nicht mehr drei, sondern vier Modelle aggregiert. Durch die Erweiterung verlieren die anderen Modelle zu Gunsten von Klimafaktoren an Gewichtung im finalen Quant Score. Dadurch lässt sich nun auch der Klimaeffekt eines jeden Unternehmens quantifizieren. In der Praxis werden Unternehmen mit einem schlechten Climate Score somit quantitativ unattraktiver und Klimaleader verbessern sich im quantitativen Ranking.

Exkurs: Was ist der Climate Score?

Der Climate Score beruht auf drei Säulen: einem aggregierten Umweltfaktoren-Score, dem historischen Trend beim C02-Ausstoß und einem Environmental-Score. Für den aggregierten Umweltfaktoren-Score werden Umweltrisiken und Chancen, die typisch für die Industrie eines jeden Unternehmens sind, quantifiziert. Hier fließen Faktoren wie zum Beispiel Biodiversität oder Wasserverbrauch auf der Risikoseite und Faktoren wie zum Beispiel nachhaltige Energie auf der Chancenseite Seite mit ein. Der historische Trend beim CO2-Ausstoß berücksichtigt die absoluten Emissionen eines Unternehmens als auch die Intensität der Emissionen relativ zum Umsatz des Unternehmens. Der Environmental-Score ist eine Gewichtung von Umweltindikatoren, die von Drittpartner bereitgestellt werden.

Diese drei Kennzahlen werden dann zu einem Climate-Score aggregiert und zwischen 1 und 10 skaliert. Unternehmen mit einem Score von 10 können als Klimaleader und Unternehmen mit einem Score von 1 können als Klimasünder eingestuft werden.

Weitere Infos zum Climate Score lesen Sie in diesem Blogbeitrag 👉 Climate Score: Eine Bewertung ökologischer Vorreiter – Erste AM (erste-am.com)

3. Quintil Ansatz

Der letzte Schraubpunkt wurde auf der Fondsebene gesetzt, mit einem sogenannten Quintil-Ansatz. Auch hier spielt der Climate-Score wieder eine entscheidende Rolle und wie stark jeder einzelne Fonds Umweltrisiken ausgesetzt ist.

Für den Ansatz wurden die Unternehmen in Quintile eingeteilt je nachdem wie gut ihr Climate-Score ist. Im ersten Quintil befinden sich somit Unternehmen mit dem besten Climate-Score, während sich im fünften Quintil die Unternehmen mit dem niedrigsten Climate-Score befinden.

Nun wird jeder Fonds aus der Vogelperspektive betrachtet und errechnet wieviel Prozent der Unternehmen pro Fonds im fünften Quintil sind. Angenommen ein Fonds hat in 100 Unternehmen zu gleichen Gewichten investiert. 10 Unternehmen davon sind laut Climate-Score besonders schlecht und im fünften Climate-Score Quintil. Folglich hat der Fonds 10 Prozent Exposure zum fünften Quintil.

Ziel dieses Ansatzes ist nun den Anteil an Unternehmen aus dem fünften Quintil unter einen gewissen Schwellenwert zu halten und so das Exposure zu Klimarisiken auf Fondsebene zu minimieren. Im Umkehrschluss bedeutet das, dass Unternehmen mit einem besseren Climate-Score vermehrt in den Fonds vertreten sind und so aktiv Klimachancen eingegangen werden.

Fazit: Klimarisiken minimieren und Chancen wahrnehmen

Zusammenfassend kann gesagt werden, dass Klimafaktoren an verschiedenen Schnittstellen in unserem Investmentprozess integriert wurden. Dadurch können Klimarisiken und Klimachancen besser und nachvollziehbar dargestellt werden. Sie sind somit nicht nur Randthema, sondern befinden sich in der Mitte der Investitionsentscheidung.

Nochmal zu erwähnen ist, dass der Investmentprozess auf alle Fixed-Income Credit Fonds Anwendung findet, unabhängig von sonstigen ESG-Klassifizierungen eines Fonds.

Unsere Kunden können somit sicher sein, dass in all unseren Fixed-Income Credit Fonds aktiv Klimarisiken minimiert und Klimachancen aktiv wahrgenommen werden.

Info

Mehr zu unseren nachhaltig gemanagten Anleihenfonds, finden Sie auf unserer Website. Dort können sie auch gezielt nach nachhaltigen Fixed-Income-Fonds suchen.

Dieser Artikel ist Teil der Ausgabe unseres ESGenius Letters vom Juli 2024. Alle weiteren Beiträge dieser Ausgabe, sowie frühere Versionen unserer Nachhaltigkeitspublikation ESGenius Letter, finden Sie auf unserer Website.

👉 Jetzt lesen

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.