Innerhalb von zwei Jahren wurde die Weltwirtschaft mit zwei negativen Entwicklungen beziehungsweise Schocks konfrontiert: Erstens die Covid Pandemie, die nicht nur bereits sechs Millionen Menschenleben weltweit dahingerafft, sondern auch zu einem beispiellosen Einbruch der Weltwirtschaft und darauffolgend zu einer schnellen Erholung geführt hat. Der zweite Schock war mit dem Einmarsch von Russland in die Ukraine geopolitischer Natur, der wiederum einen Rohstoffpreisschock ausgelöst hat. Die Auswirkungen sind in beiden Fällen stagflationär: Denn ohne die beiden Schocks wäre das Bruttoinlandsprodukt (BIP) höher und die Inflation niedriger.

Erholung und Inflation vor der Invasion

Mit dem Abklingen der Omikron-Variante haben im Februar die zyklischen Wirtschaftsindikatoren auf eine abermalige Beschleunigung des Wirtschaftswachstums hingewiesen (nach der Abschwächung zwischen Dezember und Jänner) und das Basisszenario „Fortsetzung des Erholungsszenarios“ bestätigt. Gleichzeitig deuten die Inflationsberichte auf einen anhaltend hohen Inflationsdruck hin. Im Jänner betrug im OECD-Raum die Konsumentenpreisinflation 7,1% im Jahresabstand. Am Arbeitsmarkt weisen die Arbeitslosenraten in den USA (Februar: 3,8%) und der Eurozone (Jänner: 6,8%) auf eine Verknappung hin. Das wiederum übt einen zunehmenden Druck für ein steigendes Lohnwachstum aus.

Kalter Krieg und gestärkte Allianzen

Der Einmarsch Russlands in die Ukraine stellt auf mehreren Ebenen ein einschneidendes Ereignis dar. Denn es werden fundamentale Risiken berührt. Diese betreffen den Frieden (Gefahr einer Konfrontation mit einem NATO-Staat), die Energiesicherheit (Gefahr von Lieferausfällen) und die Nahrungsmittelsicherheit (Gefahr von zu wenig Nahrungsmitteln, vor allem in Entwicklungsländern). Vielleicht wird nun auch der Wert von Demokratie und Rechtsstaatlichkeit besser erkennbar. Das betrifft auch die Ebene der Nachhaltigkeitskriterien. Bei ESG geht es eben nicht nur um die Bekämpfung des Klimawandels (E), sondern unter anderem auch um die Frage, in welcher Weise Nachhaltigkeit und nicht-demokratische Staaten konfliktär sind.

Der Westen greift zwar nicht militärisch ein, der Einsatz finanzpolitischer Waffen (Sanktionen) und die Lieferung von Waffen in die Ukraine bedeutet jedoch einen neuen Kalten Krieg. Die Beziehungen des Westens mit Russland sind anhaltend gestört. Ebenso steigt aufgrund der Sanktionen bei jenen Staaten, die sich nicht zum Westen zählen, die Motivation sich von der Abhängigkeit des US-Dollar und anderer Reservewährungen zu emanzipieren. Die Wahrscheinlichkeit für einen asiatischen Währungsblock rund um den Renminbi hat zugenommen. Neben der geostrategischen Stärkung Chinas scheinen auch die supranationalen Organisationen NATO und EU gestärkt. Das impliziert unter anderem, dass die zugesagten NATO-Verteidigungsausgaben tatsächlich erfüllt werden, dass eine mögliche Erweiterung der NATO wahrscheinlicher geworden, und der Exit eines weiteren EU-Landes sowie das Auseinanderbrechen der Eurozone weniger wahrscheinlich geworden sind. Weitere Rettungsschirme würden im Bedarfsfall geschnürt werden. Ebenso hat die Motivation zugenommen, mehr in die Energiesicherheit und in die Verteidigung (auch außerhalb der NATO) zu investieren. Die staatlichen und privaten Investitionsquoten werden im Trend der kommenden Jahre wahrscheinlich höher sein als im Ausgangsszenario, aber wahrscheinlich auch die Budgetdefizite.

Sanktionen treffen russische Wirtschaft schwer

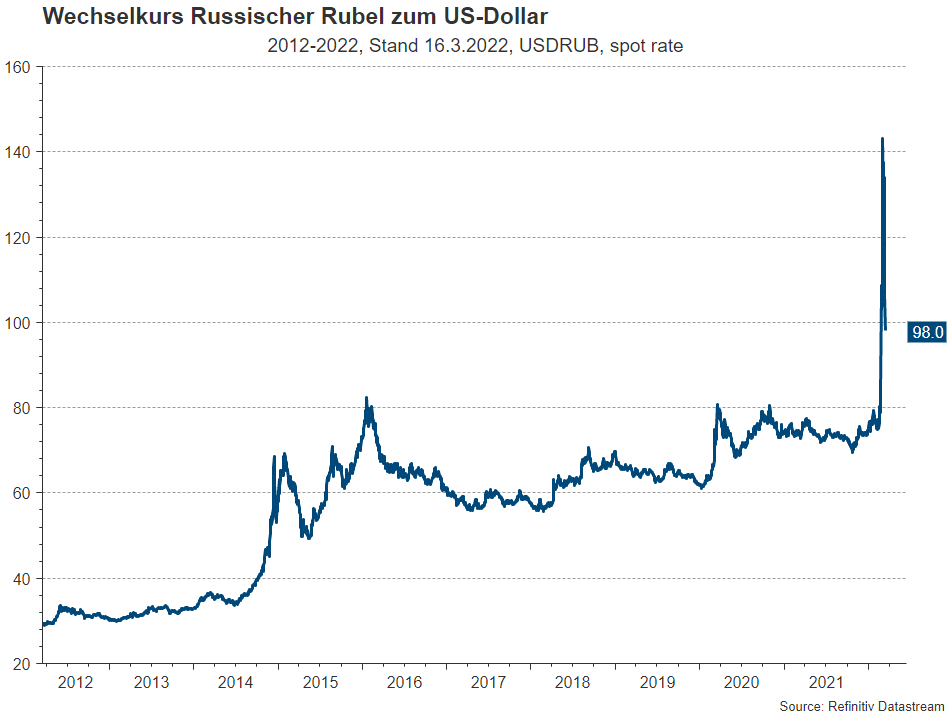

Der Westen hat mit umfangreichen Sanktionen geantwortet, die die russische Wirtschaft stark treffen sollen. Danach sieht es tatsächlich aus, denn sie erzwingen eine noch größere Autarkie. Einige russische Banken wurden vom Interbanken Nachrichtensystem SWIFT ausgeschlossen. Ebenso wird das Auslandsvermögen von immer mehr russischen Staatsbürger:innen (Oligarch:innen) eingefroren. Auch ein großer Teil der Fremdwährungsreserven der russischen Zentralbank ist eingefroren. Zudem pausieren oder beenden ausländische Firmen die Beziehungen mit Russland. Das bedeutet einen Einbruch des Handels und des BIP (Arbeitsannahme: -10% in diesem Jahr) sowie eine Beeinträchtigung der Lieferketten. Auch eine Kreditbremse droht. S&P hat die Kreditwürdigkeit auf CCC- herabgestuft. Der Wechselkurs des Rubel gegenüber dem US-Dollar ist eingebrochen. Der Druck auf die russische Regierung ist gestiegen, denn sie kann nicht mehr für Stabilität und Wohlstand sorgen.

Die russische Bevölkerung wird die Auswirkungen der Sanktionen deutlich spüren. Die Geschichte deutet darauf hin, dass ein autokratisches Regime die Politik deshalb wahrscheinlich nicht ändert und auch nicht abgelöst wird.

Angestiegene Rohstoffpreise

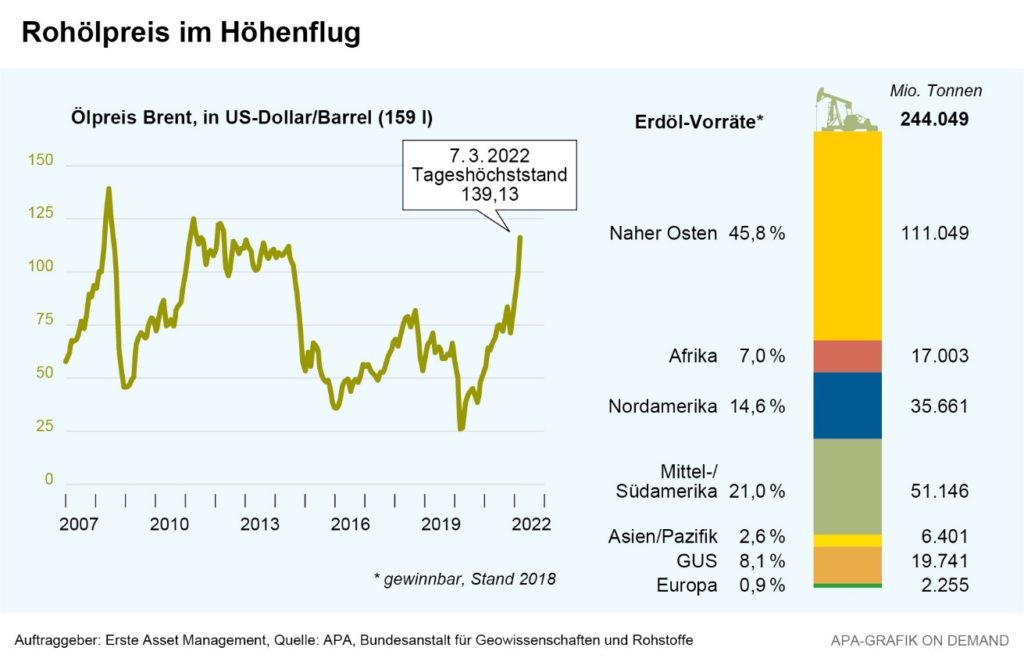

Russland und die Ukraine haben zwar nur einen geringen Anteil am globalen BIP (rund 2%). Der große Einfluss auf die Weltwirtschaft besteht aufgrund der hohen Produktions- und Exportanteile von Energie, Industriemetallen, Nahrungsmitteln und Düngemitteln sowie dem großen Atomwaffenarsenal von Russland. Je länger der Krieg in der Ukraine andauert, umso stärker wird der Einfluss der Rohstoffmärkte auf die Welt(wirtschaft) sein. Zum Beispiel entfällt auf die Ukraine und Russland zusammen ein Viertel des weltweit gehandelten Weizens und ein Siebtel des weltweit gehandelten Mais. Der russische Anteil an der globalen Ölproduktion beträgt 13%, der Erdgas-Anteil 17%, der Weizenanteil 11%, jener von Palladium sogar 44%.

Die gestiegene Wahrscheinlichkeit von möglichen Produktionsausfällen (Weizen), Handelsstopps (Häfen im Schwarzen Meer), weiteren Importbeschränkungen des Westens oder Exportbeschränkungen seitens Russlands und die Selbstbeschränkungen westlicher Unternehmen (Versicherungen, Banken) haben zu massiven Rohstoffpreisanstiegen geführt (Energie, Metalle, Nahrungsmittel).

Je länger der Krieg andauert, umso brutaler wird er und umso mehr steigt der Druck auf den Westen, die Sanktionen zu verschärfen und die Beziehungen mit Russland zu beenden. So haben die USA bereits einen Importstopp von Öl- und Gas aus Russland und das UK einen Importstopp von russischem Öl bis Jahresende verhängt. Die EU möchte die Gasimporte in diesem Jahr deutlich verringern (um zwei Drittel). Bis 2027 soll kein Gas und Öl mehr aus Russland importiert werden. Mitte Mai will die EU-Kommission einen Energieplan (RepPowerEU-Plan) vorstellen, mit dem dieses Vorhaben umgesetzt werden soll. Darüber hinaus ist eine Selbstbeschränkung westlicher Unternehmen (Banken, Versicherungen, Transportunternehmen, Handelsfirmen) aufgrund der Rechts- und Reputationsrisiken erkennbar.

Die weitere Entwicklung der Rohstoffpreise wird vor allem von der Art der Sanktionen des Westens und möglichen Gegensanktionen Russlands bestimmt werden. Beides hängt unter anderem vom Kriegsverlauf in der Ukraine ab.

Hohe Inflation und gedämpfte Erholung

Auch ohne tatsächliche Mengenausfälle bedeutet der Krieg in der Ukraine den zweiten stagflationären Schock innerhalb von zwei Jahren. Die tatsächlichen Auswirkungen auf das reale Wirtschaftswachstun und die Inflation sind mit großer Unsicherheit behaftet. Sowohl das Ausmaß und die Länge des Schocks, die Antwort der Länder darauf und die Sekundärrundeneffekte sind ungewiss.

Die starken Preisanstiege bei den Rohstoffen werden die Inflationsraten in den kommenden Monaten auf einem hohen Niveau halten (global bei rund 6% p.a.). Im Basisszenario könnte heuer die globale Inflation um rund 1 Prozentpunkt höher sein (Q422: 5% p.a.) als im Vor-Ukraine Szenario. Die EMU ist stärker betroffen (+1,5 Prozentpunkte auf 4% p.a.). Die Risiken sind nach oben gerichtet. Die hohen Inflationsraten dämpfen die Kaufkraft und reduzieren die Konsumentenstimmung. Für das globale reale BIP-Wachstum wird im Vergleich zum Vor-Ukraine Szenario eine Reduktion um rund 1 Prozentpunkt veranschlagt (Q422: 3% p.a.). Die EMU ist stärker betroffen (-2 Prozentpunkte auf 2,5% p.a.). Die Risiken sind nach unten gerichtet. Vor allem im Fall von Versorgungsunterbrechungen würden die Risiken für eine Rezession ansteigen.

Dilemma für Zentralbanken

Die Zentralbanken sind mit einem Dilemma konfrontiert. Die Inflationsraten sind überraschend hoch, getrieben von den Rohstoffpreisen. In einigen Ländern (USA) sind bereits jetzt Überwälzungseffekte von den pandemiegetriebenen Kosten auf andere Preiskomponenten erkennbar. Unternehmen werden versuchen, die höheren Rohstoffkosten weiterzugeben. Arbeitnehmer:innen werden höhere Löhne fordern. Weil die Arbeitslosenraten bereits niedrig sind und das Basisszenario „Fortsetzung der Erholung“ lautet, ist eine Überwälzung auf andere Preiskomponenten wahrscheinlicher geworden.

Gleichzeitig wird das Wirtschaftswachstum von dem Rohstoffpreisschock beeinträchtigt, haben die Rezessionsrisiken zugenommen und ist die Unsicherheit auf dem Finanzmarkt angestiegen.

Zinswende eingeleitet

Die Inflationsentwicklung in diesem Jahr können die Zentralbanken wenig beeinflussen. Ziel ist es, die Sekundärrundeneffekte gering und die Inflationserwartungen möglichst stabil zu halten. Die Ukraine-Krise dämpft, aber verhindert nicht den Ausstieg aus der ultra-expansiven geldpolitischen Haltung. Die US-amerikanische Zentralbank hat am 16. März mit der Anhebung des Leitzinssatzes von 0,25% auf 0,5% (oberes Band für den effektiven Leitzinssatz) den Beginn eines Zinsanhebungszyklus eingeleitet. In ihren Projektionen deutet sie bis Ende 2023 einen Leitzinssatz von 2,8% an.

Selbst die Europäische Zentralbank hat einen Ausstieg aus der ultra-expansiven Geldpolitik angekündigt. Allerderdings nur sehr langsam. Die Nettokäufe von Anleihen (APP) werden im dritten Quartal beendet, wenn sich die mittelfristigen Inflationsaussichten nicht abschwächen und sich das Finanzumfeld nicht verschlechtert. Der Weg für eine Leitzinsanhebung im 2. Halbjahr ist damit frei.

Das Umfeld unterstützt das Szenario einer auch langfristig erhöhten Inflation:

- Bereits vor der Ukraine-Krise war die Inflationsentwicklung höher und länger anhaltend als erwartet.

- Die Tendenz zur Deglobalisierung wird verstärkt: Nach dem US-China Konflikt und der Pandemie (Lieferketten) folgten die Sanktionen gegen Russland. All das bedeutet höhere Kosten.

- Unternehmen werden versuchen einen Teil der höheren Kosten in Form von höheren Verkaufspreisen weiterzugeben (Cost-Push Inflation).

- Höhere Ausgaben bzw. Investitionen für Energiesicherheit und Verteidigung werden das Wirtschaftswachstum im Trend unterstützen, dürften höhere Budgetdefizite bedeuten und könnten inflationär wirken.

- Auch die wahrscheinliche Subventionierung für den Energieverbrauch würde die Budgetdefizite deutlich ansteigen lassen.

- Die Zentralbanken in den entwickelten Volkswirtschaften können derzeit auf den erhöhten Inflationsdruck nicht mit besonders restriktiven Maßnahmen reagieren. Der wachstumsdämpfende Effekt wäre zu groß. Das impliziert allerdings ein höheres Zins- und Inflationsniveau auf die mittlere Sicht.

Zusätzliche Unsicherheit erhöht Risikoprämien an den Kapitalmärkten

Für die Märkte bleibt das Umfeld zumindest auf die kurze Sicht angespannt:

- Die weitere Entwicklung der Rohstoffpreise wird maßgeblich sein. Vor allem drei Entwicklungen könnten zu fallende Rohstoffpreise führen: a) Der Westen vermittelt glaubhaft, die Rohstoffe nicht länger sanktionieren zu wollen; b) Aussicht für erfolgreiche Friedensverhandlungen; c) Zumindest für Rohöl werden alternative Lieferquellen gefunden; d) Rezession (natürlich nicht hilfreich für chancenreiche Veranlagungen).

- Die Zentralbanken können die Geldpolitik nicht expansiver gestalten um die Märkte zu unterstützen, weil die Inflation hoch ist. Zudem: Wenn die Inflationsraten nicht wie erwartet fallen, würden die Zentralbanken die Leitzinsen stärker als erwartet anheben.

- Die Bewertungen reflektieren bereits ein moderat stagflationäres Umfeld (impliziert von den aktuellen Rohstoffpreisen) aber keine weitere Verschlechterung (weiterer Rohstoffpreisschock, Lieferausfälle). Positiv betrachtet: Sollten sich die Befürchtungen als nicht so schlimm herausstellen, würde das die Märkte unterstützen.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.