Nach einer längeren Pause im Zinsanhebungszyklus haben die ersten Zentralbanken in den entwickelten Volkswirtschaften die ersten Zinsschritte nach unten vollzogen, darunter auch die EZB bei ihrer heutigen Zinsentscheidung.

Nach den Leitzinssenkungen der Schweizerischen Nationalbank SNB und der Riksbank in Schweden im Mai von jeweils 25 Basispunkten, folgten in dieser Woche auch die Europäische Zentralbank Lockerungsschritte und die Bank of Canada mit ersten Zinssenkungen erwartet. Für die US-amerikanische Zentralbank Fed (Leitzinssatz: 5,5%) und die Bank of England (Leitzinssatz: 5,25%) sind hingegen noch keine Veränderung des Leitzinssatzes im Juni eingepreist.

Am Donnerstag hat die EZB ihren Leitzinssatz (Main refinancing rate) von 4,50 auf 4,25% gesenkt. Für die Währungshüter in der Eurozone ist das der erste Lockerungsschritt beim Leitzins seit 2016. Damals hatte man den Leitzins auf den Niedrigstand von 0% gesenkt. Infolge der stark gestiegenen Inflation hatte die EZB dann im Juli 2022 ihre Nullzinspolitik geändert und den Leitzins in 10 Zinsschritten auf 4,50% angehoben. Werfen wir daher einmal einen näheren Blick auf die EZB Zinspolitik.

Zu früh oder zu spät?

Generell stehen die Zentralbanken vor der Herausforderung ein ausreichend restriktives Niveau zu finden, um den Inflationsdruck zu lindern. Die Risiken einer Fehleinschätzung sind erheblich. Auf der einen Seite könnten zu frühe Leitzinssenkungen die Inflation auf einem zu hohen Niveau halten beziehungsweise sogar eine zweie Inflationswelle erzeugen. Auf der anderen Seite könnten zu späte Leitzinssenkungen die wirtschaftliche Aktivität unnötigerweise dämpfen beziehungsweise sogar eine Rezession erzeugen.

Rezession ausgeblieben

Die Unsicherheit ist vor allem deshalb so groß, weil der Einfluss der Zentralbankpolitik auf das Wirtschaftswachstum und die Inflation nicht so mechanistisch ist, wie es die Zentralbanker manchmal vermuten lassen. Höhere Leitzinsen erhöhen zwar den Schuldendienst und reduzieren den Barwert der zukünftigen Gewinne. Diese werden nämlich in Bewertungsmodellen mit dem jeweiligen Leitzinssatz abgezinst. Wird dieser erhöht, bedeutet das im Umkehrschluss, dass sich die Barwerte dieser künftigen Gewinne verringern.

Dennoch haben sich die Finanzmärkte und das Wirtschaftswachstum überraschend gut entwickelt, selbst in der Eurozone. Historisch beziehungsweise statistisch betrachtet haben schnelle und kräftige Leitzinsanhebungen oftmals eine Rezession ausgelöst. Die von vielen erwartete Rezession ist jedoch bis dato ausgeblieben.

In der Eurozone ist das Bruttoinlandsprodukt im ersten Quartal um 0,3% im Quartalsabstand (1,3% auf das Jahr hochgerechnet) gewachsen. Die Schnellschätzung der Einkaufsmanagerindizes und der Bericht zum Wirtschaftsvertrauen der Europäischen Kommission jeweils für den Monat Mai deuten auf ein ähnlich hohes Wachstum im zweiten Quartal hin. Dass die Zinspolitik restriktiv wirkt, sieht man vor allem bei der Kreditvergabe. Das ausstehende Kreditvolumen stagniert seit rund zwei Jahren. Ohne ein Kreditwachstum ist eine nachhaltige Rückkehr zu einem Wirtschaftswachstum allerdings schwer vorstellbar.

Strukturelle Inflationstreiber

Mit Blick auf die Inflation, lag diese vor der Pandemie unter dem Ziel der Zentralbanken von rund 2%. Das hat vor allem zwei wichtige Gründe:

- die Globalisierung, und

- die restriktive Sparpolitik, die nach der Großen Rezession 2008/2009 und der Staatsschuldenkrise in der Eurozone vollzogen wurde.

Beide Faktoren befinden sich seit einigen Jahren im Rückwärtsgang. Hinweise dafür liefert der Handelskonflikt zwischen den USA und China sowie die anhaltend hohen Budgetdefizite. Beides wirkt inflationär, sorgt also für ein Ansteigen der Inflation.

Niedrige Produktivität

Die Nachwirkungen der Pandemie sind noch auf vielen Ebenen spürbar. Einer der Besonderheiten ist das niedrige Produktivitätswachstum, vor allem in der Eurozone. So war im ersten Quartal das Wachstum der Beschäftigung und des Bruttoinlandsprodukts mit jeweils 0,3% im Quartalsabstand gleich groß. Zudem hat die Arbeitslosenrate mit 6,4% im April einen neuen Tiefstand erreicht, obwohl das BIP vor dem Wachstum im ersten Quartal fünf Quartale in Folge stagnierte.

Ohne einen Anstieg der Produktivität wird es allerdings schwierig sein, die Inflation auf die mittlere Sicht auf das Zentralbankziel von zwei Prozent zu bringen, weil dann das Wachstum der Lohnstückkosten hoch bleibt. In Deutschland betrug im ersten Quartal das Lohnwachstum (Compensation per Hour) 6,4% im Jahresabstand, während die Produktivität (Real GDP per Hour) sowohl im Jahresabstand (-0,4%) als auch im Quartalsabstand (-0,8%) schrumpfte. Das hielt das Wachstum der Lohnstückkosten auf einem hohen Niveau, sowohl im Jahresabstand (6,8% = 6,4% Lohn plus 0,4% Produktivität) als auch im Quartalsabstand (1,5% = 0,7% Lohn + 0,8% Produktivität).

Um mit dem Inflationsziel von 2% im Einklang zu stehen wäre in der Eurozone zum Beispiel bei einem Anstieg der Produktivität von 0% auf 1% Wachstum, ein Rückgang des Lohnwachstums auf 3% nötig. Ein wichtiger Indikator für die Lohnentwicklung (Negotiated Wages) in der Eurozone hat für das erste Quartal jedoch entgegen den Erwartungen einen Anstieg des Lohnwachstums gezeigt (erstes Quartal; 4,7% im Jahresabstand, viertes Quartal 2023: 4,5%).

Hohe Inflation im Dienstleistungssektor

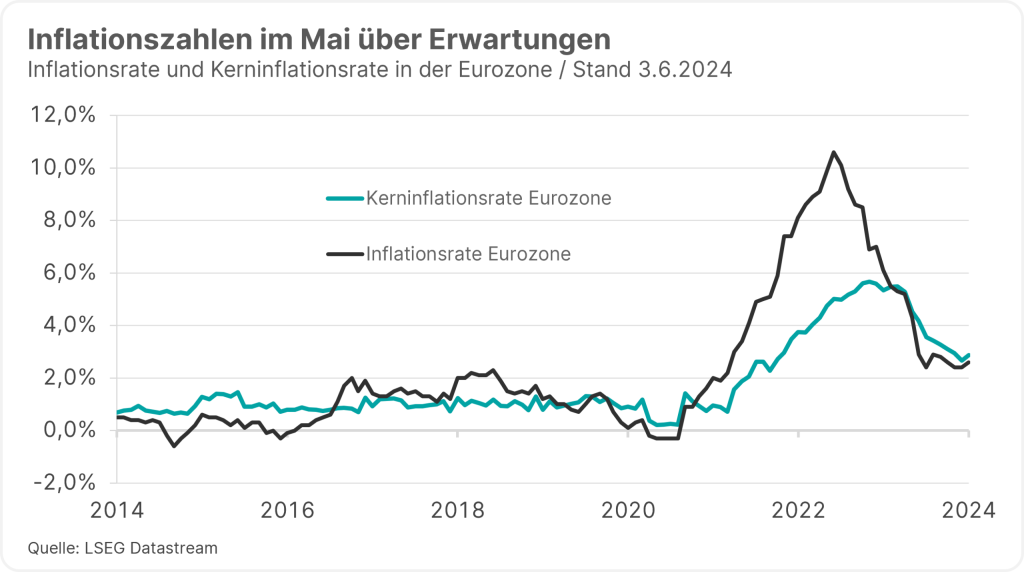

Die Schnellschätzung der Konsumentenpreisinflation für den Monat Mai lag über den Erwartungen. Die Inflation ist von 2,4% auf 2,6% im Jahresabstand angestiegen. Die Kernrate, die die besonders schwankungsfreudigen Komponenten Nahrungsmittel und Energie herausrechnet, ist von 2,7% auf 2,9% angestiegen.

Wie in anderen Ländern auch, liegt die Inflation im Dienstleistungssektor über der Inflation im Gütersektor (knapp über null Prozent) und zeigt zudem wenig Anzeichen für einen Rückgang (im Mai Anstieg von 3,7% auf 4,1%).

Fazit: Zinsniveau dürfte restriktiv bleiben

Die EZB hat hinsichtlich ihrer Zinspolitik seit Monaten auf eine Leitzinssenkung im Juni hingedeutet. Warum dieses Datum genannt wurde, obwohl es streng genommen dem datenabhängigen Ansatz widerspricht, bleibt ein Rätsel. Jedenfalls haben die Notenbanker mit ihrer Zinssenkung den Ankündigungen auch Taten folgen lassen.

Als Argumente für die Zinssenkung wurden die Fortschritte im Inflationsrückgang und der wachstumsdämpfende Effekt der Zinspolitik genannt. Immerhin ist die Inflation vom Hoch im Oktober 2022 (10,6%) deutlich gefallen und die Kreditvergabe stagniert. Für die nachhaltige Erreichung des Inflationsziels auf die mittlere Sicht ist aber wahrscheinlich weiterhin ein restriktives Zinsniveau nötig; aber auch optimistische Annahmen hinsichtlich der Entwicklung der Angebotsseite (Produktivität), der Fiskalpolitik (Konsolidierung) und der Geopolitik (Handelskonflikte).

Die Verlautbarung der EZB zur Zinsentscheidung lässt eine vorsichtige Haltung erkennen: Die Höhe und die Dauer der restriktiven Haltung, um das Inflationsziel zu erreichen, bleiben datenabhängig und werden von Sitzung zu Sitzung entschieden. In der Pressemitteilung zur Leitzinssenkung wurde auch betont, dass der binnenwirtschaftliche Preisdruck angesichts des kräftigen Lohnwachstums nach wie vor hoch sei. Die Inflation dürfte bis weit ins nächste Jahr über dem Zielwert bleiben, hieß es. Zudem wurden die Inflationserwartungen für das heurige und das kommende Jahr etwas nach oben korrigiert. Außerdem hieß es in der Mitteilung, Leitzinsen so lange wie erforderlich ausreichend restriktiv halten, um dieses Ziel zu erreichen.

Solange die Eurozone von einer Rezession verschont bleibt, geht sich ein schneller Zinssenkungszyklus schwer aus; zumindest solange die Inflation im Dienstleistungssektor persistent hoch bleibt. In den Marktpreisen ist bis Jahresende eine Absenkung des Leitzinssatzes um insgesamt 0,5 Prozentpunkten reflektiert.

Weitere Beiträge, die Sie interessieren könnten:

No Posts Found

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.