Die Zinswende setzte auch Unternehmensanleihen aus den Schwellenländern zu, zuletzt konnte die Anlageklasse jedoch wieder etwas aufholen. Vor kurzem feierte der ERSTE RESPONSIBLE BOND EM COPORATE, ein Fonds der speziell in Schwellenländer-Unternehmensanleihen investiert, sein zehnjähriges Jubiläum.

Wir sprechen daher im Interview mit Fondsmanager Thomas Oposich über die Aussichten in den Emerging Markets und aktuell interessante Branchen und Unternehmen.

Die Welt ist heute eine andere als vor 10 Jahren als der Fonds aufgelegt wurde. Inwiefern haben sich die Aussichten bei den Emerging Markets seither geändert?

Die Emerging Markets haben in den letzten zehn Jahren eine bemerkenswerte Transformation durchlaufen und sind zu bedeutenden Akteuren auf der globalen Bühne geworden.

Der Aufstieg begann schon Anfang der 1990er-Jahre. Nach dem Ende des Kalten Krieges ebnete der Globalisierungs-Boom den Weg für eine neue Ära wirtschaftlicher Zusammenarbeit. Die zweite Boomphase begann dann mit dem Eintritt ins neue Jahrtausend. Damals wurde der Grundstein für einige Schlüsselereignisse und Trends, die die Entwicklung der Emerging Markets in den letzten 10 Jahren geprägt haben, gelegt.

Heute sind Emerging Markets vielfältiger und dynamischer denn je. Das reale Wachstum des Bruttoinlandsprodukts (BIP) lag in den Schwellenländern in den vergangenen 10 Jahren bei durchschnittlich 4,1 % pro Jahr und damit deutlich über dem Wachstum der Industrieländer von 1,5 %– ein Trend, von dem wir erwarten, dass er sich fortsetzen wird.

5 Trends die die Emerging Markets in den vergangenen Jahren geprägt haben

▶ Rohstoffboom

Die Nachfrage nach Rohstoffen wie Öl, Metallen und Agrarprodukten stieg rasant an. Länder wie Brasilien, Russland und Südafrika profitierten von ihren reichen natürlichen Ressourcen.

▶ Outsourcing-Trend

Im Zuge der Globalisierung verlagerten viele westliche Unternehmen ihre Produktion und Dienstleistungen in die Emerging Markets. Indien wurde zum Zentrum für IT-Outsourcing, während China die Fertigungsindustrie dominierte.

▶ Technologischer Fortschritt

Die rasante Entwicklung von Technologien wie Mobilfunk, Internet und erneuerbaren Energien schuf neue Möglichkeiten für die Emerging Markets. Südkorea und Taiwan wurden zu Technologie-Hubs.

▶ Infrastruktur und Urbanisierung

Länder wie Vietnam und Indonesien investierten massiv in Infrastrukturprojekte und städtische Entwicklung. Neue Flughäfen, Straßen und Häfen entstanden, um den wachsenden Bedarf zu decken.

▶ Finanzsektor und Kapitalmärkte

Emerging Markets entwickelten strukturell ihren Finanzsektoren weiter.

Was spricht aktuell dafür in Unternehmen aus den Emerging Markets zu investieren?

Unternehmensanleihen aus Schwellenländern haben sich im Laufe der Zeit von ihren nationalen Staaten entkoppelt und sind zu einer eigenständigen Anlageklasse geworden. Der Unternehmenssektor in Schwellenländern entwickelt sich rasant weiter und die zugrunde liegenden Fundamentaldaten sowie technischen Kennzahlen sprechen für sich.

Im Vergleich zu Schwellenländer-Staatsanleihen, bieten Unternehmensanleihen höhere Renditeaufschläge und eine geringere Volatilität Darüber hinaus sind wir davon überzeugt, dass Unternehmensanleihen aus Schwellenländern trotz einiger Herausforderungen nicht nur widerstandsfähiger, sondern auch besser positioniert sind, um die aktuellen wirtschaftlichen Gegebenheiten zu bewältigen. Das zeigt auch die aktuelle Rendite in dieser Anlageklasse bei knapp über 5% p.a. auf Eurobasis (Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet).

Gibt es Länder oder Unternehmen, die derzeit besonders interessant sind und auf die Sie blicken?

Die Vielfalt der Schwellenländer spielt eine entscheidende Rolle in der globalen Wirtschaft. Jedes Land besitzt einzigartige Merkmale, die seine wirtschaftliche Entwicklung beeinflussen. Ob es sich um Energieexporteure oder Energieimporteure handelt, ob die Volkswirtschaft auf Produktion oder Dienstleistungen basiert – diese Unterschiede prägen die Aussichten der einzelnen Länder.

Aus Branchensicht interessiert uns aktuell besonders der Energiesektor, insbesondere der erneuerbare Energiesektor. Der ERSTE RESPONSIBLE BOND EM CORPORATE gehört zu unseren nachhaltigen Fonds, womit der gesamte fossile Energiebereich (Kohle, Erdöl und Gas) nicht investierbar ist.

Ein herausragendes Beispiel für nachhaltige Energieprojekte ist Greenko. Das Unternehmen entwickelt und betreibt saubere Energieprojekte in Indien, darunter Solar-, Wind- und Wasserkraftanlagen. Die erzeugte Energie wird an staatliche Versorgungsunternehmen, private Kunden und andere Stromübertragungs- und Handelsunternehmen verkauft. Damit ist Greenko ein Vorreiter im Bereich Energiewende und Dekarbonisierung.

Wir blicken auch optimistisch auf die Lateinamerikanische Autotzuliefererbranche, in der Elektrofahrzeuge das Wachstum von Produkten mit höheren Gewinnmargen vorantreiben könnte. Darüber hinaus sind wir positiv gestimmt für die asiatische Technologiebranche. Wir erwarten hier eine Verbesserung der Fundamentaldaten. Unternehmen wie Tencent, ein führender chinesischer Technologiekonzern, der E-Commerce-Gigant Alibaba oder Baidu, oft als das „Google Chinas“ bezeichnet, sind bekannt für ihre vielfältigen Online-Dienste und Plattformen (Hinweis: Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar).

Apropos China: Wie stehen dort die Wachstumsaussichten nach den Pandemie-Jahren und inmitten der dortigen Immobilienkrise?

Trotz einiger negativer Schlagzeilen verdient China als die zweitgrößte Wirtschaftsmacht der Welt weiterhin unsere Aufmerksamkeit. Die Hoffnungen auf einen kräftigen Aufschwung nach dem Ende der Lockdowns wurden zwar zunächst enttäuscht, doch allmählich setzt die Erholung ein.

Vor allem im Immobiliensektor gibt es aber zentrale Herausforderungen. Die Verkäufe neuer Häuser in wichtigen chinesischen Städten bleiben weiterhin schleppend. Das Schicksal dieses Sektors wird den Wachstumskurs Chinas maßgeblich beeinflussen. Scheitert man daran, diese Krise abzuwenden, könnte das erheblichen Schaden anrichten.

Die politischen Entscheidungsträger haben zwar die Unterstützung erhöht, jedoch mit begrenzter Wirkung: Der Wohnungsmarkt rutscht weiter ab, was sich negativ auf Einkommen, Arbeitsplatzsicherheit und das in Eigenheimen gebundene Vermögen auswirkt. Das grundlegende Problem besteht darin, dass das Wohnungsangebot die Nachfrage übersteigt, und es Jahre dauern wird, diese Lücke zu schließen. Die Regierung wird voraussichtlich versuchen, die Anpassung weiter zu glätten, anstatt einen weiteren Preisboom herbeizuführen.

Im heurigen Super-Wahljahr wird auch in einigen EM-Ländern neu gewählt (zB. Indien, Mexiko). Was könnte da auf Anleger:innen zukommen und wie bereitet man sich als Fondsmanager auf solche politischen Richtungsentscheidungen vor?

Das Jahr 2024 verspricht ein politisch aufgeladenes Jahr zu werden. Neben den Wahlen in den USA stehen auch in einigen der größten Schwellenländer wichtige politische Entscheidungen an. Indien (April/Mai Parlamentswahlen) und Mexiko (2. Juni Parlamentswahlen) sind zwei solcher Länder, die im Fokus stehen. Als Fondsmanager ist es entscheidend, sich auf diese Ereignisse vorzubereiten, um die Auswirkungen auf die Finanzmärkte zu verstehen und entsprechend zu reagieren.

Vor der Wahl in Indien sind sich die politischen Analysen einig, dass ein Sieg des aktuellen Premierministers Modi am wahrscheinlichsten ist. Seine Popularität ist unumstritten.

Was genau eine dritte Amtszeit von Modi für Indien bedeuten würde, insbesondere wenn es sich um eine weitere absolute Mehrheit handeln würde, ist noch nicht ganz klar. Die einen sehen den wirtschaftlichen Erfolg und den Aufstieg Indiens zur drittgrößten Volkswirtschaft der Welt. Die anderen befürchten eine anhaltende Erosion der Demokratie und der Rechte der muslimischen Minderheit, die über 200 Millionen Menschen beträgt.

Wir sehen in Indien nach wie vor einer der besten strukturellen Wachstumschancen in den Schwellenländern, wenn nicht sogar weltweit. Daher haben wir den ERSTE RESPONSIBLE BOND EM CORPORATE in diese Richtung positioniert. Indien verfügt über die weltweit größte jugendliche Bevölkerung, wobei 65 % der Menschen unter 35 Jahre alt sind. Diese junge Bevölkerung weist ein breites Bildungsniveau auf und verfügt über die drittgrößte Gruppe von Wissenschaftlern und Technikern weltweit. Sie ist bereit, die Zukunft des Landes mitzugestalten.

Geldtipp: Investieren in Schwellenländer-Anleihen

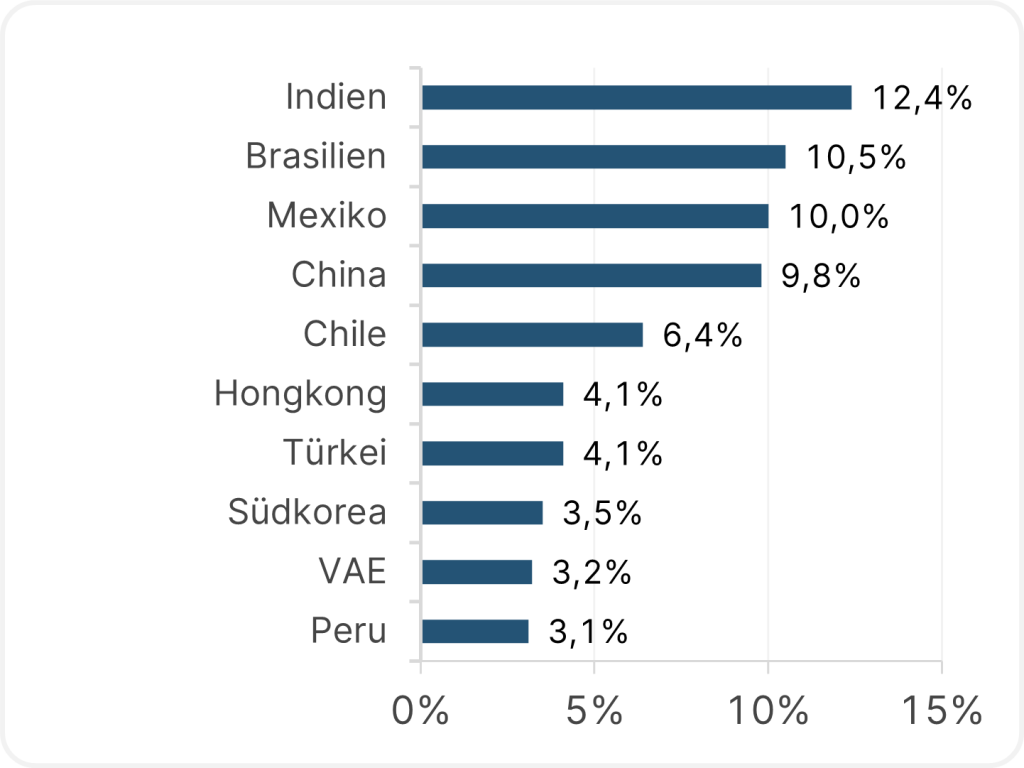

Anleger:innen können mit dem ERSTE RESPONSIBLE BOND EM COPORATE in Unternehmensanleihen aus den Schwellenländern investieren. Ein großes Gewicht haben im Fonds Unternehmen aus wachstumsstarken Emerging Markets wie Indien, Brasilien, Mexiko oder China.

Der Fonds investiert zudem als Teil der Responsible-Fonds der Erste Asset Management nach nachhaltigen ökologischen, sozialen und Governance-Kriterien. Was das genau bedeutet und welche Ausschlusskriterien damit einhergehen, erfahren Sie hier.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

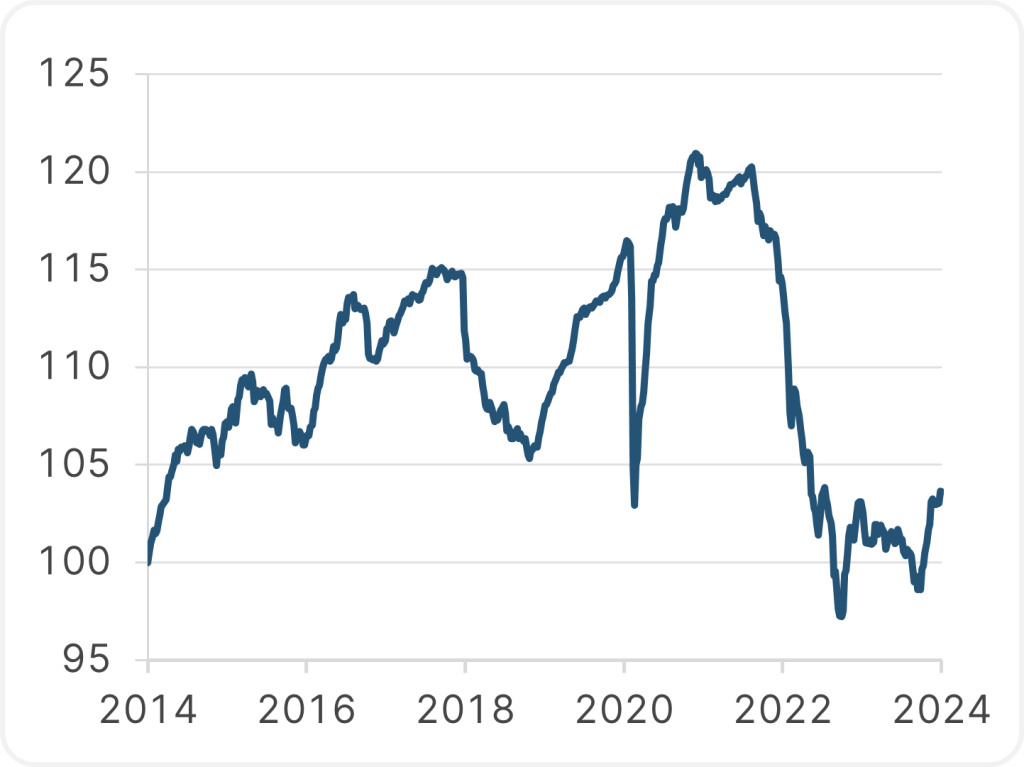

Wie hat sich der Fonds entwickelt?

Performance über die vergangenen 10 Jahre

Was ist drin?

Länderaufteilung im Fonds (Top 10)

Hinweis: Chart ist indexiert (6.2.2014 = 100). Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Nachfolgende Angaben stammen vom Hersteller (Erste Asset Management GmbH), Informationen des jeweiligen Vertriebspartners können unter Umständen davon abweichen.

Chancen und Risiken im Überblick

Vorteile für Anlegerinnen und Anleger

- Chancen auf Mehrertrag durch interessante Unternehmensanleihen der Schwellenländer.

- Es wird in Unternehmen investiert, welche Nachhaltigkeitskriterien erfüllen.

- Fremdwährungen werden überwiegend gegenüber dem Euro abgesichert.

- Risikostreuung durch breite Streuung in Anleihen verschiedenster Emittenten.

Zu beachtende Risiken

- Steigende Zinsen können zu Kursverlusten führen.

- Bonitätsverschlechterungen können zu Kursrückgängen führen.

- Erhöhtes Risiko durch mittlere bis geringe Schuldnerbonität der partizipierenden Unternehmen.

- Fremdwährungsschwankungen können sich auf die Fondspreisentwicklung auswirken.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Hinweise zum ERSTE RESPONSIBLE BOND EM CORPORATE

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE BOND EM CORPORATE sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE BOND EM CORPORATE zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE BOND EM CORPORATE berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.