Der Immobilienmarkt war in den letzten zwei Jahren kein Honiglecken. Doch nun gibt es Licht am Ende des Tunnels: Die erwarteten weiteren Zinsensenkungen der Europäischen Zentralbank dürften die Immobilienwirtschaft stützen. In einem breit gestreuten Anlage-Portfolio sollten Immobilien immer eine Rolle spielen.

Wir sprachen mit dem Geschäftsführer der ERSTE Immobilien KAG, Peter Karl, über das schwierige Geschäftsjahr 2024 und die Aussichten für Anleger:innen in Immobilienfonds.

Wie hat sich die ERSTE Immobilien KAG in der Flaute am Immobilienmarkt geschlagen?

Es waren bisher sicher die schwierigsten Jahre in der Geschichte unserer Gesellschaft. Aber nicht, weil es ein Problem mit unseren Objekten gab oder der Nachfrage im Mietbereich. Die in kurzer Zeit stark gestiegenen Zinsen, machen Anleger:innen neugierig für Anlage-Alternativen. Wir mussten auch gut laufende Objekte verkaufen, obwohl es bezogen auf die ungebrochen starke Nachfrage nach Mietobjekten gar keine Notwendigkeit dazu gab. Folglich ist auch das Volumen unserer beiden Immobilienfonds zurück gegangen. Zu Jahresende hielten wir aber immer noch ein Volumen von rund 2 Milliarden Euro in Immobilien. (Quelle: eigene Angaben, Stand 31.12.2024)

Wie sind Sie diesem Verkaufsdruck begegnet?

Geholfen hat uns die umsichtige Einkaufspolitik der Jahre davor. In einem Immobilienmarkt mit anhaltendem Verkaufsdruck konnten wir die Stabilität der Veranlagungen sicher stellen und den Liquiditätsbedarf der Anleger:innen erfüllen. Der Markt war aufnahmebereit, er hat funktioniert: Wir konnten 18 Wohn- und Geschäftsimmobilien im Volumen von 370 Millionen Euro erfolgreich am Markt platzieren. Natürlich tut mir das im Herzen weh, aber es gilt unsere Verlässlichkeit unter Beweis zu stellen und unseren gesetzlichen Auftrag zu erfüllen.

Immobilien haben immer Saison. Unsere Fonds haben, seit es sie gibt, in jedem Jahr positive Erträge erwirtschaftet.

Peter Karl

Geschäftsführer

Erste Immobilien KAG

Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.

Welche positiven Nachrichten können Sie über das Jahr 2024 vermelden?

Da gab es einige, zwei davon möchte ich besonders hervorheben: Wir haben die nach modernsten Technologien auf Basis hochwertiger klimaaktiv-Kriterien errichtete Wohnimmobilie „ina“ in Wien-Simmering mit einem Volumen von rund 69 Millionen Euro übernommen. In Mattighofen (OÖ) wurde ebenfalls ein modernes Wohngebäude mit 30 Wohnungen im Volumen von rund 14 Millionen Euro übernommen. Dieses Gebäude entspricht den Basiskriterien gemäß klimaaktiv-Gebäudestandard und damit dem österreichischen Qualitätszeichen für nachhaltige Wohn- und Dienstleistungsgebäude.

Wie haben die Fonds in dem schwierigen Umfeld abgeschnitten?

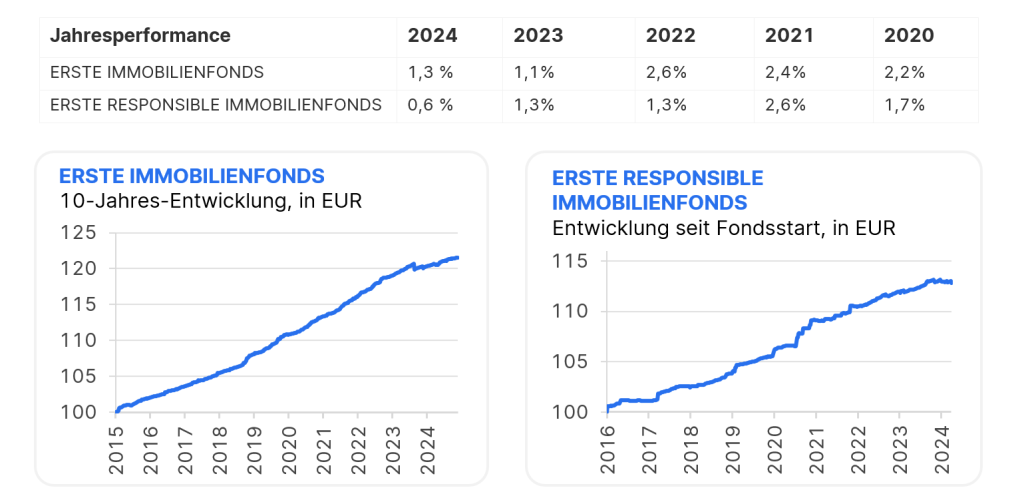

Ganz gut! Unserer Fonds haben seit ihrem Start immer eine positive Performance geliefert, in jedem Jahr. Kumuliert über die letzten 5 Jahre haben sie einen Wertzuwachs von 9,6% (ERSTE IMMOBILIENFONDS) bzw. 7,5% (ERSTE RESPONSIBLE IMMOBILIENFONDS, Quelle: OeKB) erzielt. Und auch für die Zukunft sind wir positiv gestimmt: Das Portfolio unserer Fonds ist solide aufgestellt. Die Vermietungsquote ist mit rund 96% im Bereich der Assetklasse Wohnen gut. Wenn Sie so wollen: wir sind nahezu voll vermietet. Dank dieser guten Vermietungsleistung und der regelmäßigen Inflationsanpassung sind die Erträge aus den Mieteinnahmen stabil. Die Erträge konnten die teilweise stattgefundenen Abwertungen nicht gänzlich kompensieren, sind aber in der ausgewiesenen Performance berücksichtigt.

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Quelle: VÖIG / OeKB, Daten per 30.12.2024; Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt.

Wie sind die Perspektiven für 2025?

Der Immobilien-Investmentmarkt beginnt sich langsam zu erholen. Unserer Meinung nach werden die Bewertungen anfangs in Summe seitwärts tendieren. Im Laufe des Jahres 2025 sollten sie aber wieder langsam zu steigen beginnen. Die Nachfrage der Mieter:innen nach Wohnraum hält weiter an. Die positive demographische Entwicklung in den Städten und Ballungszentren führt zu einem höheren Wohnbedarf. Aufgrund von hohen Kosten wird derzeit weniger gebaut und damit weniger Wohnraum fertiggestellt. Daher rechnen wir weiterhin mit einer guten Nachfrage nach Mietwohnungen. Auch werden die Mieten regelmäßig an die Inflation angepasst. Aufgrund dieser drei Faktoren rechnen wir aus heutiger Sicht mit weiter soliden Mieteinnahmen und einer stabilen Entwicklung der Fonds.

Die nachhaltige Ausrichtung der Objekte in den Fonds ist Ihnen wichtig. Welche Fortschritte konnten Sie hier erzielen?

Das war besonders für uns: im letzten Jahr konnte neben dem Spezialfonds auch der ERSTE IMMOBILIENFONDS gemäß Artikel 8 der EU- Offenlegungsverordnung (SFDR) als Fonds hochgestuft werden, der ökologische und soziale Merkmale verfolgt. Damit verwaltet die ERSTE Immobilien KAG drei Immobilienfonds, deren Portfolien einen Beitrag zur Reduktion der Kohlenstoffdioxid (CO2)-Intensität leisten – durch die Erhöhung der Energieeffizienz der Immobilien sowohl im Ankauf als auch im Bestand.

Können Sie bitte kurz beschreiben, was Nachhaltigkeit in Bezug zu den Immobilienfonds bedeutet?

Der ERSTE RESPONSIBLE IMMOBILIENFONDS ist seit seinem Fondsstart 2006 Träger des österreichischen Umweltzeichen und die Immobilien erfüllen die klimaaktiv– Kriterien. Die beiden anderen Fonds verfolgen das Merkmal „Stadt der kurzen Wege“: Ziel ist es, die im Alltag erforderliche Nutzung von Privatkraftfahrzeugen auf ein Minimum zu reduzieren und somit den durch die Mieter:innen im Alltag generierten CO2-Ausstoß durch erforderliche Wege des täglichen Bedarfs so weit als möglich hintanzuhalten. Die unmittelbare Nähe der im Portfolio befindlichen Immobilien zur sozialen Infrastruktur wie etwa Kinderbetreuung, Bildungseinrichtungen, medizinischen Versorgung trägt ebenso zur CO2-Reduktion bei. Die Einhaltung der ökologischen und sozialen Merkmale wird im Rahmen des angewandten Investmentprozesses sichergestellt und durch das interne Risikomanagement regelmäßig überprüft.

Worauf ist generell bei einer Anlage in offene Immofonds zu achten? Warum sollte man jetzt wieder kaufen?

Eine Veranlagung in Sachwerte, wie Immobilienfonds sie bieten, sollte unseres Erachtens ein Baustein in jedem gut diversifizierten Portfolio sein. Immobilien haben andere Rendite- und Risikoprofile als börsengehandelte Fonds, die in Immobilien investieren, und sind als ein längerfristiges Investment zu sehen. Die empfohlene Behaltefrist beträgt daher 5 Jahre.

VORTEILE FÜR ANLEGER:INNEN

- Veranlagung in reale Werte (Grund und Boden).

- Die Wertentwicklung ist unabhängig von der Entwicklung an den Aktienbörsen.

- Der Immobilienfonds bildet eine stabile Depotergänzung und bietet eine Chance für den langfristigen Vermögensaufbau.

- Investition in ein breit gestreutes Immobilienportfolio.

- Das Investment bietet einen Inflationsschutz. Denn die Mieten werden in der Regel an die Inflation angepasst.

- Regelmäßiges Anlegen ist bereits mit kleinen Beträgen möglich – mit dem s Fonds Plan.

- Der Immobilienfonds ist zur Wertpapier-deckung österreichischer Pensions-rückstellungen geeignet (Deckung 103,50 bzw. 102,00 Euro je Anteil).

- Der Immobilienfonds ist für die Veranlagung des investitionsbedingten Gewinnfreibetrages geeignet.

Zu beachtende Risiken

- Immobilien können an Wert verlieren und die Fondsentwicklung negativ beeinflussen.

- Mieter:innen können ausfallen, Liegenschaften oder Teile davon leer stehen.

- Diese Entwicklung kann zu geringeren Erträgen und auch zu Ausschüttungsaussetzungen führen.

- Die Veranlagung in Immobilienfonds kann zu einem Kapitalverlust führen.

- Die Ausgabe und Rücknahme von Anteilen kann aufgrund außergewöhnlicher Umstände ausgesetzt werden.

- Die Rückgabe von Anteilen ist nach wie vor zum täglichen Rechenwert möglich. Die Immo KAG kann die Fonds-bestimmungen dahingehend ändern, dass eine Mindestbehaltedauer von einem Jahr sowie eine Rückgabefrist von einem weiteren Jahr (zusätzlich) für die Rückgabe von Anteilscheinen gelten.

- Dies könnte das Preisänderungsrisiko erhöhen. Denn der Anteilswert kann in dem Zeitraum bis zur tatsächlichen Rücknahme der Anteilscheine unter den Einstandspreis bzw. unter den Anteilswert zum Zeitpunkt der unwiderruflichen Rückgabeerklärung fallen.

- Eine Änderung der Fondsbestimmungen zur Einführung der Mindestbehaltedauer und Rückgabefrist würde erst ein Jahr nach Veröffentlichung in Kraft treten.

- Spätestens mit 01.01.2027 werden aufgrund gesetzlicher Vorgaben die Mindestbehaltedauer und die Rückgabefrist für alle Anteilscheininhaber:innen in Kraft treten.

- Die empfohlene Behaltedauer beträgt mind. 5 Jahre.

- Eine Veranlagung in Immobilien bzw. Immobilienfonds ist als längerfristiges Investment zu sehen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.