Im Mai 2008, also vor 15 Jahren, ging der ERSTE IMMOBILIENFONDS an den Start. Was mit einer Immobilie begann, entwickelte sich über die Jahre zu einem erfolgreichen Anlageprodukt. Mittlerweile umfasst das Portfolio 85 Objekte in 10 Städten mit einem Immobilienvermögen von rund 2 Mrd. Euro. Wir sprachen mit Peter Karl, Geschäftsführer der ERSTE Immobilien KAG über die Entwicklung des Fonds und die Herausforderungen an den Immobilienmärkten angesichts steigender Zinsen und hoher Inflation.

So wie letztes Jahr und heuer war 2008 kein einfaches Jahr an den Kapitalmärkten. Wenn Sie sich zurückerinnern, was waren damals die größten Herausforderungen?

Der Start des Fonds fiel in eine historische und herausfordernde Marktphase. Die globale Finanzkrise nahm vom US-Immobiliensektor ausgehend gerade ihren Lauf. Ähnlich wie heute standen die kurzfristigen Zinsen auf einem relativ attraktiven Niveau. Von der Krise blieben auch die börsennotierten österreichischen Immobiliengesellschaften nicht verschont: So gab es am Anfang viel Erklärungsaufwand im Hinblick auf den Unterschied zwischen einem offenen Immobilienfonds nach dem Immobilieninvestmentfondsgesetz und Immobilienaktien.

Was waren die Gründe für den Aufschwung, der wenig später einsetzte?

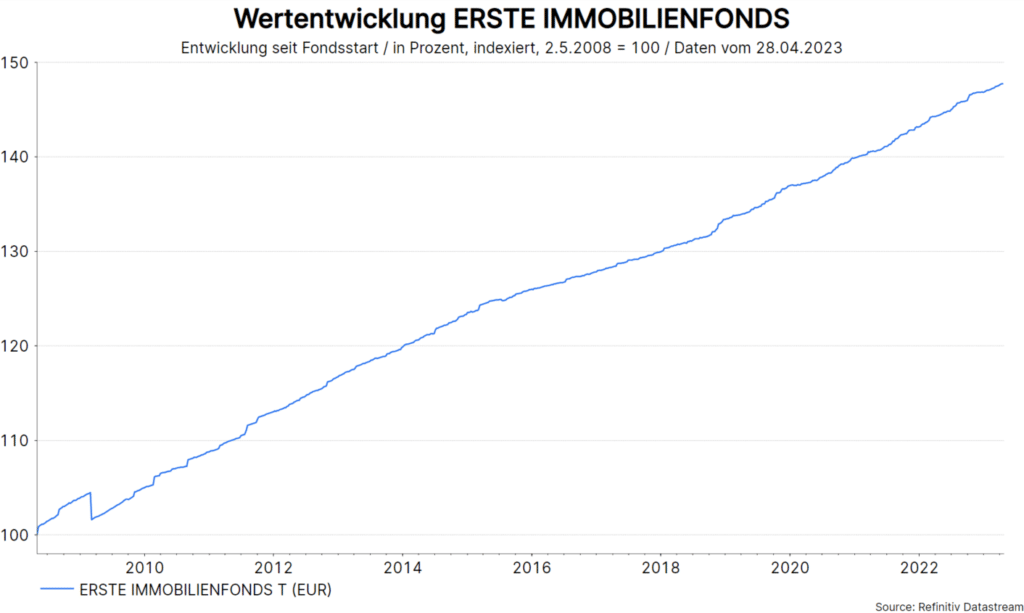

Mit den ersten Immobilienankäufen im Wohnbereich begann schon bald darauf die Erfolgsgeschichte des Fonds. Die nach 2010 bis zum Vorjahr deutlich gesunkenen Zinsen, ein über viele Jahre anhaltender Immobilienboom mit stark gestiegenen Immobilienpreisen und eine hohe Nachfrage nach Wohnungen waren die Treiber für die Volumina und die positive Wertentwicklung des Fonds. Der ERSTE IMMOBILIENFONDS hat sich über die vergangenen 15 Jahre als langfristiges und stabiles Investment in solide Sachwerte bewährt.

„Wir fokussieren uns auf moderne Mietwohnungen in städtischen Ballungszentren mit guten Verkehrsverbindungen ergänzt durch Büro- und Gewerbeflächen.“

Peter Karl, Geschäftsführer ERSTE Immobilien KAG

Sie haben von Beginn den Schwerpunkt auf leistbares Wohnen gesetzt. Ist das nach wie vor so? Sehen Sie durch die Zinswende und die veränderten Lebensbedingungen – Stichwort Homeoffice – eine Veränderung in der Nachfrage?

Der Schwerpunkt des Fonds hat sich in den vergangenen 15 Jahren nicht geändert: Wir fokussieren uns auf moderne Mietwohnungen in städtischen Ballungszentren mit guten Verkehrsverbindungen ergänzt durch Büro- und Gewerbeflächen. Im Mietwohnungsbereich ist die Nachfrage aufgrund der positiven demografischen Entwicklung aber auch wegen der verschärften Richtlinien für Kreditvergaben an Private unverändert hoch. Auch der Bedarf an modernen und flexiblen Büroflächen hält an. Das Homeoffice, das sich in den letzten Jahren etabliert hat, hat zu keinem Flächenrückgang bei modernen und zeitgemäßen Büros geführt. Vielmehr schaffen Unternehmer:innen derzeit ein innovatives und modernes Arbeitsumfeld für ihre Mitarbeiter:innen.

Fakten zu 15 Jahre ERSTE IMMOBILIENFONDS

- 2 Mrd. Euro Immobilienvermögen

- 85 Immobilien in 10 Städten

- über 7.000 Mietwohnungen

- 650.000 m² Nutzfläche

- 47,5% Performance seit Start (durchschnittlich 2,6 % p.a.)*)

Wie sieht es bei den Gewerbeflächen aus?

Im ERSTE IMMOBILIENFONDS liegen die Gewerbeflächen vorrangig in den Erdgeschoßzonen der Immobilien. Diese Flächen sind zum Großteil an bonitätsstarke Mieter:innen wie Supermarktketten vermietet.

Wie reagiert das Fondsmanagement auf die derzeit erschwerten Rahmenbedingungen? Welche Auswirkungen haben die gestiegenen Zinsen auf die Bewertung der Objekte?

Der ERSTE IMMOBILIENFONDS ist mit Eigenkapital finanziert und weist keine Fremdfinanzierung auf. Dem Fonds kommt zugute, dass wir in den vergangenen Jahren bei den übertriebenen Ankaufspreisen unter dem Motto ‚Investieren mit Augenmaß‘ nicht dabei waren. Mit der stark gestiegenen Inflation und der Zinswende der Notenbanken hat sich das Umfeld in rasanter Geschwindigkeit verändert. Im Fonds führen die positiven Zinsen zu einem steigenden Ertrag bei der Liquidität. Gleichzeitig führt die Anpassung der Mieten an die Inflation zu höheren Mieteinnahmen. Beides kommt den Anleger:innen des ERSTE IMMOBILIENFONDS zugut.

Das Portfolio ist mit 85 fertig errichteten und vermieteten Immobilien, rund 7.000 Mietwohnungen und einem Immobilienvermögen von rd. 2 Mrd. Euro für die Zukunft gut aufgestellt. Bei der Bewertung der Immobilien sehen wir zurzeit kaum Auswirkungen. Die Gutachten, die 2023 erstellt wurden, bestätigen die Werthaltigkeit des Portfolios. Sie haben auch dieses Jahr zu einem positiven Bewertungsbeitrag für das Portfolio geführt.

Warnhinweise

*) Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag in Höhe von bis zu 3,50 % und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind nicht berücksichtigt. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

VORTEILE FÜR ANLEGER:INNEN

- Veranlagung in reale Werte (Grund und Boden).

- Die Wertentwicklung ist unabhängig von der Entwicklung an den Aktienbörsen.

- Der Immobilienfonds bildet eine stabile Depotergänzung und bietet eine Chance für den langfristigen Vermögensaufbau.

- Investition in ein breit gestreutes Immobilienportfolio.

- Das Investment bietet einen Inflationsschutz. Denn die Mieten werden in der Regel an die Inflation angepasst.

- Regelmäßiges Anlegen ist bereits mit kleinen Beträgen möglich – mit dem s Fonds Plan.

- Der Immobilienfonds ist zur Wertpapier-deckung österreichischer Pensions-rückstellungen geeignet (Deckung 103,50 bzw. 102,00 Euro je Anteil).

- Der Immobilienfonds ist für die Veranlagung des investitionsbedingten Gewinnfreibetrages geeignet

ZU BEACHTENDE RISIKEN

- Immobilien können an Wert verlieren und die Fondsentwicklung negativ beeinflussen.

- Mieter:innen können ausfallen, Liegenschaften oder Teile davon leer stehen.

- Diese Entwicklung kann zu geringeren Erträgen und auch zu Ausschüttungsaussetzungen führen.

- Die Veranlagung in Immobilienfonds kann zu einem Kapitalverlust führen.

- Die Ausgabe und Rücknahme von Anteilen kann aufgrund außergewöhnlicher Umstände ausgesetzt werden.

- Die Rückgabe von Anteilen ist nach wie vor zum täglichen Rechenwert möglich. Die Immo KAG kann die Fonds-bestimmungen dahingehend ändern, dass eine Mindestbehaltedauer von einem Jahr sowie eine Rückgabefrist von einem weiteren Jahr (zusätzlich) für die Rückgabe von Anteilscheinen gelten.

- Dies könnte das Preisänderungsrisiko erhöhen. Denn der Anteilswert kann in dem Zeitraum bis zur tatsächlichen Rücknahme der Anteilscheine unter den Einstandspreis bzw. unter den Anteilswert zum Zeitpunkt der unwiderruflichen Rückgabeerklärung fallen.

- Eine Änderung der Fondsbestimmungen zur Einführung der Mindestbehaltedauer und Rückgabefrist würde erst ein Jahr nach Veröffentlichung in Kraft treten.

- Spätestens mit 01.01.2027 werden aufgrund gesetzlicher Vorgaben die Mindestbehaltedauer und die Rückgabefrist für alle Anteilsscheininhaber:innen in Kraft treten.

- Die empfohlene Behaltedauer beträgt mind. 5 Jahre.

- Eine Veranlagung in Immobilien bzw. Immobilienfonds ist als längerfristiges Investment zu sehen.

Hinweis: Je nach Entwicklung des Investmentfonds wird sich die Wertenwicklung eines s Fonds Plans von der einer Einmalveranlagung unterscheiden (höher oder geringer). Ein Kapitalverlust ist in beiden Fällen möglich.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.