Unter den Vorzeichen der wirtschaftlichen Erholung nach den Lockdowns, den Inflationserwartungen vieler Marktteilnehmer und der Suche nach Rendite sind Anleihen in diesem Jahr etwas „aus dem Fokus“ geraten. Rentenfonds scheinen aufgrund des Zinsniveaus nicht mehr so spannend zu sein. Aktienfonds werden aufgebaut bzw. generell die Risiko-Komponente in den Portfolios angehoben. Macht es noch Sinn Anleihenfonds im Portfolio zu halten?

Dazu Wolfgang Zemanek, Leiter Anleihenfonds / Fixed Income Funds, Erste Asset Management, im Blog-Interview.

Wie zufrieden sind Sie mit der Entwicklung der Anleihenfonds in diesem Jahr?

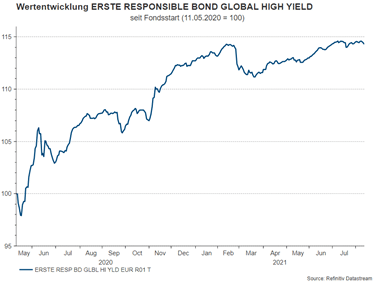

Anleihenfonds sind leider momentan nicht die „erste Wahl“. Die starken Gewinne der börsennotierten Unternehmen und die ordentlichen Dividenden-Ausschüttungen laufen den Zinserträgen aktuell den Rang ab. Wenn man sich an der Wertentwicklung orientiert, muss genau hinsehen. Die Entwicklung ist zweigeteilt: Speziell in der entwickelten Welt, wo der Staat als Kreditnehmer fungiert, waren die Erträge seit Jahresbeginn bescheidener bzw. im negativen Terrain. Das gilt aber nicht für alle Schuldverschreibungen von Staaten. Lokale chinesische Staatsanleihen verzeichneten seit Jahresbeginn ebenso wie hochverzinsliche Unternehmensanleihen eine sehr positive Wertentwicklung, sowohl in Europa als auch auf globaler Ebene. Hinter den guten Werten steckt u.a. die Suche nach Rendite der Investoren. Die ist ungebrochen hoch, weil es kaum Alternativen gibt, wenn man die Aktien miteinbezieht.

Was waren die Gründe für die gute Entwicklung der Unternehmensanleihen?

Manche Segmente der Unternehmensanleihen werden durch die Politik der Notenbanken, die milliardenschweren Anleihen-Ankaufprogramme, massiv unterstützt. Und wie wir nun sehen rechtfertigen die sprudelnden Unternehmensgewinne, die wieder positiveren Wachstumsaussichten der Wirtschaft und die tiefen Ausfallsraten, speziell im High Yield-Segment, ein Engagement in entsprechenden Fonds. Darin wird sich vorerst nicht viel ändern, auch wenn die Ankaufprogramme – möglicherweise ausgehend von den USA – gedrosselt werden. Die Risikoaufschläge sollten weiterhin relativ tief bleiben.

Apropos, rechnen Sie damit, dass es in naher Zukunft zu Änderungen in der Notenbank-Politik kommen wird? Die alljährliche Tagung der richtungsweisenden US-Notenbank in Jackson Hole Ende August könnte das Ende der Programme einläuten und damit auch Wegweiser für Zinserhöhungen sein? Wie sehen Sie das?

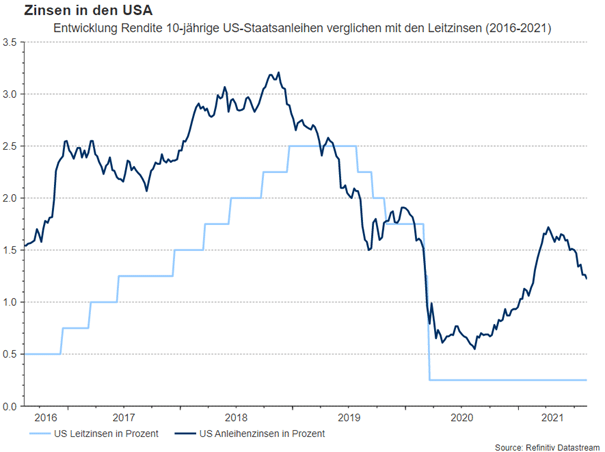

Die Fed begann bereits im Frühjahr die mögliche Änderung ihres Ankaufprogrammes an die Marktteilnehmer zu „telegraphieren“. Die zuletzt positiven Arbeitsmarktdaten haben die Spekulationen darüber nochmals beschleunigt. Die kommenden 2 Monate werden diesbezüglich besonders spannend. Es ist davon auszugehen, dass die Fed in den nächsten 1-3 Monaten ein sogenanntes Tapering für Ende 2021 oder Anfang 2022 ankündigen wird. Aber an der Leitzinspolitik der US-Notenbank wird sich vorerst noch nichts ändern. Auch bei der EZB ist man noch weit von möglichen Leitzinsanhebungen entfernt. Das heißt für Sparer und Kreditnehmer werden die Zinsen weiterhin tief bleiben.

Welche Erwartungen haben Sie im Hinblick auf die Entwicklung der Anleihen-Renditen? Bei den 10-jährigen US-Staatsanleihen schwanken wir aktuell zwischen 1,1% und 1,8%. Das US-Finanzministerium hat einen Finanzierungsbedarf in Billionen-Höhe. Könnte nicht die Flut an bevorstehenden Emissionen dazu führen, dass die Renditen am langen Ende deutlicher steigen als angenommen?

Das Infrastrukturpaket bzw. zusätzliche Ausgabenpläne der Biden-Administration werden das Defizit im Staatshaushalt in die Höhe drücken. Der erhöhte Finanzierungsbedarf des US-Staates wurde zuletzt vom Markt jedoch relativ gut verdaut. Allein aus dem Thema heraus würde sich ein Druck in Richtung höherer Renditen ergeben. Jetzt kommt das „Aber“: Andere Themen wie zum Beispiel die nach wie vor hohe Unsicherheit im Hinblick auf die Pandemie – Stichwort Delta Variante – sowie die Erwartung, dass manche Gründe für den Inflationsanstieg nur vorübergehender Natur sind, wirken dagegen.

„Die Renditen werden nicht überschießen“

Wolfgang Zemanek,

Leiter Anleihenfonds, Erste Asset Management

Sind die Risikoaufschläge (Spreads) bei den Unternehmensanleihen bzw. den vorhin erwähnten Staatsanleihen noch attraktiv genug? Bekommen AnlegerInnen das Risiko, das sie in Kauf nehmen, „fair“ abgegolten?

Um diese Frage seriös zu beantworten, muss man genau beobachten, welche Unternehmen nach der Pandemie wieder auf die Beine kommen und welche es nicht schaffen. Viele Bereiche der Wirtschaft hat es sehr schwer getroffen. Trotzdem gab es viele Befürchtungen, die sich glücklicherweise nicht alle bestätigt haben. Die Ausfallsraten sind tief und die Erwartungen der Marktteilnehmer für das kommende Jahr sind, dass sie tief bleiben.

Weitere Faktoren, die gegen ein Überschießen der Renditen sprechen: Die Volatilität ist derzeit niedrig und die realen Renditen bewegen sich in Teilen der entwickelten Welt im negativen Terrain: Aktuell rentieren deutsche Staatsanleihen über weite Teile der Zinsstrukturkurve im negativen Bereich. Das heißt Schuldner bekommen nach wie vor Geld, die Liquidität ist weiterhin hoch. Weil für Investoren im kreditsicheren Bereich damit wenig zu holen ist, wird die Nachfrage nach höher rentierenden Assetklassen stark bleiben. Die Finanzierung der Staatsschulden wird durch die negativen Realrenditen in den USA begünstigt.

Sind die Inflationserwartungen nicht zu niedrig angesetzt, angesichts der brummenden Weltwirtschaft, der extrem guten Unternehmensergebnisse und der Zukunftsperspektiven. Die hohen Rohstoffpreise und möglicherweise aufkeimender Lohndruck aufgrund der guten Arbeitsmarktdaten könnten die Preisspirale antreiben?

Wie sich die Preisspirale drehen wird, ist derzeit ungemein schwer einzuschätzen. Wir wissen nicht, wie stark die Verzerrungen sind. Die globale Pandemie ist ein Faktor, den es zu unseren Lebzeiten noch nicht gegeben hat. Da fehlen uns die Erfahrungswerte komplett! Es handelte sich um eine künstlich herbeigeführte Rezession: Die Staaten haben die Wirtschaft geschlossen.

Nach der Öffnung ist das Hochfahren der Wirtschaft mit Schwierigkeiten verbunden, wie die Lieferengpässe zeigen. Ein nochmaliger Lockdown ist zwar unwahrscheinlicher, aber nicht ausgeschlossen, die Pandemie noch nicht beendet. Wir sehen, dass in den USA die Mindestlöhne angehoben werden. Trotzdem gehen wir davon aus, dass ein Teil der Inflation transitorisch bleiben wird, das heißt sich nur vorüber gehend zeigen wird.

China macht derzeit wegen rigoroser Vorgangsweisen bei manchen Aktien Schlagzeilen. Weshalb spielen chinesische Staatsanleihen trotzdem eine Rolle?

Klar, in China gibt es viele Fragezeichen, die politischer Natur sind. Die Spannungen zwischen den USA und China sind deutlich erhöht und werden auch mittelfristig so bleiben. Doch wir können auch nicht wegdiskutieren, dass China am Weg zur größten Wirtschaftsmacht der Welt ist. Das kann man nicht einfach ignorieren. Zumal es entsprechende Opportunitäten gibt, die wir gerne nützen möchten. Ausländische Investoren sind am chinesischen Anleihenmarkt noch immer unterinvestiert. China kommt Schritt für Schritt in die Benchmarks (Indizes) hinein. Entsprechender Zufluss an Mitteln ist gegeben.

Im Moment schwächt sich die Dynamik der chinesischen Wirtschaft ein wenig ab. Die Notenbank hat bereits durchblicken lassen, dass sie weiterhin eine lockere Geldpolitik fahren wird (müssen). Das beflügelt die chinesischen Staatsanleihenmärkte (in lokaler Währung). Die Rendite der 10-jährigen Staatsanleihe ist von etwa 3,1% auf 2,8% gesunken. Das Potenzial stabil zu bleiben bzw. weiter zu sinken ist vorhanden. Den Investoren würden sinkende Renditen weitere Kursgewinne bescheren. Die Währungsrelation des Yuan zum Euro und US-Dollar signalisiert keine großen Änderungen.

FAZIT:

Auch wenn der Aufwärtstrend an den Börsen ungebrochen ist, ist Diversifikation im Portfolio immer empfehlenswert. Anleihen im Portfolio zu halten macht Sinn, allein deswegen, weil sie sich durch ihre Stabilität auszeichnen. Wer mit Anleihen Rendite erzielen möchte, kommt an hoch verzinslichen Unternehmensanleihen (High Yield-Sektor) nicht vorbei. Auch chinesische Staatsanleihen sind einen näheren Blick wert.

Fonds zu Anleihen, die in dem Interview angesprochen wurden

ERSTE RESPONSIBLE BOND GLOBAL HIGH YIELD

Ein Anleihenfonds, dessen Anlageuniversum sich an ethisch-nachhaltigen Kriterien orientiert. Der Fonds investiert schwerpunktmäßig in hochverzinsliche Unternehmensanleihen, die in Euro, Britisches Pfund oder US-Dollar denominiert sind. Währungsrisiken werden strategisch meist abgesichert. Das Rating liegt vorrangig im High-Yield-Bereich (BB und niedriger). Im Rahmen eines ganzheitlichen ESG-Ansatzes werden im Veranlagungsprozess ökologische und soziale Faktoren sowie Unternehmensführungsfaktoren integriert.

Der ERSTE BOND CHINA verfolgt das Ziel in am chinesischen Festland gehandelte, von der Volksrepublik China begebene oder garantierte Anleihen in Lokalwährung zu investieren. Daneben kann der Fonds auch Wertpapiere anderer Emittenten erwerben. Wechselkursrisiken gegen Euro werden zumeist nicht abgesichert.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen das Basisinformationsblatt erhältlich ist, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Wichtig: Die im Basisinformationsblatt angeführten Performance-Szenarien beruhen auf einer Berechnungsmethodik, die in einer EU-Verordnung vorgegeben ist. Die künftige Marktentwicklung lässt sich nicht genau vorhersagen. Die dargestellten Performance-Szenarien zeigen nur mögliche Erträge auf, basieren dabei aber auf den Erträgen in der jüngeren Vergangenheit. Die tatsächlichen Erträge könnten niedriger ausfallen als angegeben.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz.

Bitte beachten Sie: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu. Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung und berücksichtigt weder die Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen, noch unterliegt sie dem Verbot des Handels im Anschluss an die Verbreitung von Finanzanalysen.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit den vermittelnden Sparkassen und der Erste Bank verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.

Druckfehler und Irrtümer vorbehalten.