In meinem letzten Blogbeitrag haben wir die Hintergründe der Sahm-Rule geklärt und uns damit befasst, wie sicher eine kommende Rezession in den USA ist, nachdem die Sahm-Rule mit dem US-Arbeitsmarktbericht im August ausgelöst wurde. Für die Erfinderin der Sahm-Rule ist das diesmal nicht so sicher und außerdem zeigt eine genauere Analyse der Daten, dass die Sahm-Rule technisch gar nicht ausgelöst wurde.

Abgesehen von dieser technischen Nuance bezieht sich die Sahm-Regel in erster Linie auf den US-Arbeitsmarkt. Leider gibt es keinen entsprechenden Indikator für Europa oder die Eurozone. In diesem Artikel schlage ich jedoch einen Ansatz zur Analyse des vielfältigen europäischen Arbeitsmarktes vor, indem die Eurozone in zwei unterschiedliche Regionen unterteilt wird: den Kern und die Peripherie.

Zwei Regionen mit vielen Unterschieden

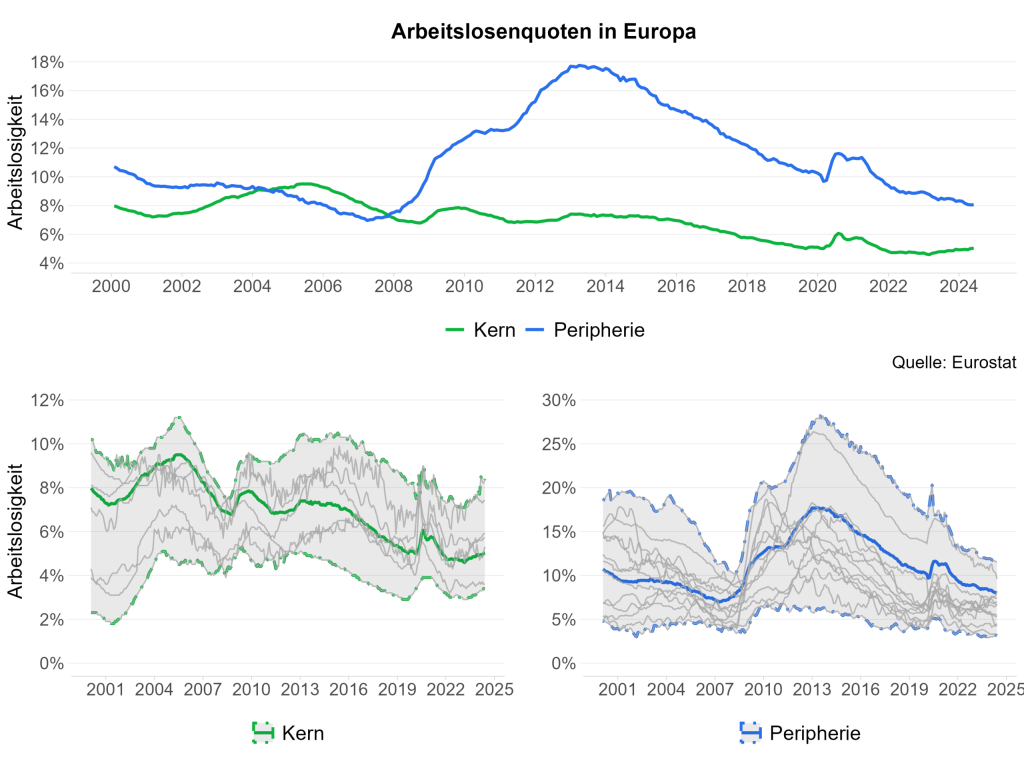

Dabei zeigt die folgende Abbildung, was ich mit heterogen meine. Die Kernländer repräsentieren die stärkeren Produktionsmitglieder der Eurozone, wie Deutschland, die Niederlande, Österreich und Finnland (unter anderem). Diese 4 Länder repräsentieren zum Beispiel auch die geldpolitischen Falken – treten also eher für eine restriktive Geldpolitik ein.

Auf der anderen Seite stehen die Mitglieder der Peripherie, wie Italien, Spanien, Griechenland und andere osteuropäische Länder. Diese Länder sind eher dienstleistungs- (Tourismus) oder agrarlastig. Darüber hinaus zählen sie in Bezug auf die Geldpolitik eher zum „dovish camp“ (für eine lockere Geldpolitik)

Oben im Diagramm sehen wir den BIP-gewichteten Durchschnitt der Arbeitslosigkeit für beide Regionen. Nach der Großen Finanzkrise erlebten die Länder der Peripherie einen schweren Wirtschaftsabschwung, während der Arbeitsmarkt in den Kernländern relativ stabil blieb (mit einer vorübergehenden Schwäche in den Jahren 2009 und 2013). Dieser globale Schock, gefolgt von der Eurokrise, hatte nachhaltige Auswirkungen auf den Arbeitsmarkt in den peripheren Regionen.

Darüber hinaus gibt es selbst innerhalb der beiden Regionen erhebliche Unterschiede zwischen den Ländern, insbesondere in der Peripherie. Im Jahr 2013 verzeichneten Griechenland (mit einer Arbeitslosenquote von 28,2 %) und Spanien (26,4 %) die höchsten Arbeitslosenquoten, was mit dem Höhepunkt der Eurokrise zusammenfiel. Im Gegensatz dazu wiesen von höherer Arbeitslosigkeit betroffenen Kernländer niedrigere Quoten auf: Frankreich mit 10,5 % und Finnland mit 8,9 %. Interessanterweise verzeichnete die Kernzone ihre höchste Arbeitslosenquote im Frühjahr 2005, als die Quote in Deutschland 11,2 % erreichte, was dem Land den Beinamen „der kranke Mann Europas“ einbrachte.

Zusammenfassend lässt sich sagen, dass die Eurozone unterschiedliche wirtschaftliche Merkmale aufweist. In den Kernländern liegt der Schwerpunkt auf dem verarbeitenden Gewerbe, während die Peripherie landwirtschaftlich oder touristisch geprägte Regionen (vor allem im Süden) und wirtschaftlich weniger entwickelte Gebiete (z. B. im Osten) umfasst. Größere Länder in der Peripherie sind aufgrund von Leistungsbilanzdefiziten gegenüber den Kernländern, insbesondere Deutschland, höher verschuldet. Das macht es für die EZB schwer, eine einheitliche, effiziente Zinspolitik zu implementieren. Interessanterweise haben sich Faktoren wie Inflation (vor allem aus dem Energiebereich), Arbeitsmarktdemografie, Anpassungen der Lieferketten und Reisenachfrage nach der Covid-Krise für die Peripherie günstiger entwickelt.

Ob dies weiterhin der Fall sein wird und die europäische Integration beziehungsweise Konvergenz voranschreitet, bleibt abzuwarten. Beim diesjährigen Forum Alpbach hat Andreas Teichl auf die Wichtigkeit von europäischer Entschlossenheit und Einheit hingewiesen, da wir wirtschaftlich und politisch immer weiter zurückfallen, und niemand auf Europa warte.

Eurozone aktuell klar unter Schwellenwert

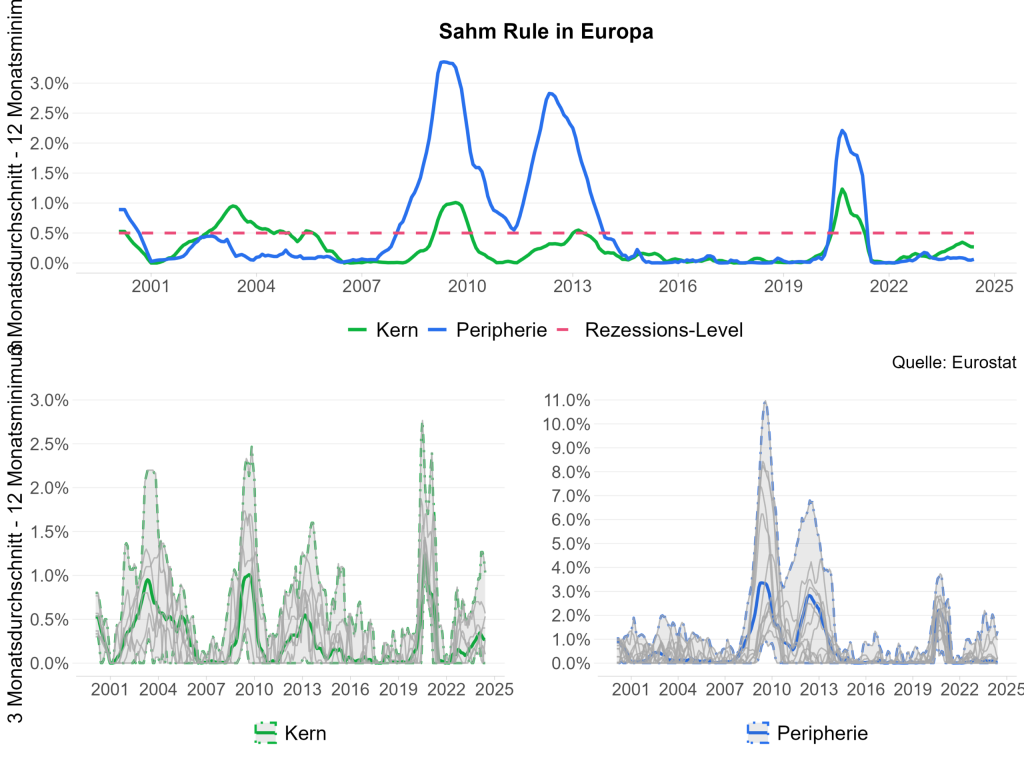

Angesichts all dieser Probleme stellt sich jedoch die Frage, ob die schwächelnde Wirtschaft in Europa auch zu einer signifikanten Abschwächung des Arbeitsmarktes führt, und somit die Eurozone vor wirtschaftlichen Turbulenzen stehen wird. Anhand der verfügbaren Arbeitslosendaten (die erste vollständige Stichprobe ist für Januar 2000) können wir die Sahm-Regel für die Eurozone berechnen. Wie bereits in meinem letzten Beitrag erläutert, wird dazu der gleitende 3-Monats-Durchschnitt berechnet und das 12-Monats-Minimum abgezogen. Wenn dieser Wert 0,5 % übersteigt, deutet dies auf eine Rezession hin, zumindest nach den Kriterien der USA.

Die Ergebnisse sind in der nachstehenden Grafik dargestellt. Bei Verwendung desselben Schwellenwerts wie in den USA (0,5 %) sind beide Gebiete der Eurozone derzeit nicht in der Nähe des Niveaus, das eine Rezession anzeigt.

Es gibt jedoch einige interessante Muster, die die man aus den historischen Daten ziehen kann. Traditionell gingen wirtschaftliche Schocks innerhalb der Eurozone bei Ereignissen wie der großen Finanzkrise, der Eurokrise und der Covid-Pandemie von der Peripherie aus. Die aktuelle Situation weicht jedoch von diesem Muster ab: Die Peripherie erfährt derzeit keine „Aufwärtsdynamik“ bei der durchschnittlichen Arbeitslosenquote (0,048 %), während der Kern bei 0,269 % liegt. Der untere linke Teil des Diagramms zeigt, dass die Spanne relativ zur eigenen Historie in den Kernländern größer ist als in der Peripherie. Im Juni weist Finnland mit 1,067 % den höchsten Wert im Kerngebiet auf. Jedoch haben schon einige Länder die Arbeitslosenraten für Juli veröffentlicht, wobei die Arbeitslosigkeit in Finnland wieder auf 7,9 % gefallen ist (von 8,3 %). Eine solche Verschiebung von wirtschaftlicher Schwäche in Richtung Kernländer gab es zuletzt zwischen 2003 und 2006 aufgrund der wirtschaftlichen Schwäche in Deutschland. In Anbetracht der Sahm-Regel erscheint es unwahrscheinlich, dass die Eurozone in eine wirtschaftliche Rezession gerät, welche durch höhere Arbeitslosigkeit und deren Sekundäreffekten ausgelöst wird.

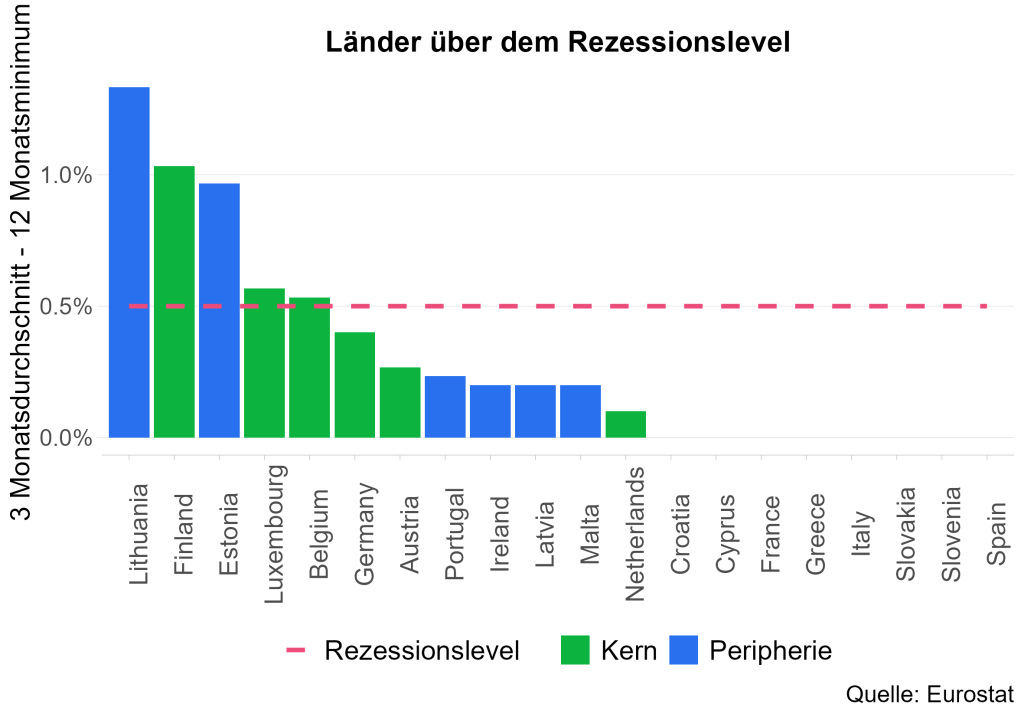

Betrachtet man die jüngsten Arbeitslosenzahlen vom Juni, so liegen einerseits drei Länder deutlich über der rezessionsauslösenden Schwelle und zwei leicht darüber. Diese drei Länder sind Litauen, Estland und Finnland, welche stark vom Konflikt in der Ukraine betroffen sind. Andererseits gibt es 8 Länder mit einer Zahl von Null, was bedeutet, dass die durchschnittliche Quote auf dem Minimum der letzten 12 Monate liegt, was darauf hindeutet, dass die Arbeitslosenquote gleichbleibend oder sogar rückläufig ist. Wie wir in der nächsten Grafik sehen werden, ist dies aus historischer Sicht ein gutes Zeichen.

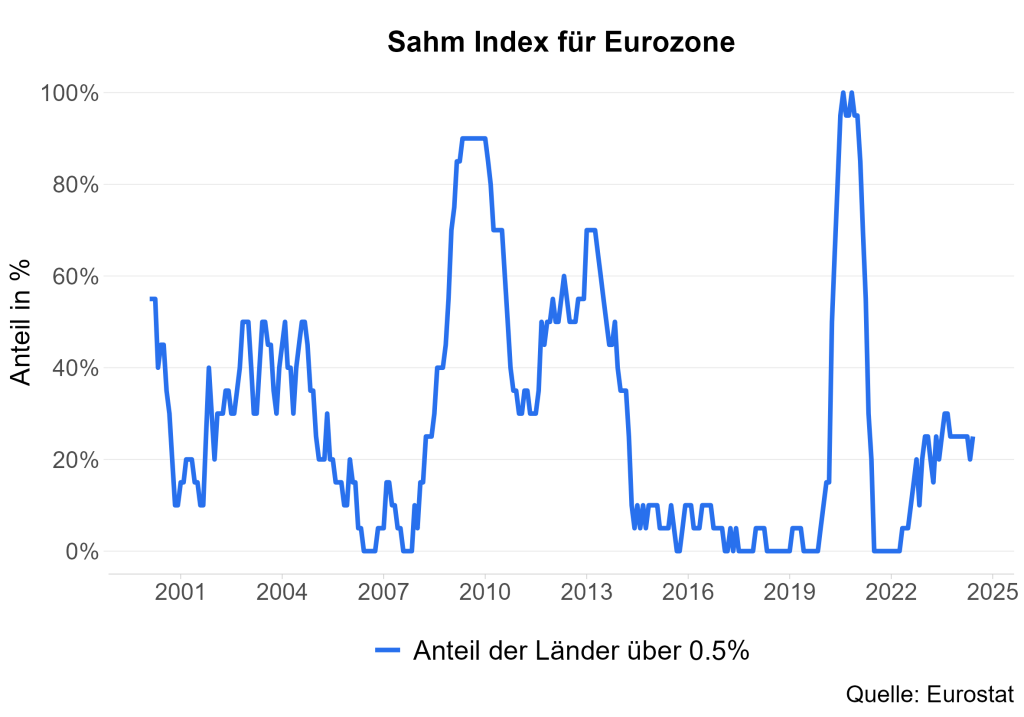

Eine weitere wichtige Erkenntnis ist die Betrachtung des Anteils der Länder, die an der Schwelle von 0,5 % oder darüber liegen. Im bisherigen Jahresverlauf lag der Anteil der Länder über dem Schwellenwert bei 25 % (außer im Mai mit 20 %). Ein Blick auf das nachstehende Schaubild zeigt, dass die letzte kleine Spitze im September 2023 mit 30 % zu verzeichnen war. Im Allgemeinen liegt nicht mehr als ein Viertel der Länder der Eurozone über der Rezessionsschwelle, Finnland scheint sich zu erholen, und die beiden Länder, die knapp über 0,5 % liegen (Belgien und Luxemburg), könnten ebenfalls unter die Schwelle von 0,5 % kommen. Somit könnte der jüngste Anstieg der Arbeitslosigkeit eher als Normalisierung denn als wirtschaftliche Schwäche angesehen werden. Damit würde der Gesamtanteil der Mitglieder der Eurozone über der Rezessionsschwelle auf 15 % sinken.

Fazit

Letztlich deutet die aktuelle Arbeitsmarktsituation in Europa nicht unbedingt auf eine bevorstehende Rezession hin, zumindest nicht nach der Sahm-Regel. Auch wenn das verarbeitende Gewerbe in Deutschland vor Herausforderungen steht und globale Unsicherheiten fortbestehen, deuten die Daten der Eurozone insgesamt auf eine Veränderung des wirtschaftlichen Umfelds hin, welche die Effekte einer Anpassung der europäischen Wirtschaft an die veränderten globalen Gegebenheiten darstellt. In Anbetracht der Sahm-Regel erscheint es unwahrscheinlich, dass die Eurozone in einen Wirtschaftsabschwung eintritt, der durch höhere Arbeitslosigkeit verursacht wird.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.