Vorhersagen sind schwer, ganz besonders wenn sie die Zukunft betreffen. Doch Ausnahmen bestätigen die Regel. Bei festverzinslichen Anlagen, wie Anleihen, sind Prognosen über den zukünftigen 10-Jahres Ertrag leichter zu schätzen als für das nächste Jahr.

Steigende Zinsen – fallende Kurse

Was auf den ersten Blick nicht intuitiv erscheint, ist auf einfache mathematische Logik zurückzuführen. Hier greift das Prinzip des inversen Zusammenhangs von Anleihenpreisen und dem Zinsniveau. Steigende Zinsen führen zu fallenden Preisen, und umgekehrt genauso: Wenn die Zinsen fallen, dann steigen die Kurse der Anleihen.

Wie leicht die Rendite vorhergesagt werden kann, lässt sich an einem einfachen Beispiel darstellen: Angenommen wir haben eine Anleihe um 100 gekauft mit einem Kupon von 4% und einer Restlaufzeit von 10 Jahren. Wenn wir die Anleihe einfach halten und die Anleihe tilgt, haben wir 4% im Jahr verdient. Der Ertrag ist auf diese Weise ziemlich einfach zu schätzen. Ein bisschen komplizierter wird es, wenn wir die Kuponzahlungen reinvestieren und noch komplizierter, wenn wir die Anleihe verkaufen und eine andere kaufen. Richtig schwierig wird es, wenn wir ein Anleihen Portfolio haben. Schritt für Schritt wir der Ertrag mehr und mehr durch die Veränderungen des Zinsniveaus beeinflusst.

Höhere Kupons und Tilgungen wirken gegen Kursverluste

Angenommen, wir haben ein Anleihen Portfolio mit einer konstanten Duration (Kapitalbindungsdauer) von 6 Jahren. Wenn wir uns nun in einem Umfeld steigender Zinsen befinden, würde der Wert unseres Portfolios fallen. Allerdings könnten wir die erhaltenen Kuponzahlungen und Tilgungen zu höheren Zinsen wiederveranlagen. Die Frage ist nun, wie gut gleichen sich diese beide Effekte über einen Zeitraum von 10 Jahren aus? Die überraschende Antwort: ziemlich gut! Das ist, unter anderem, einer der Gründe, weshalb eines der einfachsten Modelle für die Vorhersage des 10-jahres Ertrag nur auf der aktuellen Rendite beruht.

10 Jahres-Ertrag höher als die Zinsen

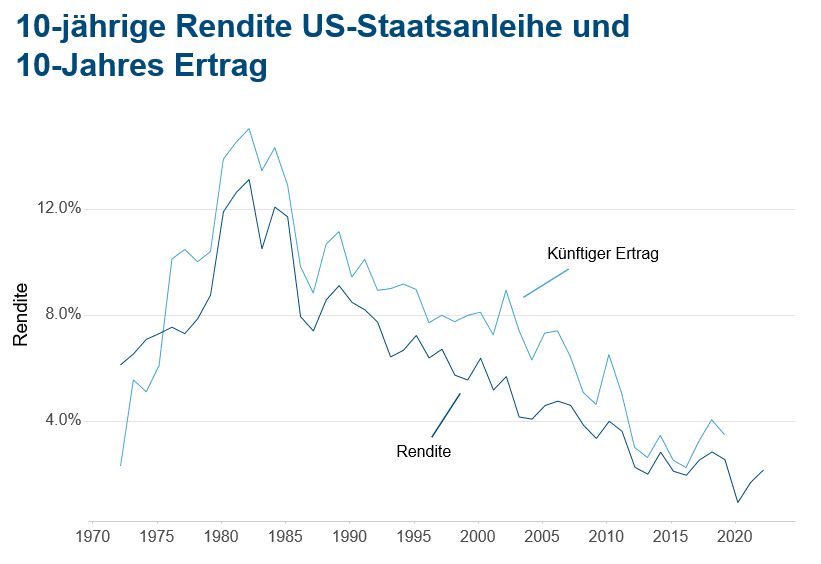

Wir beginnen mit einer kurzen Analyse der 10-jährigen US Bundesanleihen. Die folgende Grafik zeigt die Rendite und den zukünftigen 10-jahres Ertrag. Diese ist wie folgt zu lesen: Angenommen, wir befinden uns im Jahr 2000, dann können wir einen Zinssatz von 6,4% beobachten. Der 10-Jahres Ertrag von 2000-2010 wäre der Punkt auf der oberen Linie und beträgt rund 8%.

Mehrere interessante Beobachtungen können gemacht werden: Zum einen, dass über die letzten 40 Jahre, mit Ausnahme der jüngsten Vergangenheit, sich das Zinsniveau nach unten bewegt hat. Zweitens: der Trend und Verlauf des Zinssatzes und des 10-Jahres Ertrags sind sehr ähnlich und korrelieren hoch. Ein weiterer Punkt, der ins Auge sticht: der 10-Jahres Ertrag war fast durchgehend höher war als die aktuelle Rendite. Das war dem unverhofften Gewinn durch den Trend fallender Zinsen zu verdanken.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

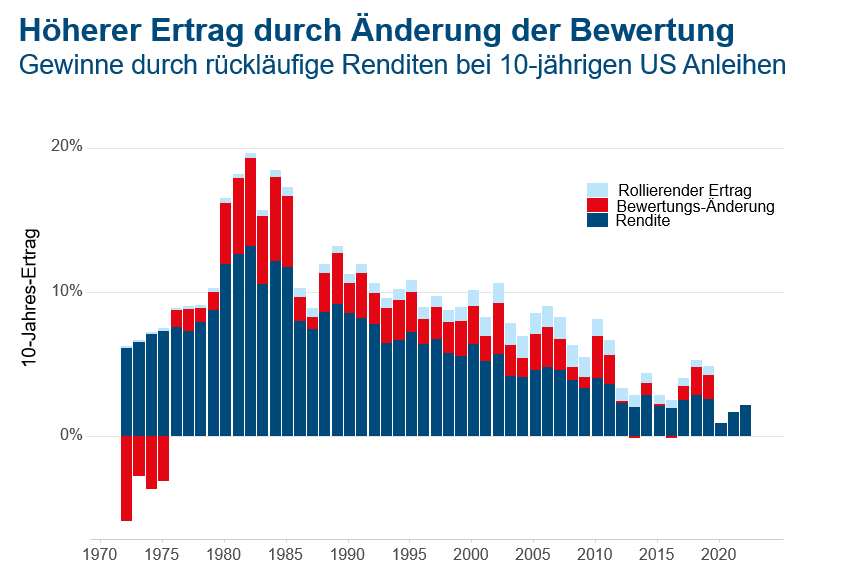

Ertragskomponenten: Kupon und Preisveränderungen

Der letzte Aspekt ist es Wert etwas genauer erläutert zu werden. Bei festverzinslichen Anlagen gibt es zwei große Ertragsquellen. Einerseits laufenden Kuponzahlungen und andererseits Preisveränderungen. Die Einkünfte durch Preisveränderungen können weiter unterteilt werden: Erstmal in den Roll-Down Effekt. Dieser beschreibt, dass beispielsweise eine Anleihe mit einer Restlaufzeit von 10 Jahren in einem Jahr nur noch eine Restlaufzeit von 9 Jahren hat. Der Preis verändert sich durch das „Herunterrollen“ der Zinskurve. Die zweite Komponente ist die generelle Veränderung des Zinsniveaus. Wenn die Zinsen fallen, steigen die Preise der Anleihen und umgekehrt. Die Grafik zeigt die Aufschlüsselung des 10-Jahres Ertrags: Im Zeitraum von 1980 bis 2010 spielten Einkünfte aufgrund von fallenden Zinsen eine wesentliche Rolle (valuation change) und führten zu einem höheren Ertrag als die aktuelle Rendite es vermuten hätte lassen.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

10 Jahres-Ertrag im Vergleich zu den Renditen

Oftmals hilft ein Blick in die Vergangenheit, um die Zukunft zu verstehen. Ein Modell ist nur so gut, wie die Daten, mit denen es gefüttert wird. Die bisherigen Erklärungen sollen das Modell in ein verständliches Licht rücken und helfen die Ergebnisse richtig zu interpretieren.

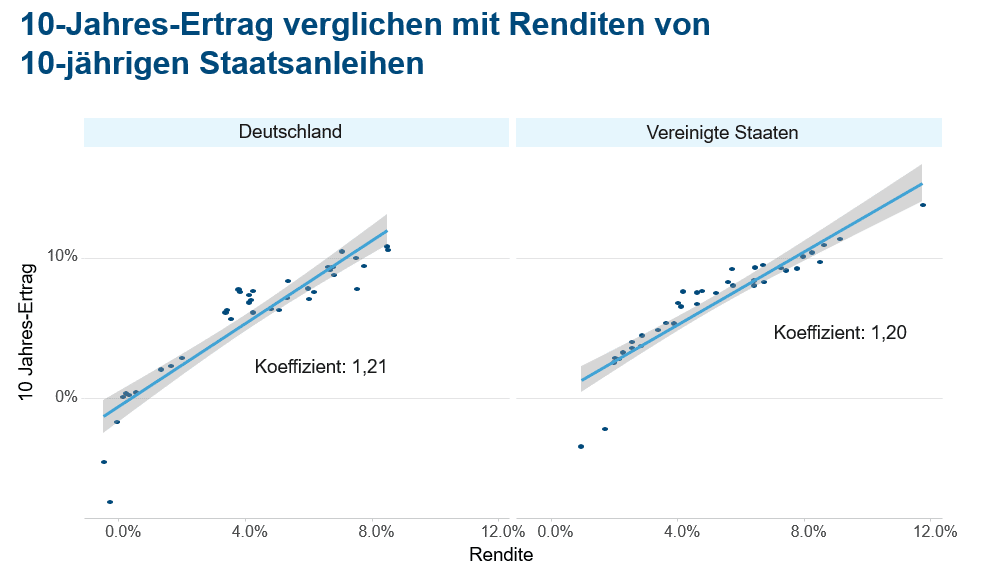

Das Modell ist ein einfaches Regressionsmodell: Der zukünftige 10-jahres Ertrag wird mit der aktuellen Rendite geschätzt. Wir wenden es zunächst auf die 10-jährigen US- und deutsche Bundesanleihen an.

Die folgende Grafik zeigt das Ergebnis der Regression: Wie erwartet ist der Zusammenhang stark und die Rendite kann rund 95% der Variabilität des 10-jahres Ertrags erklären. Die Koeffizienten liegen für beide Anleihen bei rund 1,2. Das bedeutet, wenn wir eine Rendite von 2% beobachten, schätzt das Modell unseren 10-jahres Ertrag auf 2,4% (1,2 mal 2). Dass das Modell einen höheren Ertrag erwartet als die aktuelle Rendite hergibt, ist auf den Bias des fallenden Zinsniveaus in den Daten zurückzuführen und wurde vorher ausführlich behandelt.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Nachdem nun das Fundament gelegt wurde, wurde das Modell auf eine Vielzahl von Marktsegmenten angewandt. Für den marktgewichteten Durchschnitt der US- und deutschen Bundesanleihen schätzt das Modell die Koeffizienten auf rund 1,07. Ein Grund: Preise von Anleihen mit geringerer Laufzeit reagieren weniger stark auf Zinsveränderungen. Dennoch erwartet das Modell einen höheren 10-Jahres Ertrag für den Gesamtmarkt der US und deutschen Bundesanleihen als die beobachtete Rendite es vermuten ließe.

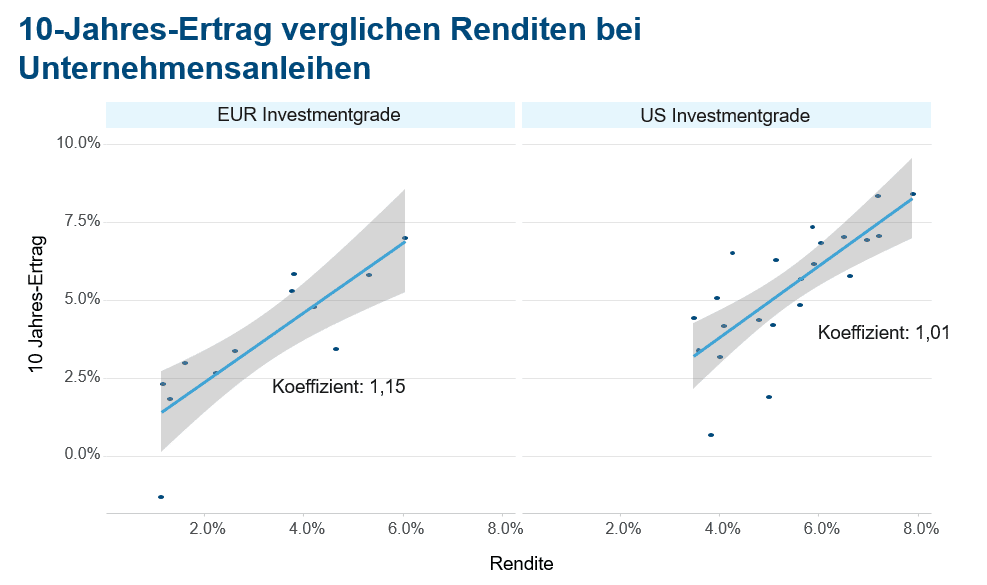

Wir haben diese Anwendung auch bei Unternehmensanleihen untersucht. Ohne zu sehr ins Detail zu gehen kann festgehalten werden: Das Modell funktioniert nicht so gut bei Unternehmensanleihen als bei Staatsanleihen. Denn bei den Corporate Bonds kommen noch einige Komponenten wie Risikoaufschlag, Rating-Abstufungen oder Kreditausfälle hinzu. Außerdem ist die Historie der Daten nicht so ausgeprägt vorhanden.

Die nächste Grafik zeigt die Regression angewandt auf das Investmentgrad Segment sowohl bei Euro- als auch für Dollaranleihen. Die Rendite kann hier immerhin noch 85% der Abweichung erklären, und die Koeffizienten sind für beide Märkte leicht über 1. Für High Yield (hochverzinsliche Anleihen) zeichnet sich ein anderes Bild hab: Hier bricht das Modell nahezu vollständig zusammen. Eine Erklärung: der Kreditrisikoaufschlag und mögliche Ausfälle spielen eine wichtigere Rolle als das allgemeine Zinsniveau!

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Zusammenfassung

Keep it simple! Eine Weisheit aus dem Bereich Maschinelles Lernen lautet: Wenn mehrere Modelle gleich gut abschneiden, wähle das einfachste. Und es gibt wohl kaum ein Modell, das einfacher ist als das soeben präsentierte. Außerdem funktioniert es ausgesprochen gut für bestimmte Marktsegmente, ist einfach zu interpretieren und intuitiv.

Es sei trotzdem zur Vorsicht geraten: Aufgrund der jetzigen Zinssituation könnte das Modell den zukünftigen Ertrag etwas überschätzen. Dennoch ist der Zusammenhang zwischen aktueller Rendite und 10-Jahres Ertrag unangetastet stark. Über einen längeren Zeitraum kann weiterhin erwartet werden die aktuelle Rendite zu verdienen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Bitte beachten Sie, dass eine Veranlagung in Wertpapieren neben den geschilderten Chancen auch Risiken birgt.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.