In den vergangenen Tagen haben mich Fragen zum Thema Inflation und zur Politik der Zentralbanken erreicht. Die Verunsicherung ist groß. Einerseits wird betont, dass die Phase der hohen Inflationsraten nur vorübergehend ist – wegen der Energiepreise und der Pandemie. Deshalb wären Leitzinsanhebungen ein Fehler. Andererseits wird die Meinung vertreten, dass die Leitzinsen deutlich zu niedrig sind, weil wir einen Regimewechsel hin zu anhaltend höheren Inflationsraten erleben.

Die Wahl der richtigen Seite wird die Entwicklung eines Wertpapierportfolios maßgeblich beeinflussen. Es wird noch einige Zeit vergehen, bis die volkswirtschaftlichen Indikatoren den Nebel lichten. Zudem gibt es vielleicht eine dritte Möglichkeit, die einen Ausweg aus der Phase der erhöhten Unsicherheit anzeigt. Die Investor:innen befinden sich in guter Gesellschaft. Auch die Zentralbanken sind von den hohen Inflationsraten überrascht und verunsichert. Das hat einen Strategiewechsel in der geldpolitischen Grundhaltung bewirkt.

Strategie 1: dovishe* Politik

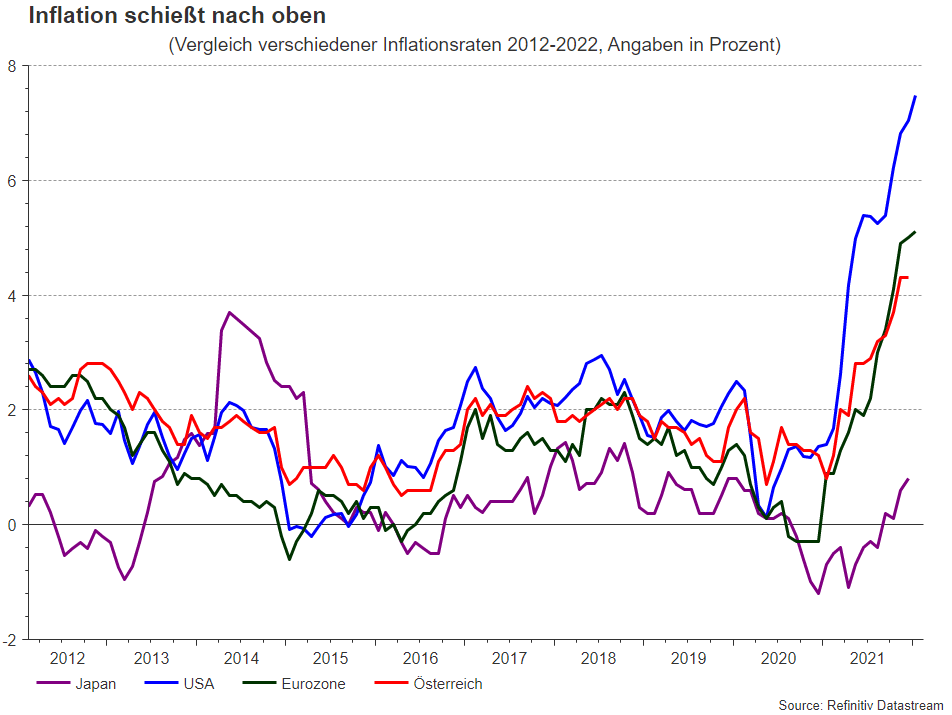

Vor der Phase der hohen Inflationsraten wollten die Zentralbanken die Strategie einer langsamen Normalisierung verfolgen. Im ersten Jahr der Pandemie standen die Erwartungen erst ab 2024 auf vorsichtige Leitzinsanhebungen. In den vergangenen zehn Jahren war die Inflation in den entwickelten Volkswirtschaften zu niedrig: Die Teuerungsrate lag unter dem jeweiligen Zentralbankziel. Eine lang anhaltende wirtschaftliche Expansionsphase und eine positive Produktionslücke (Überhitzung) sollten helfen, die durch die Pandemie beeinträchtigte Angebotsseite (gefallene Beteiligungsraten am Arbeitsmarkt, gefallene Beschäftigungsquoten, gefallenes Produktivitätswachstum) zu verbessern.

* bezogen auf „Tauben“: Wenn die Zentralbanker:innen über eine Senkung der Zinsen oder Erhöhung der quantitativen Lockerung sprechen.

Strategie 2: hawkishe** Signale

Die anhaltend hohen Inflationsraten sowie die zunehmenden Sekundärrundeneffekte (höhere Transport- und Energiekosten üben einen generellen Kostendruck aus) erhöhen das Risiko von (signifikant) steigenden Inflationserwartungen. Zudem ist der Arbeitsmarkt zwar (noch) nicht stark (Beschäftigungsquoten leicht über dem Niveau vor der Pandemie in immer mehr Ländern), aber überraschend schnell eng geworden. Die Arbeitslosenraten erreichen in immer mehr Ländern ein niedriges Niveau, genauer den NAIRU-Bereich (Non Accelerating Inflation Rate of Unemployment). Das ist jener Wert, unter dem der Druck für steigende Inflationsraten zunimmt. Zentralbanken können die aktuellen Inflationsraten nicht besonders beeinflussen. Die höheren Preise für Energie, Transport und Nahrungsmittel haben wenig mit dem niedrigen Zinsniveau zu tun. Zentralbanken können aber versuchen, durch scharfe (hawkishe) Signale eine Überwälzung von den aktuell hohen Inflationsraten auf die Inflationserwartungen zu verhindern. Die neue Politik verfolgt einen früheren und schnelleren Ausstieg aus der expansiven geldpolitischen Haltung. Bis Jahresende sind für die USA Leitzinsanhebungen von insgesamt 1,6 Prozentpunkten auf 1,7% eingepreist, für die Eurozone 0,46 Prozentpunkte auf -0,12%. Das neutrale Zinsniveau soll früher erreicht werden. Das ist jener angenommene Zinssatz, der weder unterstützend noch dämpfend auf die wirtschaftliche Aktivität wirkt. Für die USA preist der Markt einen neutralen Zinssatz von nur knapp 2% ein, für die Eurozone rund 1% (gemessen am eingepreisten Zinssatz mit einer fünfjährigen Laufzeit in fünf Jahren).

**bezogen auf „Falken“, Gegenteil von dovish. Gemeint, wenn die Notenbanken eine Straffung der Geldpolitik durch Erhöhung der Zinssätze oder eine Reduzierung ihrer Bilanzen anstreben.

Strategie 3: restriktive Politik

Wenn die Inflationserwartungen trotz eines früheren und schnelleren Ausstiegs nach oben driften, würden sich Zentralbanken gezwungen sehen, eine positive Produktionslücke über eine Abkühlung der Nachfrage (des Wirtschaftswachstums) zu verhindern, um das Inflationsziel zu erreichen. Der Leitzinssatz würde über das neutrale Niveau angehoben, das heißt, die Geldpolitik würde restriktiv werden. Klassischerweise würde das Rezessionsrisiko steigen, weil Zentralbanken in der Vergangenheit mit Zinsanhebungen übertrieben haben.

Zinsanhebungen erwartet

In den entwickelten Volkswirtschaften sind die Markterwartungen für deutliche Leitzinsanhebungen rasant gestiegen. Diese haben das Carry Investment-Regime gestoppt: Stabile kurzfristige Zinsen führen nicht mehr zu einer undifferenzierten Nachfrage nach Rendite-Aufschlägen für das Kreditrisiko (TINA für There Is No Alternative to Risk Assets). Für Investment Grade Anleihen steht die Zinssensitivität (Duration-Risiko) und der Breakeven-Spread (der negative Effekt der Zinsanstiege ist genau so groß wie der positive Effekt des Renditeaufschlags) im Blickpunkt. Für riskante (Below Investment Grade) Anleihen wird das Kreditrisiko stärker betrachtet: Höheres Refinanzierungs- und Rückzahlungsrisiko aufgrund des höheren Zinsniveaus. Zudem drücken höhere Renditen auf die Bewertungen von Anlageklassen (niedrigere Kurse). Anders ausgedrückt: steigende Renditen von Staatsanleihen bedeuten eine höhere Attraktivität von Staatsanleihen, wodurch riskantere Veranlagungsformen unter Druck kommen.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Unterstützendes Finanzumfeld

Die unmittelbare Kernfrage ist, ob das Finanzumfeld (die Financial Conditions) insgesamt nur weniger akkommodativ oder sogar restriktiv wird. Solange ein neutrales Zinsniveau für stabile Inflationserwartungen ausreicht, erzeugt die Änderung der Zentralbankpolitik zwar Kursschwankungen, die Financial Conditions werden aber nicht restriktiv (Basisszenario). Die Befürchtung, dass für die Eindämmung der Inflationserwartungen ein restriktives Zinsniveau benötigt wird (inklusive ansteigender Rezessionswahrscheinlichkeit) gehört zu einem Risikoszenario.

Steigendes neutrales Zinsniveau

Auf die mittlere Sicht ist mindestens ebenso wichtig, ob das neutrale Zinsniveau steigen wird. Darüber wird seit Jahren eine heftige Debatte geführt. Argumente für ein im Trend steigendes Zinsniveau: die demografische Entwicklung (Überalterung), der hohe Investitionsbedarf zur Bekämpfung des Klimawandels und generell anhaltend hohe Budgetdefizite könnten zu einem sinkenden Sparüberschuss führen. Wenn das tatsächlich der Fall sein sollte, müssten die Zentralbanken stärker anheben als gedacht, ohne dass das Zinsniveau restriktiv auf die Wirtschaft wirkt. Ausgeprägte Leitzinsanhebungen auf ein neues, höheres neutrales Niveau wären aber restriktiv für die Financial Conditions. Denn der Abwärtsdruck auf die Bewertung zahlreicher Wertpapierklassen würde zunehmen. Zudem wäre dieser Druck struktureller Natur und nicht nur zyklisch wie im Fall einer Rezession.

Schlussfolgerung:

Solange die Inflationserwartungen stabil bleiben, das heißt nicht signifikant und anhaltend nach oben driften, werden die Zentralbanken die Leitzinsen zwar früher und schneller auf ein neutrales Zinsniveau anheben. Das Finanzumfeld bleibt in diesem Umfeld jedoch positiv, auch wenn die Kursschwankungen zunehmen. In den beiden Risikoszenarien (Rezessionsrisiko oder höherer neutraler Zinssatz) nimmt der Zielkonflikt zwischen Inflationsbekämpfung und Finanzstabilität zu.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Wie sollten sich die inflation-linked Anleihen in so einem Umfeld entwickeln – wäre diese Assetklasse derzeit nicht eine Option?