Die Europäische Zentralbank hat am vergangenen Donnerstag wahrscheinlich zum letzten Mal in diesem Zinszyklus die Leitzinsen angehoben. Doch der Ölpreis stellt ein Risiko dafür dar, dass die EZB nur eine Pause eingelegt hat.

EZB hebt Leitzinsen an

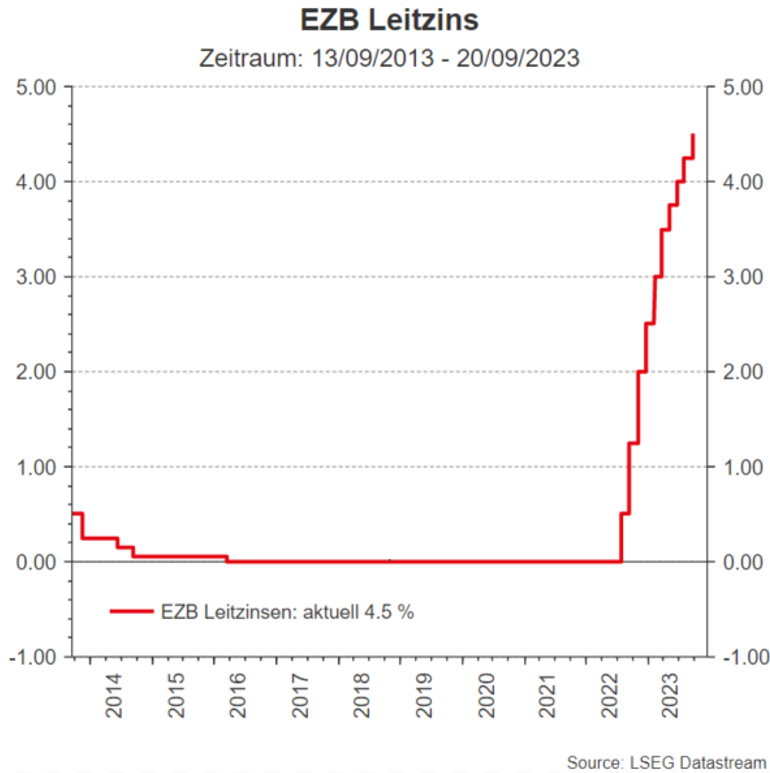

Die Europäische Zentralbank hat die Leitzinsen am 14. September um 0,25 Prozentpunkte angehoben. Der Zinssatz für die Einlagenfazilität beträgt nunmehr 4%, jener für den Hauptrefinanzierungszinssatz 4,5%. Die Marktteilnehmer:innen waren sich uneinig darüber, ob eine Leitzinsanhebung im September stattfinden würde. Vor der Sitzung der Zentralbank reflektierten die Marktpreise eine Zinsanhebung mit einer Wahrscheinlichkeit von rund 65%. Die Zinsanhebung wurde damit begründet, dass die Inflation zwar zurückgeht, aber zu lange zu hoch bleiben wird.

Fallende Inflation

Der Spielraum für Leitzinsanhebungen hat in der Eurozone deutlich abgenommen. Das Bruttoinlandsprodukt wächst nur sehr gering und die Inflation fällt, wenn auch langsamer als erhofft. Die Wachstumsschätzung der Zentralbank beträgt nunmehr 0,7% für 2023 und 1,0% für 2024 und 1,5% für 2025. Hinsichtlich der Inflation wird ein Rückgang von 5,6% für 2023 auf 3,2% für 2024 und 2,1% für 2025 veranschlagt. Ohne die Preiskomponenten Nahrungsmittel und Energie – das ist die traditionelle Kernrate – wird ein Rückgang der Inflation auf 2,9% für 2024 und 2,2% für 2025 erwartet. In der Prognose wird damit das Inflationsziel noch immer nicht erreicht.

Wachstumsrisiken

In dieser Woche werden die Schnellschätzungen der Einkaufsmanagerindizes und der Konsumentenstimmung für den Monat September sowie der Bericht zur Konsumentenpreisinflation im August neue Informationen zur Wachstums- und Inflationsdynamik liefern. In einem zunehmenden Ausmaß signalisieren die Indikatoren zur wirtschaftlichen Aktivität das Risiko für eine Schrumpfung des Bruttoinlandsproduktes.

Geldpolitik zeigt Wirkung

In der Ausgestaltung für die Geldpolitik wendet die EZB drei Kriterien an:

- Inflationsdynamik (enttäuschend langsamer Rückgang)

- Inflationsprognosen (liegen über dem Ziel von 2%)

- Wirkung der Geldpolitik

Aus Sicht der EZB zeigen die bisherigen Zinserhöhungen eine starke Wirkung. Die Finanzierungsbedingungen haben sich verschärft und dämpfen die Nachfrage. Die Presseaussendung zu den geldpolitischen Beschlüssen beinhaltet einen Kernsatz: „Auf Grundlage seiner aktuellen Beurteilung ist der EZB-Rat der Auffassung, dass die EZB-Leitzinsen ein Niveau erreicht haben, das – wenn es lange genug aufrechterhalten wird – einen erheblichen Beitrag zu einer zeitnahen Rückkehr der Inflation auf den Zielwert leisten wird.“

Restriktives Niveau

Bei einem Niveau von rund 4% haben die Leitzinsen damit wahrscheinlich bereits einen restriktiven, das heißt, wachstumsdämpfenden, Bereich erreicht. Im Vergleich dazu liegen die Schätzungen für jenen Zinssatz, der keinen dämpfenden beziehungsweise unterstützenden Effekt auf das Wachstum hat zwischen 1,5% und 2,5%. Diese Bandbreite ist zugegeben sehr groß, aber der Punkt ist, dass das aktuelle Niveau darüber liegt. Die wichtige zugrundeliegende Annahme der Zentralbank ist hierbei, dass ein schwaches Wachstum die Inflation mit einer ungewissen Zeitverzögerung reduziert.

Allerdings ist der zeitverzögerte Effekt einer geldpolitischen Straffung auf das Wirtschaftswachstum und die Inflation sowohl hinsichtlich Dauer und Ausmaß nicht zufriedenstellend gut feststellbar. Anders ausgedrückt: Prognosen funktionieren nicht gut, weshalb die Zentralbank auf die veröffentlichten Wirtschaftsdaten blickt. Hinweise dafür, dass das Leitzinsanhebungen bereits das Wachstum gedämpft haben, liefern sowohl das stagnierende Kreditvolumen als auch die fallenden umfragebasierten Wachstumsindikatoren (Wirtschaftsvertrauen der Europäischen Kommission, Einkaufsmanagerindizes).

Zinsanhebungszyklus zu Ende

Die Leitzinsanhebung in dem aktuell schwachen Wachstumsumfeld war eine Gelegenheit, die Entschlossenheit für die Erreichung des Inflationsziels zu unterstreichen. Die EZB hat nunmehr klar eine bedingte Pause im Zinsanhebungszyklus signalisiert. Natürlich wird die Zentralbank den inflationskämpferischen Grundton beibehalten. An Leitzinssenkungen ist deshalb nicht so bald zu denken. Wenn sich die Wirtschaftsdaten so entwickeln wie projiziert, werden die EZB-Leitzinsen für einige Zeit nicht verändert werden. Im wahrscheinlichsten Szenario ist der Zinsanhebungszyklus sogar zu Ende.

Ölpreis steigt

Allerdings sollte man sich nicht zu sehr auf Prognosen und schon gar nicht auf Annahmen verlassen. Manchmal sind die Modelle falsch. Eine Pandemie war nicht vorgesehen. Oder die Annahmen für wichtige Kenngrößen – wie etwa ein stabiler Ölpreis – halten nicht. Tatsächlich ist der Ölpreis in den vergangenen Monaten stark gestiegen. Das jüngste Tief wurde mit 71 US-Dollar pro Fass Anfang Mai erreicht. Mittlerweile ist der Ölpreis auf knapp 94 US-Dollar angestiegen. Dahinter steckt die Politik von OPEC+, die Ölproduktion niedrig halten. Die unmittelbaren Auswirkungen sind leicht festzustellen: Höhere Produktions- und Transportkosten, niedrigere Kaufkraft, höhere Energiepreise und höhere kurzfristige Inflationserwartungen. Im aktuellen Umfeld einer zu hohen Inflation sticht vor allem eine Kernfrage hervor. Wird es Überwälzungseffekte wie in den 1970ern und Anfang der 2020er (seit zwei Jahren) geben?

Fazit

Die Notenbanken hoffen, dass die Konsumentenpreise ohne Energie nicht anhaltend beeinträchtigt werden. Sollten jedoch Überwälzungseffekte tatsächlich feststellbar sein, könnte die EZB (nach einer Pause) in einem Risikoszenario die Bedingungen für weitere Zinsanhebungen erfüllt sehen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.