Die Veränderung der Erwartungen für die zukünftigen Leitzinsen ist nach wie vor der wichtigste bestimmende Faktor für die Marktpreise. Vor knapp zwei Wochen hat die Liquiditätskrise bei britischen Staatsanleihen zu einem Anstieg diverser Stressindikatoren für das gesamte Finanzsystem geführt. In Folge sind die Erwartungen für die zukünftigen Leitzinsen in den Industriestaaten temporär gefallen. Verstärkt wurde diese Tendenz durch Marktkommentare hinsichtlich einer baldigen Umkehr (Pivot) der Zentralbankpolitiken hin zu einer etwas defensiveren Vorgehensweise. Doch diese Hoffnungen haben sich schnell zerschlagen. Die Erwartungen für die zukünftigen Leitzinsen sind in den vergangenen Tagen abermalig angestiegen und haben die Märkte erneut unter Druck gebracht.

Gutes Beschäftigungswachstum

Als wichtigste Zentralbank, steht besonders die Geldpolitik der Federal Reserve in den USA im Zentrum des Interesses. Die in der vergangenen Woche veröffentlichten Indikatoren – vor allem die US-Arbeitsmarktdaten – deuten darauf hin, dass es für eine Kehrtwende viel zu früh ist. Im Monat September stieg die Beschäftigung im nicht-landwirtschaftlichen Sektor („Nonfarm Payrolls“) um 263.000. Im Jahresverlauf ist der Zuwachs der Neubeschäftigung zwar im Trend gefallen (Hoch: 714.000 im Februar), von einer Rezession ist der Wert im September aber noch weit entfernt. Annahme: So lange die Beschäftigungszuwächse über einem Wert von 100.000 bleiben, werden die Mitglieder des Offenmarktausschusses (FOMC) im aktuellen Umfeld, dass auf die Bekämpfung von Inflation ausgerichtet ist, nicht von der restriktiven Grundhaltung abgebracht.

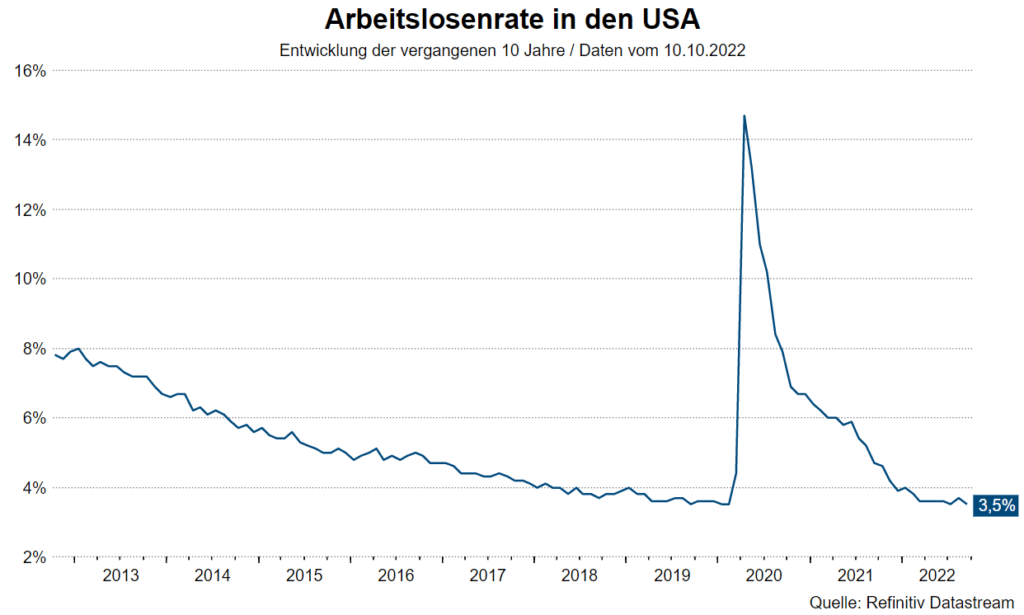

Sehr niedrige Arbeitslosenrate

Andere Indikatoren bekräftigen diese Annahme. Die Arbeitslosenrate befand sich im September mit 3,5% der Erwerbsbevölkerung (Summe aus Arbeitslosen und Beschäftigten) auf einem sehr niedrigen Niveau. Das Congressional Budget Office schätzt die “natürliche” Arbeitslosenrate bei 4,4%. Dass bedeutet, unter diesem Wert besteht ein erhöhtes Risiko einer Lohninflation (Phillips-Kurve). Aktuell sind die meisten Länder mit den Erstrundeneffekten auf der Inflationsebene konfrontiert. Die stark angestiegenen Energiepreise werden auf zahlreiche andere Produktpreise übergewälzt. Dagegen können die Zentralbanken wenig unternehmen.

Sie können jedoch versuchen, die Zweitrundeneffekte einzudämmen. Hierbei steht der Arbeitsmarkt im Zentrum. Zu hohe Lohnsteigerungen könnten eine Lohn-Preis-Spirale in Gang setzen. Die Zentralbanken inklusive der Fed versuchen nunmehr mit einer restriktiven Grundhaltung den Arbeitsmarkt so weit abzukühlen (zu beschädigen), dass eine Preisspirale verhindert wird. In der Vergangenheit ist in so einem Umfeld die Arbeitslosenrate aber nicht nur leicht, sondern stark angestiegen. Die Formel lautet: Hohe Inflation und niedrige Arbeitslosenrate bedeuten hohe Rezessionsrisiken, wenn gleichzeitig die Zentralbankpolitik restriktiv ist.

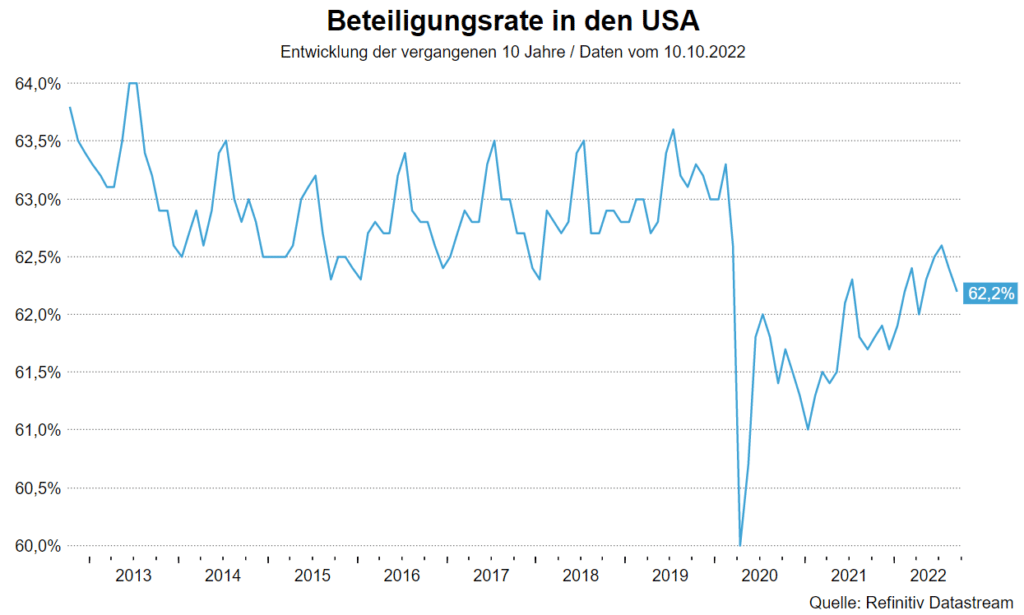

Niedrige Beteiligungsrate

Für die USA gibt es zudem den Spezialfall, dass die Beteiligungsrate, das ist der Anteil der Arbeitslosen und Beschäftigten (Erwerbsbevölkerung) an der arbeitsfähigen Bevölkerung, niedrig ist. Die weitere Entwicklung dieses Indikators wird maßgeblichen Einfluss auf die Geldpolitik der Fed und die Rezessionsrisiken haben. Insgesamt weist die Beteiligungsrate nach dem Einbruch im Frühjahr 2020 einen steigenden Trend auf (April 2020: 60,2%). Die Hoffnung ist, dass der Trend fortgesetzt wird und bald das Vor-Pandemie-Niveau erreicht wird (Februar 2020: 63,4%).

Wenn sich wieder mehr Leute am Arbeitsmarkt beteiligen, könnte die nach wie vor sehr hohe Nachfrage nach Arbeitskräften leichter erfüllt werden. Der sehr enge Arbeitsmarkt würde sich etwas entspannen, das Risiko einer Lohn-Preis-Spirale würde sinken und die Fed müsste nicht so aggressiv die Leitzinsen anheben. Dadurch würde die Wahrscheinlichkeit einer „weichen Landung“ ansteigen (zwar niedriges Wirtschaftswachstum aber keine Rezession). Die Beteiligungsrate (das Angebot) ist im Monat September jedoch leicht gefallen (62,2% nach 62,4%). Auch dieser Indikator dürfte die Fed-Mitglieder nicht besänftigt haben.

Deutlicher Rückgang der freien Stellen

Andererseits ist auch die Nachfrage gefallen. Im Monat Augst betrugen die freien Stellen 10,05 Millionen, nach 11,17 Millionen im Monat davor. Der zehnprozentige Rückgang bedeutet eine niedrigere Verhältniszahl zwischen freien Stellen und den Arbeitslosen (1,67 anstatt zuvor 1,98). Die Beveridge-Kurve indiziert, dass der Arbeitsmarkt zwar immer noch sehr eng, aber nicht mehr so eng wie im Monat zuvor ist. Zumindest diese Entwicklung kann als Argument für geringere Zweitrundeneffekte und eine damit weniger restriktive Fed-Politik herangezogen werden. Die Etablierung eines fallenden Trends bei den freien Stellen würde helfen, den Arbeitsmarkt zu entspannen. Vor allem dann, wenn gleichzeitig die Beteiligungsrate ansteigt.

Leitzinsanhebungen trotz ansteigender Stressindikatoren

So lange das Beschäftigungswachstum stark und die Arbeitslosen- sowie Beteiligungsraten niedrig bleiben, wird die Fed die restriktive Grundhaltung beibehalten. Die Anzeichen für einen Nachfragerückgang bei den freien Stellen helfen zwar, sind aber (noch) nicht ausschlaggebend. Natürlich beobachtet die Fed auch die Verschärfung des Finanzumfeldes und die Verschlechterung zahlreicher Liquiditätsindikatoren. So lange die Verschlechterung jedoch als nicht-systemisch angesehen wird, wird die Fed (und die anderen Zentralbanken) auf dem Kurs der Inflationsbekämpfung bleiben. Nachsatz: Dadurch wird jedoch die Rückkopplung vom verschlechterten Marktumfeld auf die Wirtschaft und die Zentralbankpolitik verstärkt, weshalb ein etwas vorsichtigeres Vorgehen der Fed doch wahrscheinlicher geworden ist.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Sehr geehrter Herr Winzer,

ihr interessanter Beitrag schildert die Erwartungshaltung eines finalen Wendepunktes zinspolitischer (Gegen-)Steuerungsmaßnahmen, vordergründig der FED, aus Sicht maßgeblicher Größen des Arbeitsmarktes.

Ich möchte Sie um eine kurz gehaltene Stellungnahme hinsichtlich einer weitere prägende Betrachtungsgröße, bezüglich künftiger Preiserwartungen von Unternehmen des Dienstleistungssektors und der verarbeitenden Unternehmen befragen. Die Werte beider Peis-Indizes zeigen nach aktuellen Werten ein deutlichen Rückgang, auch von Gütern, wie z.B. Gebrauchtwagen, welche zuvor eigentlich zu einem deutlichen Anstieg beigetragen haben, an und stehen damit völlig im Gegensatz zur Entwicklung der Gesamtinflation. Beiden erstgenannten Preis-Indices wird eine Frühindikation nachgesagt!

Welche Aussagefähigkeit messen Sie den beiden erstgenannten antizyklischen Preis-Indizes bei und ist diese Erwartungshaltung anhand vergangener historischer Wendepunkten, welche Einfluss auf die Kapitalmärkte (Aktienmarkt) nahmen, verifizierbar?

Mit freundlichen Grüßen

Schumacher Karl

Sehr geehrter Herr Schumacher,

die Aussagekraft von Berichten zu Inflationserwartungen (von Unternehmen, Haushalten, Ökonomen, Marktpreisen und Zentralbanken) ist in der aktuellen Situation eine geringere als früher. Denn das Risiko eines Strukturbruchs bei der Inflationsdynamik ist groß. Genau diesen Bruch wollen die Zentralbanken mit einer restriktiven Politik verhindern.

Nach wie vor sind die Stakeholder von der Inflationsentwicklung überrascht. Man könnte sagen, die Inflationsdynamik wird nicht ausreichend gut verstanden. Das sieht man auch daran, dass die Inflationsprognosen einen starken Zusammenhang mit der aktuellen Inflation aufweisen. Die Erwartungsbildung zur Inflation ist mehr adaptiv als rational.

Die quantitativen Modelle für die Beschreibung der Inflation funktionieren aktuell nicht zufriedenstellend. Eine quantitative Untersuchung zwischen Inflation, Inflationserwartungen und Marktpreisen könnte deshalb zu falschen Schlussfolgerungen führen, weil die Gefahr eines Strukturbruches bei der Inflationsdynamik groß ist.

Positives Szenario: Die Inflationstreiber vom letzten Jahr (Güterpreise) haben deutlich abgenommen und außerhalb Europas sind die Energiepreise in den Monaten Juli bis September deutlich gefallen. Wenn die Erstrundeneffekte (Überwälzung von den Energiepreisen auf die anderen Preiskomponenten) nicht zu groß sind und die Zweitrundeneffekte (Löhne) gering bleiben, könnte die Inflation schneller als erwartet fallen.

Mit freundlichen Grüßen

Gerhard Winzer