3 Szenarien, die man als Investor:in im Auge behalten sollte

Die Weltwirtschaft ist mit mehreren negativen Entwicklungen konfrontiert: Die Inflation ist hoch und das reale Wirtschaftswachstum ist niedrig. Zudem sind die Rezessionsrisiken aufgrund der schnellen Leitzinsanhebungen auf bald restriktive Niveaus angestiegen. Gleichzeitig haben sich die geopolitischen Spannungen zwischen dem Westen und Russland beziehungsweise China erhöht, weshalb die Fragmentierung der Weltwirtschaft zugenommen hat.

Für die Energiepreise bedeutet die Intensivierung der Klimakrise und der Bruch der Beziehungen zwischen Russland und dem Westen wahrscheinlich anhaltend hohe Niveaus. Zudem ist der Arbeitsmarkt aufgrund des fallenden Wachstums der arbeitsfähigen Bevölkerung sehr eng. Zu guter Letzt hat China Probleme mit der Bewältigung des Immobiliensektors und des Corona-Virus. Die Liste ließe sich fortsetzten, aber schon jetzt wird klar, dass die Zeiten, die von einer makroökonomischen Stabilität geprägt waren, vorüber sind. Absehbare, positive Trends mit geringen Schwankungen wird es wahrscheinlich nicht geben.

„Die Zeiten makroökonomischer Stabilität sind vorbei.“

Gerhard Winzer, Chefvolkswirt Erste Asset Management

Foto: (c) Stephan Huger

Höhere Risikoprämien

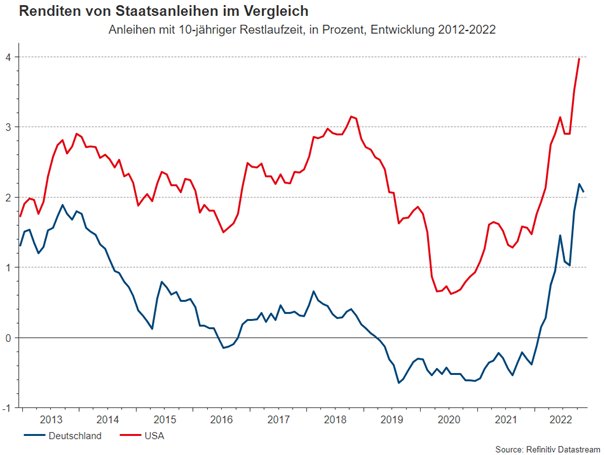

Das turbulente makroökonomische Umfeld bedeutet für die Finanzmärkte, dass die Einschätzungen für die Kursentwicklungen mit einer hohen Unsicherheit behaftet sind. Technisch ausgedrückt: In einem Umfeld, wo Liquidität nicht mehr im Übermaß vorhanden ist, weil die Zentralbanken die Leitzinsen anheben und die Unsicherheit durch mehrere Treiber (Geopolitik, Wirtschaft, Klima) auf einem hohen Niveau gehalten wird, wird die (geforderte) Risikoprämie für die unterschiedlichen Wertpapierklassen höher sein als in der Vergangenheit. Das bedeutet: Auch wenn der Ausblick für einige Assetklassen im nächsten Jahr günstig erscheint (zum Beispiel für Anleihen), wird durch die höhere erwartete Volatilität das Kurssteigerungspotential reduziert.

Fallende Inflationsraten

Die weitere Entwicklung der Inflation bleibt der entscheidende Faktor. Aktuell nimmt der Inflationsdruck auf zwei wichtigen Ebenen ab. Sowohl die Rohstoffpreise als auch die Frachtraten (die Lieferengpässe) fallen. Auf der Produzentenebene ist der Preisanstieg bereits deutlich gefallen. Damit werden die Erstrundeneffekte graduell abnehmen. Das spricht für fallende monatliche Inflationsraten in den kommenden Monaten.

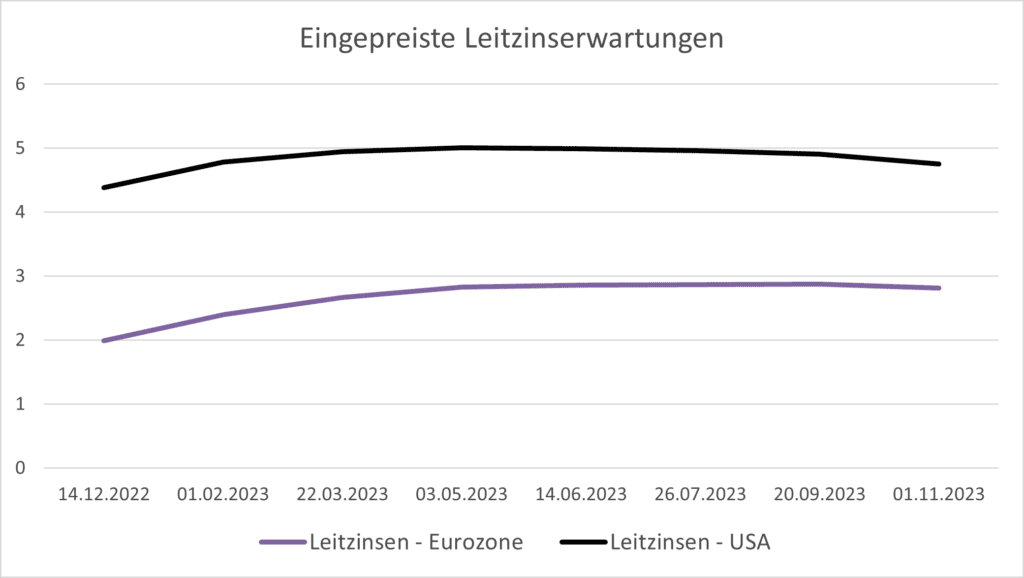

Pause im Zinszyklus

Immerhin erhöht die rückläufige Inflationsdynamik den Zentralbanken den Spielraum, die Geschwindigkeit im Zinsanhebungszyklus zu verringern sowie für eine baldige Pause (wahrscheinlich im 1. Quartal 2023) auf bereits restriktive Zinsniveaus. Die Zentralbanken wissen um den zeitverzögerten Effekt der geldpolitischen Verschärfungen auf die wirtschaftliche Aktivität.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Risiko Inflationspersistenz

Die Unsicherheit über das Ausmaß des Inflationsrückgangs im nächsten Jahr bleibt jedoch erheblich. Die Erstrundeneffekte nehmen zwar ab, aber das Risiko von möglichen Sekundärrundeneffekten bleibt. Denn die Inflationserwartungen beziehungsweise die Inflationspersistenz könnte bereits permanent angestiegen sein. Zudem könnte der feste Arbeitsmarkt eine Quelle von erhöhter Lohninflation sein. Die Kernfrage, ob die Inflation auch ohne eine Rezession in Richtung Zentralbankziel tendieren wird, ist nicht zufriedenstellend beantwortbar. Deshalb werden hier drei plausible Szenarien präsentiert.

Szenario Disinflation

In einem günstigen Szenario findet ein anhaltender Rückgang der Inflation auf Werte von unter 3% (ohne Rezession) statt. Eine deutlich niedrigere Inflation würde für die Zentralbanken den Spielraum erhöhen, die geldpolitische Haltung zu lockern. Ein-Mini Boom auf den Anleihe- und Aktienmärkten wäre die Folge. Der handelsgewichtete US-Dollar würde aufgrund seiner antizyklischen Eigenschaft eine Abschwächung zeigen.

Szenario Rezession

Im Szenario „Rezession“ bleibt die Inflation auf einem hohen Niveau (über 5%). Der aktuelle rückläufige Trend bei den monatlichen Inflationsraten hält nicht lange an, auch deshalb, weil eine unmittelbare globale Rezession nicht eintritt. Weil sich die Inflationspersistenz auf einem unbequem hohen Niveau verankert, kommen die Zentralbanken im zweiten Halbjahr 2023 unter Druck, die Leitzinsen nochmals anzuheben. Dadurch würde wahrscheinlich eine Rezession ausgelöst werden. Die Kursentwicklung bei Aktien wäre negativ (höhere Zinsen, sinkende Gewinne). Anleihen wären anfangs noch unter Druck (unerwartet hohe Inflation, mehr Leitzinsanhebungen als eingepreist), eine Rezession würde eine positive Kursentwicklung erzeugen. Der handelsgewichtete US-Dollar würde eine abermalige Festigung aufweisen.

Szenario Abschwung

Die Inflationsraten fallen zu wenig (3%-4%), weshalb die Zentralbankpolitiken restriktiv bleiben. Die zukünftigen Leitzinsanhebungen werden bereits jetzt von den Marktpreisen reflektiert. Die sich abzeichnende Pause im Zinsanhebungszyklus im 1. Quartal 2023 stellt tatsächlich das Ende im Zinsanhebungszyklus dar. Die wirtschaftliche Aktivität stagniert, weil die restriktive Geldpolitik mit einer Zeitverzögerung auf die wirtschaftliche Aktivität drückt. In manchen Quartalen ist sogar eine Schrumpfung möglich. Dieses Umfeld ist positiv für Anleihen (fallende Inflation, Leitzinsanhebungen sind eingepreist, wirtschaftliche Stagnation). Die Aktienkurse bleiben unter Druck (wahrscheinlich nur geringe Kursanstiege). Die fallenden Zinsen helfen, aber bei den Gewinnmargen der Unternehmen nimmt der Gegenwind zu. Der handelsgewichtete US-Dollar würde den Abwärtstrend in abgemilderter Form fortsetzen.

Zusammengefasst: Die Überschreitung des Inflationshöhepunktes unterstützt die Anleihen. Die erhöhten Rezessionsrisiken könnten jedoch die Aktien unter Druck bringen.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.