Krieg, Inflation und Zinssorgen – als Anleger:in braucht man im Jahr 2022 starke Nerven und Durchhaltewillen. Während das Vorjahr noch rekordverdächtige Zugewinne an den Börsen brachte, herrscht im bisherigen Handelsjahr Katerstimmung an den Märkten. Doch gerade in Krisenzeiten lohnt sich für Aktionär:innen ein langer Atem, wie ein langfristiger Blick auf die Märkte zeigt.

Turbulentes Halbjahr

Das Fazit zum ersten Börsenhalbjahr 2022 fällt mit Blick auf die wichtigsten Indizes negativ aus. So konnte der viel beachtete S&P-500 in den USA zum Jahresauftakt zwar noch ein neues Rekordhoch erklimmen. Bald darauf gewannen jedoch negative Einflussfaktoren wie die rasant steigende Inflation und das Einschreiten der Notenbanken Überhand. Der russische Einmarsch in der Ukraine Ende Februar ließ auch die Märkte tiefer abstürzen und schürte vor allem in Europa Sorgen vor einem Abrutschen in eine Rezession.

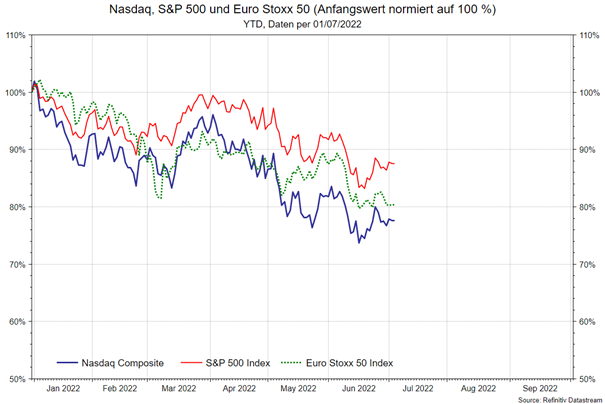

Erstmals seit dem Corona-Crash 2020 befindet sich der S&P-500 wieder in einem Bärenmarkt. Das heißt, dass der Börsenindex mehr als 20 Prozent unter seinem Anfang Jänner erreichten Allzeithoch tendiert. Auch in Europa verhält es sich bei wichtigen Indizes wie dem Euro-Stoxx-50 oder dem DAX nicht anders. Noch deutlicher waren die bisherigen Jahresverluste beim technologielastigen US-Index Nasdaq Composite, der seit Jahresbeginn fast 30 Prozent verloren hat. Die Aussicht auf eine striktere Geldpolitik mit höheren Zinsen belastet vor allem die wachstumsstarken jedoch oft noch wenig bis gar nicht profitablen Unternehmen der Technologiebranche.

In Euro gerechnet liegen die beiden US-Indizes weniger klar im Minus (siehe Grafik). Das liegt daran, dass der Eurokurs im bisherigen Jahresverlauf deutlich gegenüber dem US-Dollar verlor. Mit einem aktuellen Kurs von 1,019 US-Dollar je Euro (Stand 6.7.2022) liegt die europäische Gemeinschaftswährung aktuell über 13 Prozent unter dem Niveau von vor einem Jahr.

Krisen gibt es immer wieder

Krisenstimmung ist kein Novum an den Finanzmärkten. Immer wieder sorgen konjunkturelle Entwicklungen oder unvorhergesehene Ereignisse für ein Abflauen der Börsenstimmung. Sehr frisch ist noch die Erinnerung an den Ausbruch der Corona-Pandemie 2020 und den darauffolgenden Crash an den Börsen. Auch das Platzen der US-Immobilienblase 2008 und die Dotcom-Bubble Anfang des Jahrtausends schickten die Märkte auf Talfahrt und ließen viele Anleger:innen ratlos zurück.

Ein Blick auf das „Big Picture“ zeigt jedoch, dass sich die Kurse selbst nach den stärksten Einbrüchen immer wieder erholt haben und zu neuen Allzeithochs kletterten. Wer beispielsweise vor der Finanzkrise 2008 in den Markt eingestiegen ist, musste zwar zwischenzeitlich deutliche Verluste wegstecken, hätte jedoch mittlerweile trotz Corona-Crash und aktuellem Bärenmarkt sein investiertes Geld mehr als verdoppelt.

Der Cost-Average-Effekt

Für Anleger:innen die regelmäßig per Fondssparplan in den Markt investieren ergibt sich durch niedrigere Kurse zudem eine Chance. Diese können nämlich vom Cost-Average-Effekt, also dem Durchschnittskosteneffekt, profitieren. Im Wesentlichen bedeutet das, dass man für die monatliche Sparrate bei fallenden Kursen mehr Anteile bekommt. Umgekehrt werden bei gleichbleibendem Sparbetrag weniger Anteile gekauft, wenn die Börsen wieder auf dem Weg nach oben sind. Je nach Entwicklung des Investmentfonds wird sich die Wertenwicklung eines s Fonds Plans von der einer Einmalveranlagung unterscheiden (höher oder geringer). Ein Kapitalverlust ist in beiden Fällen möglich.

Dadurch, dass gerade in unsicheren Zeiten an den Börsen somit mehr Anteile per Sparplan gekauft werden, kann man bei einer möglichen Erholung der Märkte und steigenden Kursen stärker profitieren. Wer beispielsweise im derzeitigen Bärenmarkt einen Sparplan eröffnet, dürfte sich bereits bei einer Rückkehr zu den Kursniveaus vom Jahresbeginn über eine attraktive Rendite freuen.

Anhand des „U“-Beispiels wird der Vorteil einer Cost-Averaging-Strategie besonders deutlich. Das „U“ heißt an der Börse nichts anderes, als dass die Kurse von einem Hoch abfallen und nach einer Bodenbildung wieder steigen – eben so wie beim Buchstaben U. Würde man nun beispielsweise zu Beginn des „U“ 1.000 Euro in den Markt investieren, den Abschwung durchtauchen und dann zu Ende des „U“, wenn die Kurse wieder ihr initiales Niveau erreicht haben, verkaufen, hätte man keine Rendite erzielt.

Bei einer Cost-Average-Strategie verhält es sich anders. Verteilt man zum Beispiel diese 1.000 Euro auf zehn Monate zu jeweils 100 Euro pro Monat, sammelt man, wenn die Kurse zu Beginn fallen, mehr Anteile für denselben Betrag ein. In beiden Fällen investiert man in Summe 1.000 Euro. Steigen die Kurse wie im Fall eines „U“-Verlaufs auf das Ausgangsniveau an, hat man im Vergleich zu einem Einmalerlag schon gewonnen. Das veranlagte Geld wirft obwohl sich der Kurs im Vergleich zum Beginn der Veranlagung nur gleich hoch ist, einen positiven Ertrag ab. Je stärker das „U“ verläuft, desto höher ist dieser Ertrag. Die Kursschwankungen sind gerade bei Aktien sehr ausgeprägt. Gerade bei schwankungsfreudigen Geldanlagen wie Aktien macht es daher Sinn regelmäßig und laufend anzusparen.

Auch beim Cost-Average-Ansatz gilt allerdings, dass es keine Garantie für eine positive Entwicklung des Investments gibt. Zudem ist zu beachten, dass im Falle von konstant und über einen langen Zeitraum steigenden Kursen, ein Einmalinvestment im Nachhinein mehr Rendite gebracht hätte als ein kontinuierliches Ansparen nach dem Durchschnittkostenprinzip.

Die Schwierigkeit des Market Timings

„Time in the Market is better than timing the Market” – dieser alten Börsenweisheit zufolge, ist es besser auch in schwierigeren Zeiten im Markt investiert zu sein als zu versuchen durch richtiges Timing den Hoch- und Tiefpunkt der Börsen zu erwischen. Einerseits können nicht einmal die erfahrensten Experten prognostizieren wo sich die Märkte hin entwickeln und wann der perfekte Zeitpunkt zum Kauf oder Verkauf ist. Anleger:innen laufen somit möglicherweise Gefahr den Wiedereinstieg in den Markt und damit ein mögliches Steigen der Kurse zu verpassen. Andererseits verursacht ein häufiger Strategiewechsel, also das mehrmalige Aus- und Wiedereinsteigen in den Markt, zusätzliche Transaktionskosten. Es gilt also: „Hin und Her macht Taschen leer“.

Fazit: Ein langer Atem lohnt sich an der Börse

Gerade in Krisenzeiten gilt es also die Nerven zu bewahren und seiner Strategie treu zu bleiben. Wer sein Geld langfristig per Sparplan beispielsweise in einen Fonds investiert und sich auch vom gefürchteten Bären nicht unterkriegen lässt kann auf lange Sicht profitieren.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.