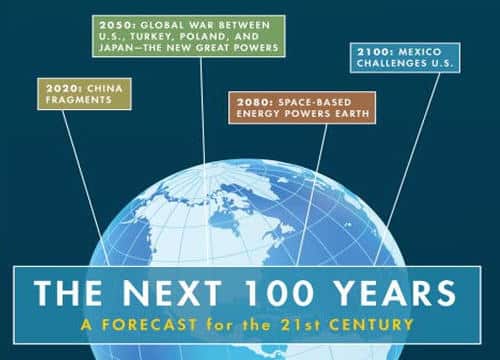

Vor ein paar Jahren habe ich im Urlaub The Next 100 Years von George Friedman gelesen. Meine Frau hat diese Zeit noch immer lebhaft in Erinnerung, weil ich mich ständig über das Buch bzw. seinen Inhalt beschwerte. Friedman, einer der bekanntesten Experten für Geopolitik weltweit, versucht in seinem Buch die globalen Entwicklungen der nächsten 100 Jahre vorauszusagen.

Seine Botschaft war, die USA werden für den Großteil dieser 100 Jahre die weltweit bestimmende Supermacht bleiben. Eine für US-Amerikaner zum Zeitpunkt des Erscheinens (2009) beruhigende Botschaft. Gerade in dieser Zeit hat China einen „großen Sprung nach vorne“ auf die USA zu gemacht. (Weniger beruhigend für US-Amerikaner: Am Ende dieser 100 Jahren verlieren die USA ihre Position an eine neue Supermacht, Mexiko. Surprise, Surprise!).

Was mich am Buch störte, waren die vielen, allzu lebhaften Details. Welche Rolle spielt es, ob ein Krieg in 40 Jahren an Thanksgiving beginnt. „Zu viele Noten!“ um es in den legendären Worten von Kaiser Joseph II zu sagen. Was mich am Buch aber faszinierte waren die verwendeten Methoden und der damit verbundene Anspruch.

Der Zukunft entgegenblicken. (Screenshot The next 100 years)

Eine Mischung aus Geschichte, Geografie, Ökonomie und Politik, die darauf abzielt, durch den Alltagslärm zu hören und so die großen Trends der Zukunft zu identifizieren. Ich musste an dieses Buch denken, als Prof. Jürgen Huber in seinem Beitrag zu unserem Investment Day eine Grafik aus einem jüngst erschienen Artikel aus The Lancet, ein in der Zeit von Corona über die übliche Leserschaft hinaus zu Berühmtheit gelangtes, renommiertes Journal aus dem Bereich Medizin, zeigte. Die USA werden im Jahr 2100 China wieder als führende Wirtschaftsmacht der Erde ablösen. Surprise, Surprise!

Warum erzähle ich das? Ich bin überzeugt davon, dass ein Asset Manager, um erfolgreich sein zu können, einen mittel- bis langfristigen Ausblick braucht. Er muss einen Schritt zurücktreten, den Tageslärm ausblenden und jene Themen und Kräfte identifizieren, die über lange Zeit auf die Gesellschaft und die Märkte wirken.

Die Qualität von Investmententscheidungen, die Anforderungen an die Produktpalette oder den zukünftigen Know How Pool werden von genau denselben Kräften bestimmt. Und wie man aus der Ökonomie des Klimawandels, einer der von uns identifizierten Treiber für die nächsten Jahre, weiß, sind die Kosten, um ein Ziel zu erreichen, umso geringer, je früher man beginnt die entsprechenden Schritte zu setzen.

The Long and Winding Road

Im Anspruch etwas kleiner als George Friedman, 10 statt 100 Jahre, in der Methodik aber nicht unähnlich, haben wir das tägliche Auf und Ab der Märkte bewusst ausgeblendet und uns auf die großen Trends und Treiber konzentriert, welche die nächsten Jahre bestimmen werden. Was sind nun die Methoden und Vorgehensweisen, die wir gewählt haben?

(c) Erste AM

Ausgangspunkt unseres Ausblicks war eine klassische Mischung aus Bottom Up und Top Down Analyse.

-

Bottom Up Szenarien:

Beruhend auf eine klassischen PESTEL Analyse hat eine Gruppe von Investment Experten der EAM Themen identifiziert, von denen sie glaubt, dass sie das Potential haben, die Finanzmärkte über die nächsten Jahre zu bestimmen. Der Fokus war dabei ganz klar heuristisch. Es zählte weniger die analytische Stringenz (Ist das ein Treiber, ein Risiko oder ein Szenario?) als die Breite in der Ideengenerierung. Alle so gewonnen Ideen wurden in einem, auf die Essenz des Themas reduzierten, Mini-Szenario beschrieben. Dieses diente als Basis für die weitere Analyse. Der Vorteil dieser Methode ist aus unserer Sicht die Breite. Viele prononcierte Meinungen zu den unterschiedlichsten Themen und Treibern.

-

Top Down Szenarien:

Parallel dazu haben zwei Gruppen, bestehend aus Investment Experten unterschiedlicher Asset Klassen, unter der Leitung unseres Chefvolkswirts, Gerhard Winzer, in sich geschlossene und konsistente Makroszenarien ausgearbeitet. Beide Gruppen haben ihre Szenarien unabhängig voneinander erstellt, um so die Bandbreite der diskutierten Argumente möglichst weit zu halten.

Der Vorteil dieser Vorgehensweise ist zum einen, dass man in sich stimmige Szenarien erhält und daraus auch Folgen (z.B. Ertragsschätzer) ableiten kann, zum anderen aber auch sehr schnell erkennt, wo und warum sich Szenarien unterscheiden.

Weggabelungen der Geschichte

Gerade die Weggabelungen, an denen Szenarien auseinanderlaufen, sind die Sollbruchstellen an denen sich die Erkenntnisse aus Bottom Up und Top Down Analyse gewinnbringend zusammenführen lassen.

Die Frage, ob Austerität beim Versuch die Corona-bedingt angeschwollene Staatsverschuldung in den Griff zu bekommen, die selbe Rolle wie in den letzten 10 Jahren spielen wird, lässt sich nur einschätzen, wenn man berücksichtigt wie sich die Interessen des Median Voters in den letzten 10 Jahren verschoben haben. Da überrascht es nicht, dass wir Verschiebungen der „Politische Ökonomie“ ebenfalls als eines der großen Themen für die nächsten Jahre identifiziert haben.

Die Erkenntnisse aus der Bottom Up und der Bottom up Analyse wurden dann in einer Umfrage verarbeitet, die es erlaubt, Experten aus der gesamten EAM quer über Abteilungs- und Ländergrenzen hinweg in den Meinungsbildungsprozess einzubeziehen. Eine der positiven Erkenntnisse aus der Corona-Krise ist, wie normal und billig es geworden ist, die verschiedensten Möglichkeiten digitaler Kommunikation auszuschöpfen.

„Digitalisierung“ ist ebenfalls eines unserer großen Themen für die nächsten Jahre. Das Ergebnis all dieser Vorarbeiten, an denen ca. 20 Investmentexperten aus der EAM über mehrere Wochen intensiv gearbeitet haben, war die Basis für unseren Longterm Outlook.

Der große Tag

Am Investment Day selbst wurden die Inputs aus den unterschiedlichen Streams präsentiert und ausführlich diskutiert. Neben den üblichen Verdächtigen wie CEO, CIO, Asset Klassen Heads und lokalen CIOs der EAM sowie allen an den Vorbereitungsarbeiten Beteiligten, hatte jeder Asset Klassen Head eine beschränke Anzahl an Tickets an jene Experten zu vergeben, die die besten Beiträge liefern können.

Bei so vielen Teilnehmern ist natürlich klar, dass der Investment Day selber streng durchgeplant war.

- Unser CEO, Heinz Bednar, startete mit seiner Einschätzung der Asset Management Industry und den wesentlichen Entwicklungen für die nächsten Jahre.

- Der CIO, meine Wenigkeit, fasste die Ergebnisse aus unserer Team-Survey und den Vorarbeiten zusammen, um so einen ersten groben Entwurf für das große Bild zu schaffen.

- Danach folgte eine Präsentation der Makroszenarien durch die jeweiligen Teams, gefolgt von einer ausführlichen Frage- und Antwortstunde.

- Nächster Punkt war ein Auftritt von externen Spezialisten. Prof. DDr. Jürgen Huber startete die Einheit mit einem sehr pointierten, thesengetriebenen Blick auf die nächsten Jahre. Dem folgte ein holistischer Blick von Peter Berezin, dem Managing Editor von BCA Research.

- Ausgerüstet mit diesen Inputs diskutierten unsere Experten in zwei Panels die Auswirkungen auf Märkte und Asset Klassen.

- Letzter Punkt auf der Agenda war dann wiederum der CIO mit einer Zusammenfassung der Ergebnisse und einer Agenda für die nächsten Schritte. Nach dem Investment Day ist ja bekanntlich vor dem Investment Day.

What’s next?

Ein langfristiger Ausblick ist wichtig für einen Asset Manager. Er spiegelt sich in vielen strategischen Entscheidungen auf Unternehmensebene wie der richtigen Produktpalette, dem Auf- oder Ausbau des richtigen Know Hows für die nächsten Jahre aber auch in Ertragserwartungen und den dahinterliegenden Strategischen Asset Allocations wider.

Alle diese Bereiche vor dem Hintergrund unseres Ausblicks zu betrachten wird eine Aufgabe für die nächsten Wochen und Monate sein. Damit holen wir das Maximum aus den anstrengenden, lehr- und hilfreichen Prozess der letzten Wochen heraus.

Ein Ergebnis wird auch sein, dass wir die Erkenntnisse dieses Tages so gut es geht mit unseren Kunden teilen wollen. Wir werden das unter anderem im Rahmen einer Blogserie tun, die in den nächsten Wochen erscheinen wird. Wir hoffen, dass ihnen das Lesen so viel Spaß machen wird, wie uns das Erarbeiten gemacht hat.

Unser Dossier zum Thema Coronavirus mit Analysen: https://blog.de.erste-am.com/dossier/updates-investment-division/

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.