Jetzt ist es also passiert. Die US-Inflation ist im April stark angestiegen. Gemessen am Konsumentenpreisindex betrug der Anstieg im Jahresabstand 4,2% und lag damit am oberen Ende dessen, was man in den letzten 30 Jahren gesehen hat. Dazu kam, dass die Analystengemeinschaft diesen Anstieg so nicht in den Karten hatte.

Erwartet wurden im Monatsabstand lediglich 0,2%, geworden sind es 0,8%. Die Aktienmärkte reagierten mit einem Rücksetzer. Die Bondmärkte sowieso. Jetzt stellt sich die Frage, ob die Zeit des unbesorgten „Koste es, was es wolle“ vorbei ist und die Zentralbanken vor der Wahl stehen, entweder die Zinsen zu erhöhen oder die Inflation ansteigen zu lassen.

Das langfristige Szenario

Um solche Fragen einschätzen zu können, ist mir als CIO wichtig, dass wir uns in der Ersten Asset Management regelmäßig und intensiv mit dem langfristigen Kapitalmarktausblick auseinandersetzen. Unser systematischer Long Term Outlook (LTO) Prozess beruht im Wesentlichen auf drei Säulen:

Wir identifizieren die Treiber der mittel- bis langfristigen Wirtschafts- bzw. Marktentwicklung, wir erstellen und diskutieren unterschiedliche Wirtschafts- und Marktszenarien, um die Unterschiede, Gemeinsamkeiten und Abzweigungen zwischen den Szenarien besser zu verstehen, und wir vertiefen laufend unser Wissen zu den Treibern, in dem sich z.B. Spezialisten aus der Investment Division intensiv in Themen einarbeiten oder wir uns im Rahmen eines EAM-eigenen akademischen Programms mit den Treibern auseinandersetzen.

Natürlich ist die künftige Inflationsentwicklung eines der Kernthemen unseres LTOs. Wenn wir den Ausbruch der Coronakrise als Startpunkt unserer Betrachtung nehmen, was mir notwendig scheint, da die aktuelle wirtschaftliche Situation ohne Corona nicht erklärbar wäre, erwarteten wir vier unterschiedliche Phasen der Inflationsentwicklung:

- Phase 1 fiel mit der Krise selbst zusammen. In dieser sind die Rohstoffpreise stark eingebrochen. So ging damals die Nachricht vom negativen Ölpreis um die Welt. Fallende Rohstoffpreise drücken die Inflation nach unten. Darüber hinaus war für diese Phase bezeichnend, dass sich Warenangebot und -nachfrage kaum getroffen haben. Denken Sie nur an Ihren eigenen Warenkorb im Lockdown, der wohl wenig mit ihren durchschnittlichen Konsumpräferenzen zu tun hatte. So sind etwa die geschätzten 3 Billionen Dollar an zusätzlichem Cash, das die US-Haushalte in dieser Phase aufgebaut haben, ein weiteres Indiz dafür, dass Angebot und Nachfrage kaum zueinander fanden. Die Preisentwicklung von Standardwarenkörben war damit nicht repräsentativ und Inflationsraten mit Vorsicht zu genießen. Diese Intuition wurde inzwischen auch vom akademischen Research aufgearbeitet und bestätigt. Die Inflation wurde in dieser Phase überschätzt.

- Phase 2 war ein unvermeidlicher Basiseffekt. Selbst wenn die Preise auf sehr niedrigem Niveau verharrten, würde die Inflationsrate von negativ (der Rückgang der Preise) auf Null (verharren auf niedrigem Niveau) steigen. Wenn die Preise aber zulegen, gibt es einen Anstieg der Inflationsrate im Jahresabstand. Dieser hat wenig zu bedeuten. Er war erwartet und ist temporär. Denn um permanent zu sein, müssten die Preise stetig zulegen. Schaut man sich einen Korb von Rohstoffpreisen an, wird schnell klar, was für die Inflation zu erwarten ist. Der GSCI Spot (ein Index, der die Entwicklung der Kassapreise eines Korbs wichtiger Rohstoffe widerspiegelt) fiel in der Coronakrise um ca. 50% und liegt jetzt wieder fast 20% über dem Wert vor der Krise. Das wirkt sich in einem Inflationsschub aus. Insbesondere dann, wenn der Vergleichswert von vor der Krise aus der Berechnung der Veränderung fällt. In Summe sind die Rohstoffpreise aber ziemlich genau dort, wo sie im September 2018 waren. Und damals waren hohe Rohstoffpreise kein großes Thema.

- In Phase 3 erwarteten wir, dass wir eine sehr unterschiedliche Auswirkung der Coronakrise auf verschiedene Bereiche der Wirtschaft sehen werden. Globale Lieferketten sind enorm komplex und wenn man Teile davon, aus welchen Gründen auch immer (querstehende Tanker im Suezkanal hatten wir nicht auf der Rechnung), unterbricht, wird das quer über die Welt Auswirkungen haben. Fehlende Lieferungen von Mikrochips, einer der derzeitigen globalen Engpässe, können sich damit auf die Autoproduktion (der Scheibenwischer eines Mittelklassewagen enthält heute mehr Elektronik als die Rakete, die die Menschheit zum Mond brachte) auswirken und sich wiederum in höheren Preisen für Gebrauchtwagen in den USA (im April >10% im Jahresabstand) widerspiegeln. Ich sehe dennoch keine Anzeichen dafür, dass die nächsten Jahre durch eine Autoknappheit gekennzeichnet sein werden. Auch diese Phase wird temporär sein. Es wird eine Zeit dauern, bis die Weltwirtschaft von dieser Unwucht in einen gleichmäßigen Lauf kommt. Neue Ausbrüche von Corona bzw. neue Mutanten, wie derzeit in Taiwan oder Indien zu sehen, haben das Potential diese dritte Phase in die Länge zu ziehen.

- Am spannendsten war und ist aus unserer Sicht die vierte Phase, die wir ursprünglich frühestens 3 bis 5 Jahre nach dem „Ende“ der Pandemie erwarteten. Getrieben von einer staatlich unterstützten, rapiden Erholungsphase, einer Veränderung der politischen Tektonik, einer zunehmenden Entflechtung der globalen Lieferketten sowie einer zunehmenden Überalterung im Westen, aber vor allem auch in China, könnte es dann tatsächlich zu einer Überhitzung der Wirtschaft kommen. Die Kernfrage wird dann sein, ob die Zentralbanken darauf mit restriktiver Geldpolitik reagieren oder die Überhitzung in permanent höherer Inflation resultieren lassen. Das würde spätestens dann der Fall sein, wenn die für Jahrzehnte stabil verankerten Inflationserwartungen anziehen.

Für mein Dafürhalten hält dieses Phasenmodell immer noch ganz gut. Nach der Wahl von Joe Biden zum US-Präsidenten und den ersten politischen Vorhaben seiner Präsidentschaft ist Phase 4 sicherlich näher gerückt, als ursprünglich angenommen. Sie liegt aber immer noch in der Zukunft.

Einmaliger Ausrutscher oder echte Inflation?

Wenn die zuvor beschriebenen Phasen halten, dann sollten wir irgendwo zwischen Phase 2 und 3 stecken. Nachdem die Februar- bzw. Märzwerte aus den Statistiken fallen, sollten viele Zeitreihen zum Teil deutliche Basiseffekte aufweisen (Phase 2). Dazu kommt, dass – je nach Pandemie- bzw. Impfstatus unterschiedlich – eine Rückkehr zum Status Quo Ante zu beobachten ist. Gleichzeitig, siehe etwa Indien oder Taiwan, sorgt die Pandemie immer noch für Schlagzeilen und wirtschaftshemmende Gegenmaßnahmen (Phase 3).

Ich glaube, dass die zuletzt hohen Inflationszahlen aus den USA gut in dieses Bild passen. Der Wert ist hoch, aber das war zu erwarten. Die Veränderung im Monatsabstand ist höher als erwartet, aber noch kein Grund zur Verunsicherung. Diese Einschätzung bestätigt sich mir auch, wenn man tiefer in die Daten eintaucht.

- Die globalen Lieferketten laufen bei weitem noch nicht so rund, wie sie das vor der Pandemie getan haben. Die Preise für Schiffscontainer sind in den letzten Monaten deutlich schneller angestiegen als das international gehandelte Gütervolumen. Aus der Logistikbranche hört man, dass der Grund dafür kein Mangel an Containern, sondern ein Verteilungsproblem ist. Die Container sind nicht dort, wo sie in einer gut geschmierten Lieferkette sein sollten. Das dauert einfach und war auch ein Stück weit zu erwarten.

- Viele, insbesondere kleine, Unternehmen hatten und haben Schwierigkeiten ihre Lagerhaltung optimal auf die Wechselfälle der Pandemie abzustellen. Auf die Unsicherheit der Covid Situation wurde völlig rational mit einem Lagerabbau reagiert. Genau das wirkt sich in der Phase der Wiederöffnung natürlich negativ aus. Dieses Verhalten spiegelt sich auch in den Zahlen wider. Die Lagerbestände im Einzelhandel liegen im Durchschnitt ca. 7% niedriger als vor dem Beginn der Corona Krise. Das deckt sich auch gut mit den Eindrücken, die man hat, wenn man selber einkaufen geht. Viele Geschäfte fahren noch mit angezogener Handbremse. Wenn die Nachfrage dann in Fahrt gerät, ist klar, dass es zu temporären Schwierigkeiten kommt. Schaut man sich Einzelhandelsumsätze nach Kategorien an, zeigt sich, dass die Umsätze im Vergleich zu Covid deutlich angezogen haben. Fast alle Kategorien (Ausnahme Kleidung und Restaurants) weisen zweistellige Zuwächse aus. Das ist genau der temporäre Effekt, den man erwartet hat. Sobald die Lager wieder voll sind und der erste Konsumhunger gestillt ist, wird es hier zu einer Entspannung kommen.

- Am Ende des Tages steht der Arbeitsmarkt im Zentrum des Überhitzungsnarrativs. Und dieser ist noch weit vom Überhitzen entfernt. Die im April in den USA neu geschaffenen Arbeitsplätze lagen mit 218.000 deutlich hinter der erwarteten Million. Die Arbeitslosenrate ist mit 6,1% immer noch deutlich über dem Wert vor der Pandemie. Die USA und Europa haben in der Krise sehr unterschiedliche Strategien gefahren. In den USA stieg die Zahl der Arbeitslosen rasant an. In Europa wurde viel stärker auf Kurzarbeit gesetzt. Die Begründung dafür war, dass Unternehmen nach der Krise schnell durchstarten sollten – eine Lehre aus der deutschen Situation nach der großen Finanzkrise 2008. Es war immer klar, dass neue Arbeitnehmer zu suchen Zeit dauern wird und auch mit hohen Kosten verbunden ist. Das ist einer der Gründe, warum die Zahl der neu geschaffenen Jobs in den USA zuletzt hinter den Erwartungen zurückgeblieben ist. Der Vorteil des US-Zugangs ist die erhöhte wirtschaftliche Flexibilität. Anders als in Europa werden die Arbeitnehmer z.T. nicht mehr in ihre alten Jobs zurückkehren, sondern in die Zweige der Wirtschaft, die nach COVID attraktiver und chancenreicher sind. Auch das ist keine große Überraschung, sondern eine Nebenwirkung der gewählten Strategie.

Meine letzten Punkte, warum es noch zu früh für die große Inflation ist, liegen in der Vergangenheit. Jene Triebkräfte, die zur großen Disinflation der letzten Jahrzehnte geführt haben, sind immer noch am Wirken. Die Globalisierung hat ihren Höhepunkt wahrscheinlich überschritten, ihre Auswirkung ist aber immer noch preisdrückend. Es gibt keinen Mangel an Konsumgütern. Der technologische Fortschritt hat durch COVID einen Boost bekommen und wird wohl in den nächsten Jahren, wenn Unternehmen ihre Business Modelle an die neuen Möglichkeiten angepasst haben werden, zu Produktivitätsfortschritten führen.

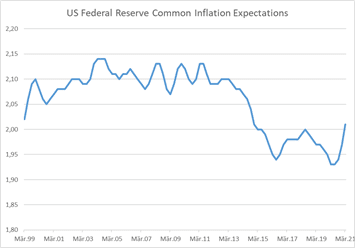

Inflationserwartungen in den USA immer noch niedrig

Quelle: FED, Grafik Screenshot

Zu guter Letzt sind die Inflationserwartungen im längerfristigen Vergleich immer noch sehr niedrig und stabil. Inflationserwartungen lassen sich an unterschiedlichen Gruppen von Indikatoren festmachen: Inflations-Swaps oder die in inflationsgesicherten Anleihen gepreisten Inflationserwartungen gehören zu den marktbasierten Indikatoren, Inflationserwartungen von Haushalten und Unternehmen werden in Umfragen erhoben und die Prognosen von Marktprofis werden von spezialisierten Anbietern gesammelt.

Die US-Notenbank bietet mit ihrem Common Inflation Expectations Indikator, der 21 Indikatoren aus allen drei Gruppen in einer Zahl aggregiert, eine gute Zusammenfassung der Erwartungshaltung: Der Indikator ist zuletzt gestiegen, liegt aber im Vergleich der letzten 20 Jahre immer noch klar in der unteren Hälfte. Inflation gehörte in diesen ca. 20 Jahren nicht zu unseren Problemen. Eher das Fehlen derselben.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Ich war früher lange genug in der Bankbranche, und auch als Ökonom tätig.

Meiner Meinung nach sind 2 hier nicht erwähnte Faktoren von auch hoher Bedeutung:

a) Kann die EZB auf höhere Inflationsraten mit Zinserhöhungen reagieren, nachdem sie genau weiss, welche Konsequenzen das für künftige Staatsanleihen hat?

b) meine persönliche Meinung ist die, daß wir nach Normalisierung der Lieferketten und nach Stabilisierung der rohstoffpreise, die ja durchwegs langfristige Schweinezyklen durchlaufen, (wieder) zwei getrennte Entwicklungen haben werden: Bei allem, was industriell herstellbar ist, wird die weitere Automatisierung für heftigen Wettbewerb und relativ stabile Preise sorgen. Um eine langfristige Preissteigerung bei knappen Gütern, wie zB Immobilien (die Zahl der bebaubaren Grundstücke nimmt aus ökologischen Gründen in Europa ab) werden wir schwerlich herumkommen, auch wenn das Tempo der Inflationierung schwer abzuschätzen ist.

Beste Grüsse Drennig