Die US-Wahlen im November sind nicht nur aus weltpolitischer Sicht ein wichtiges Ereignis. Der Wettlauf zwischen Biden und Trump um das Präsidentenamt beeinflusst auch das Geschehen an den Finanzmärkten.

Umfragen zugunsten der Demokraten

In den Umfragen liegt Präsidentschaftskandidat Biden 8 bis 10 Prozentpunkte vor Trump. Mögliche Begründung: die negative wirtschaftlichen Entwicklung gepaart mit dem mangelhaften Management der Coronakrise und den nationalen Protesten beziehungsweise Unruhen.

Allerdings war der Abstand vor einigen Wochen größer. Während der Vorsprung in den Umfragen also eher für Biden spricht, deutet der schrumpfende Abstand darauf hin, dass die Wahl für Trump noch nicht verloren ist. Die Wirtschaft erholt sich, und die Wahlkampfrhetorik ist äußerst scharf beziehungsweise polarisierend. Ein wahrscheinlicher zusätzlicher Steueranreiz noch vor den Wahlen könnte die gefallene Konsumentenstimmung heben.

Zudem impliziert das US-Wahlsystem, dass eine Mehrheit auf nationaler Ebene gar nicht nötig ist um die Wahl zu gewinnen. Der Präsident und der Vizepräsident werden von Wahlmännern bestimmt, die die Bundesstaaten repräsentieren.

Die relative Mehrheit eines Kandidaten pro Bundesstaat bedeutet, dass alle Wahlmänner dieses Bundesstaates für den Kandidaten votieren. Die Wahlmänner pro Bundestaat ergeben sich aus der Summe der Mitglieder im Senat und im Repräsentantenhaus. 100 Senatoren und 435 Repräsentanten ergeben 535 Wahlmänner.

Dazu kommen noch 3 Wahlmänner für den Distrikt Columbia (Sitz der Bundesregierung). Für den Wahlsieg ist eine absolute Mehrheit von 270 Wahlmännern nötig. Die Swing States wie Florida sind daher heiß umkämpft.

Wie wirkt sich der Wahlausgang auf die Börse aus?

Tatsächlich haben einige Wochen nach dem Wahlausgang die Aktienindizes nach einem Sieg eines demokratischen Präsidenten oftmals schlechter abgeschnitten als unter einem republikanischen Präsidenten. Ein republikanisches Wahlprogramm wird gemeinhin -vielleicht fälschlicherweise – als eher unternehmensfreundlich angesehen.

Dieser Effekt ist jedoch in der Vergangenheit schnell verschwunden. Historisch betrachtet kann kein klarer Zusammenhang zwischen einer politischen Partei und der Entwicklung der Aktienmärkte während der gesamten Präsidentschaft erkannt werden.

Das hat weniger mit angekündigten beziehungsweise umgesetzten Wahlprogrammen zu tun. Auf der republikanischen Seite stechen die Stagflation in den 1970ern (Nixon, Ford) und die Rezessionen in den Jahren 2001 (Tech Bubble) und 2007 (Finanzkrise) hervor. Auf der demokratischen Seite fallen die Boomjahre unter Clinton und die Erholung nach der Finanzkrise unter Obama auf.

Wahlprogramme: Protektionismus gegen Regulierung

Nur oberflächlich betrachtet stellen die Vorschläge der Demokraten ein größeres Risiko für die Aktien dar als die Vorschläge der Republikaner. Die Senkung der Unternehmenssteuer unter Trump soll mit einer Anhebung von 21% auf 28% teilweise rückgängig gemacht werden.

Das Gesundheitssystem soll reformiert werden. So soll es auch eine Wahlmöglichkeit für eine staatliche Krankenversicherung geben. Auch eine generell negative Haltung gegenüber Unternehmen mit einer zu großen Marktmacht (Oligopol) zieht sich durch den Wahlkampf (Thema: Zerschlagung von Big Tech). Zudem sollen neue Öl- und Gasförderungen limitiert werden und soll der Mindestlohn von US-Dollar 7,25 auf US-Dollar 15 pro Stunde angehoben werden.

Auf der Seite der Republikaner stehen eine ökonomische Abkopplung von China, mehr Mittel für die Polizei, Bekämpfung der Einwanderung und ein geringeres Verteidigungsbudget für Auslandseinsätze.

Beide Seiten argumentieren für Investitionsprogramme für die Infrastruktur. Bei den Demokraten liegt ein Schwerpunkt auf der erneuerbaren Energie mit dem Ziel die Kohlenstoffdioxidemissionen zu reduzieren. Beide Parteien treten für eine Beschränkung der Medikamentenpreise ein.

Es ist unklar, ob die beabsichtigten Steuererhöhungen und schärferen Regulierungen der Demokraten stärker wirken als der Protektionismus (sowie der Rückzug der USA aus internationalen Organisationen) und der Konflikt mit China.

Zudem werden nicht alle Vorschläge in einem Wahlprogramm umgesetzt. Das gilt umso mehr als nur für den Fall, dass der Präsident und die Mehrheit im Senat derselben Partei angehöhren. Die Wahrscheinlichkeit für eine tatsächliche Umsetzung würde steigen. Derzeit halten die Republikaner die Mehrheit im Senat.

Mittelfristige Erholung dominiert kurzfristige Störgeräusche

Bis zu den Wahlen könnte eine scharfe Rhetorik, vor allem gegenüber China, negative Auswirkungen auf die Marktstimmung haben. Nach den Wahlen könnte ein Wahlsieg Bidens in der ersten Reaktion auf die Kurse drücken: Kursbewegungen werden manchmal von Schlagzeilen mit geringer Substanz („Steuererhöhung“, „Regulierung“) beeinflusst.

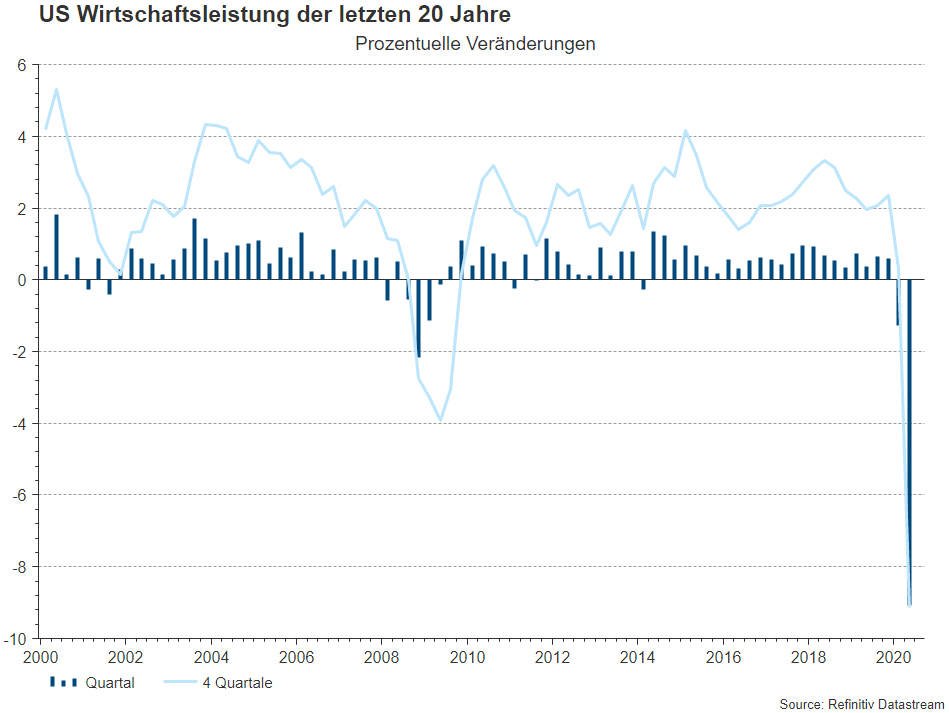

Ebenso könnte Trump eine etwaige Wahlniederlage nicht akzeptieren und vor Gericht gehen. Auch eine solche Unsicherheit wäre nachträglich für die Marktstimmung. Auf längere Sicht wird ausschlaggebend sein, wie kräftig die wirtschaftliche Erholung in den kommenden Jahren ausfallen wird.

Dafür ist vor allem eine Schlüsselgröße ausschlaggebend: Die staatliche Budgetbilanz. Je mehr eine expansive Budgetpolitik (hohes Budgetdefizit) umgesetzt wird – dafür stehen im Grunde beide Parteien – desto günstiger ist der Ausblick für die wirtschaftliche Erholung und damit für die Aktien.

Unser Dossier zum Thema Markt Updates mit Analysen unserer Investment Profis: https://blog.de.erste-am.com/dossier/updates-investment-division/

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.