Das Umfeld für die Finanzmärkte ist besser geworden, obwohl einige Entwicklung nach wie vor Anlass zur Sorge geben. Das hat vor allem drei Gründe:

- In den USA ist das Szenario „weiche“ Landung (Inflationsrückgang ohne Rezession) deutlich wahrscheinlicher geworden.

- In China ist die Überwindung des Deflationsdrucks etwas realistischer geworden, weil unerwartet umfangreiche Stimulierungsmaßnahmen (auf der monetären und fiskalischen) Ebene verlautbart wurden.

- Der Streik der Hafenarbeiter der US-Ost- und Golfküste wurde vorläufig beendet. Damit ist ein wichtiges stagflationäres Risiko (höhere Preise, niedrigeres Wachstum) weggefallen beziehungsweise wurde es aufgeschoben.

Jeder der drei Punkte könnte allerdings ein Spielverderber für die Goldilocks-Party auf den Märkten sein. Eine hartnäckige Inflation im Dienstleistungssektor, eine Eskalation im Nahen Osten, die Unsicherheit im Zusammenhang mit dem Ausgang der US-Wahlen, ein möglicher EU-China Zollkonflikt um Elektroautos oder ein schwacher Fertigungssektor – potenzielle Risikofaktoren gäbe es genug.

Boomphase

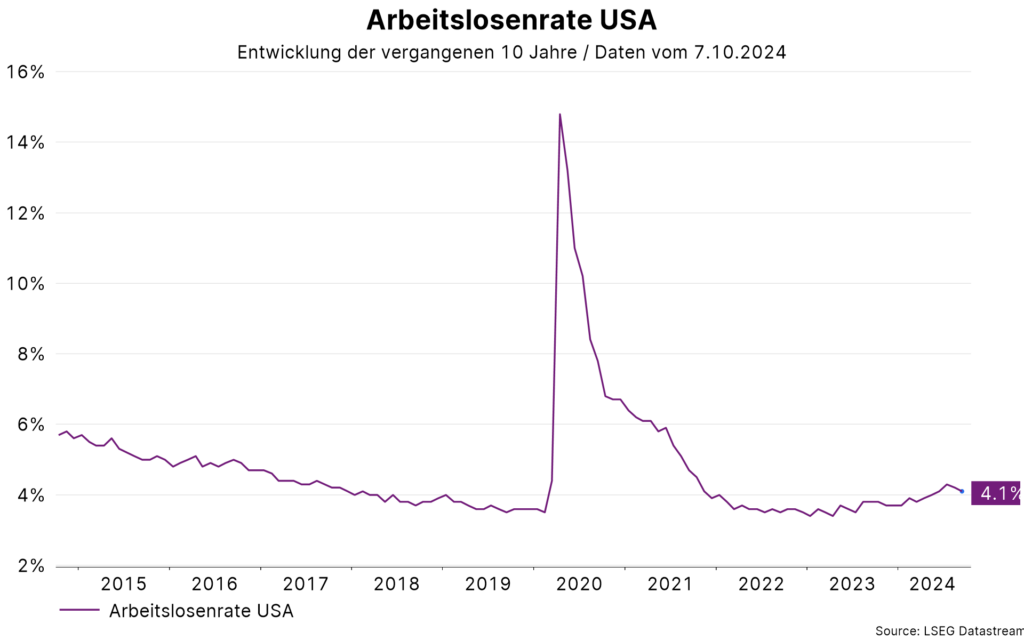

Eines hat die vergangene Woche gezeigt: Das Wirtschaftswachstum in den USA liegt über dem Potential. Die Schätzung für das dritte Quartal liegt auf das Jahr hochgerechnet bei 2,5% (Quelle: Nowcast der Atlanta Fed). Das heißt, die Boomphase hat bis in das dritte Quartal angehalten. Gleichzeitig deuten die Arbeitsmarktindikatoren seit Monaten auf eine Abschwächung hin. Weil die Arbeitslosenrate die besondere Eigenschaft aufweist, dass nach moderaten Anstiegen oft ein starker Anstieg folgt, waren die Risiken für die Wirtschaft nach unten gerichtet (= Rezession)

Vergangene Woche haben jedoch die Arbeitsmarktdaten mit einem überraschend starken Beschäftigungswachstum und einem unerwarteten Rückgang der Arbeitslosenrate positiv überrascht. Damit ist die Diskrepanz zwischen dem starken Wirtschaftswachstum dem abschwächenden Arbeitsmarkt geschrumpft.

Starkes Beschäftigungswachstum

Im Detail: Die neugeschaffenen Arbeitsplätze im nicht-landwirtschaftlichen Bereich sind im Monat September um 254.000 angestiegen. Der Wert liegt deutlich über den Erwartungen von 150.000 und über dem Wert vom Vormonat (159.000). Die Werte der beiden Vormonate wurden ebenso klar nach oben revidiert. Vor dem September-Bericht ist der Drei-Monatsdurchschnitt der neugeschaffenen Arbeitsplätze auf nur noch 116.000 gefallen. Mit den neuen September-Daten ist auch dieser Wert auf 186.000 angestiegen.

Die Arbeitslosenrate ist somit im September das zweite Monat gefallen (auf 4,1%), nachdem sie von Jänner 2023 (3,4%) bis Juli 2024 (4,3%) einen ansteigenden Trend aufgewiesen hatte.

Gleichzeitig ist die Beteiligungsrate in den letzten drei Monaten bei 62,7% unverändert geblieben. Im Vergleich zu Jänner 2023 (62,4%) liegt sie leicht höher. Der Grund für die angestiegene Arbeitslosenrate ist eben nicht eine Reduktion der Beschäftigung.

Ansteigendes Lohnwachstum

Bei der Entlohnung sind die durchschnittlichen Stundenlöhne um 0,4% im Monatsabstand auf 4,0% im Jahresabstand angestiegen. Das liegt deutlich über dem jüngsten Juli-Tief von 3,6%. Das angestiegene Lohnwachstum impliziert Aufwärtsrisiken für die Erreichung des Inflationsziels (2%).

Hohes Produktivitätswachstum

Allerdings sind die durchschnittlich gearbeiteten Wochenstunden von 34,3 auf 34,2 gefallen. Damit sind die gesamten gearbeiteten Stunden um 0,1% im Monatsabstand gefallen. Weil die Schätzung für das reale Wachstum des Bruttoinlandsproduktes bei einem hohen Wert von 2,5% annualisiert liegt, impliziert der Rückgang der gearbeiteten Stunden einen kräftigen Anstieg der Arbeitsproduktivität: 2,5% Wirtschaftswachstum minus 0,8% gearbeitete Stunden (0,2% annualisiert) ergibt ein Plus von 1,7% annualisiert im dritten Quartal). Die höhere Produktivität lindert den Inflationsdruck auf der Lohnseite.

Weiche Landung

Einige andere umfragebasierte Indikatoren zum Arbeitsmarkt weisen jedoch weiterhin auf eine Abschwächung hin. Zum Beispiel die Einkaufsmanagerindizes (PMIs) und „Jobs plentiful minus jobs hard to get“ bei der Konsumentenstimmung. Die unterschiedliche Entwicklung zwischen diesen Indikatoren und dem starken Anstieg der Beschäftigung ist schwer haltbar. Eine der beiden Seiten wird korrigieren.

Zudem sollte einem einzelnen Datenpunkt – im konkreten Fall dem Arbeitsmarktbericht im September – nicht zu viel Gewicht beigemessen werden. Alle veröffentlichten Wirtschaftsdaten weisen zufällige Schwankungen auf und werden mit nachfolgenden genaueren Schätzungen revidiert. Dennoch erscheint mit den Daten zum US-Arbeitsmarkt das Szenario „weiche“ Landung noch wahrscheinlicher. Dieses Umfeld ist günstig für risikobehaftete Wertpapierklassen wie Aktien. Kreditsichere Staatsanleihen leiden jedoch, weil sowohl die Geschwindigkeit als auch das Gesamtausmaß von Leitzinssenkungen niedriger ausfallen.

Keine Landung

Zum Szenario der weichen Landung gehört allerdings nicht nur die Vermeidung einer Rezession, sondern auch die nachhaltige Erreichung des Inflationsziels. In diesem Zusammenhang steht in den kommenden Tagen die Veröffentlichung der Konsumentenpreisinflation für den Monat September im Blickpunkt. Die Schätzungen liegen bei einem Rückgang der Gesamtzahl ohne Nahrungsmittel und Energie (Kernrate: 0,2% im Monatsabstand, 2,3% im Jahresabstand).

Wenn der Inflationsanstieg über den Erwartungen liegt, könnte das Szenario keine Landung (Inflation bleibt hoch) vermehrt diskutiert werden. In diesem Szenario hat die Zentralbank nur wenig Spielraum, die Leitzinsen zu senken. In diesem Fall würden anfangs nicht nur Anleihen, sondern die meisten Wertpapierklassen leiden.

Hinweis: Prognosen sind kein zuverlässiger Indikator für künftige Wertentwicklungen.