Insgesamt deuten die Wirtschaftsindikatoren auf ein durchschnittliches globales Wirtschaftswachstum sowie eine fallende Inflation hin. Dabei ist das Wachstum vor allem vom Dienstleistungssektor getragen, während der Fertigungssektor stagniert.

Wirft man einen Blick auf die Entwicklung in den einzelnen Ländern, sticht vor allem das gute Wachstum in den USA hervor, während für China die negativen Nachrichten dominieren. Insgesamt hat die Wahrscheinlichkeit für eine unmittelbare Rezession deutlich abgenommen. Doch die Risiken auf die mittlere Sicht bleiben bestehen.

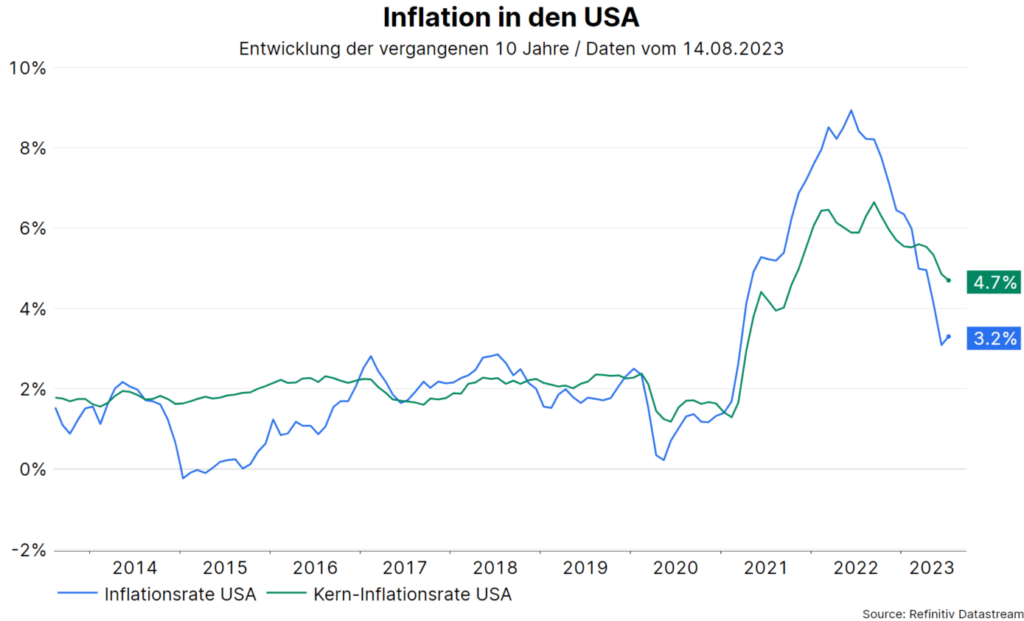

Fallende Inflation

In der vergangenen Woche stand der Bericht zur Konsumentenpreisinflation in den USA für den Monat Juli einen weiteren Rückgang gezeigt. Der Preisanstieg betrug 0,2% im Monatsabstand und 3,2% im Jahresabstand. Wichtig dabei ist, dass auch die zahlreichen Indikatoren für die Kerninflation auf einen Inflationsrückgang hingedeutet haben.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Auch im gesamten OECD-Raum fällt die Inflation (Juni: 5,7% im Jahresabstand, Hoch: 10,7% im Oktober 2022). Die Inflation befindet sich nach wie vor über den jeweiligen Zentralbankzielen (2% in den entwickelten Volkswirtschaften). Doch die rückläufigen Inflationsraten erhöhen für die Zentralbanken den Spielraum, im Zinsanhebungszyklus eine Pause einzulegen. Tatsächlich wird sowohl für die USA als auch die Eurozone auf den jeweiligen Sitzungen der Zentralbank im September keine weitere Leitzinsanhebung erwartet.

Positive Wachstumsüberraschungen in den USA

Gleichzeitig überraschen die Wachstumsindikatoren für die USA auf der positiven Seite. Zugegeben ergibt die Zuordnung der aktuellen Monatsindikatoren auf das quartalsweise Bruttoinlandsprodukt (BIP) für das dritte Quartal immer noch eine große Bandbreite, weil noch nicht viele Indikatoren für das aktuelle Quartal veröffentlicht worden sind (zwischen 4,1% und 1,4% Wachstum im Quartalsabstand, auf das Jahr hochgerechnet). Von einer Schrumpfung des BIP ist man jedoch weit entfernt. Die Wahrscheinlichkeit für eine unmittelbare Rezession in den USA hat damit deutlich abgenommen.

Schwache Wachstumsindikatoren in China

Die vergangene Woche hat einen weiteren Rückgang der Exporte und Importe für Güter, fallende Preise für Konsumenten und Produzenten und ein besonders schwaches Kreditwachstum gezeigt. Zudem mehren sich die Nachrichten über nicht getätigte Schuldenzahlungen von Immobilienentwicklern und Finanzdienstleistern im Schattenbankensystem.

China wird derzeit mit mehreren Problemen konfrontiert: schwache private Inlandsnachfrage, Anpassung im Immobiliensektor, negative Stimmung der Konsumenten, hohe Jungendarbeitslosigkeit, Konflikt mit den USA und schwache globale Güternachfrage. Die verlautbarten staatlichen Unterstützungsmaßnahmen sind gering und zielgerichtet und adressieren die nach unten gerichteten Risiken. Sie sind aber nicht breit-basiert und groß. Das im Frühjahr verlautbarte Wachstumsziel von 5% könnte in diesem Jahr immer noch erreicht werden. China ist aktuellen jedoch keine globale Wachstumsstütze. Vielmehr wird der deflationäre Druck exportiert. Das sieht man an der Abschwächung der chinesischen Währung sowie den fallenden Preisen für Industriemetalle.

Auf die mittlere Sicht (bis Ende 2024) zeichnen sich drei Szenarien ab:

- Szenario 1: Weiche Landung

Wenn die Inflation weiter in Richtung Zentralbankziel fällt, nimmt der Spielraum für Leitzinssenkungen im nächsten Jahr zu. Das Wirtschaftswachstum in den entwickelten Volkswirtschaften schwächt sich jedoch aufgrund des zeitverzögerten Effekts der Leitzinsanhebungen auf ein unterdurchschnittliches Niveau ab. Wahrscheinlichkeit: 40%

- Szenario 2: Stagnation

Die Zentralbanken heben die Leitzinsen zwar nicht mehr an, aber die Geldpolitiken werden restriktiver: A) Wenn die Inflation fällt, die nominellen Zinsen aber unverändert bleiben, steigen die realen Zinsen an. B) Wirtschaftliche Analysen deuten darauf hin, dass der reale neutrale Zinssatz während der Pandemie angestiegen ist. Das würde eine Erklärung dafür liefern, warum die schnelle und kräftigen Leitzinsanhebungen (noch) keine Rezession ausgelöst haben. Wenn der neutrale Zinssatz wieder fällt, aber die Leitzinsen aufgrund der anhaltenden Inflationsrisiken unverändert hoch bleiben, würde das eine Verschärfung der Geldpolitik implizieren. Wahrscheinlichkeit: 40%

- Szenario 3: Inflation / harte Landung

Der Inflationsrückgang endet auf einem zu hohen Niveau beziehungsweise die Inflation steigt sogar abermals an, weil das globale Wirtschaftswachstum resilient bleibt. Die Zentralbanken heben die Leitzinsen nach einer längeren Pause an. Wahrscheinlichkeit: 20%

Fazit

Die Wahrscheinlichkeit für das Szenario 1 (weiche Landung) ist in den vergangenen Wochen angestiegen, getrieben von den positiven Wachstumsüberraschungen und den Inflationsüberraschungen in den USA. Mittlerweile hat der Finanzmarkt zu einem guten Teil dieses gute Szenario (wahrscheinlich) eingepreist.

Das sieht man an den angestiegenen Aktienkursen, den niedrigen Renditeaufschlägen für das Kreditrisiko und den im Markt gepreisten Inflationsraten (Rückgang auf 2,4% in einem Jahr in den USA beziehungsweise auf 2,9% in Frankreich). Doch die beiden anderen, weniger günstigen Szenarien, haben nach wie vor eine unbequem hohe Wahrscheinlichkeit. Damit können auch die Aktienkursrückgänge seit Monatsanfang erklärt werden.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.