Wie schlecht geht es der Europäischen Union beziehungsweise der Eurozone tatsächlich? Diese Frage stellen sich Investor:innen, wenn es um die Festlegung der taktischen und strategischen Gewichtung der EU geht. Denn die Stimmung unter Konsument:innen, Unternehmen, Wähler:innen und Marktteilnehmer:innen ist nicht gerade euphorisch.

Vor dem Hintergrund einer Mehrzahl von negativen Entwicklungen sind die Ursachen gut erklärbar

Schwaches Wachstum

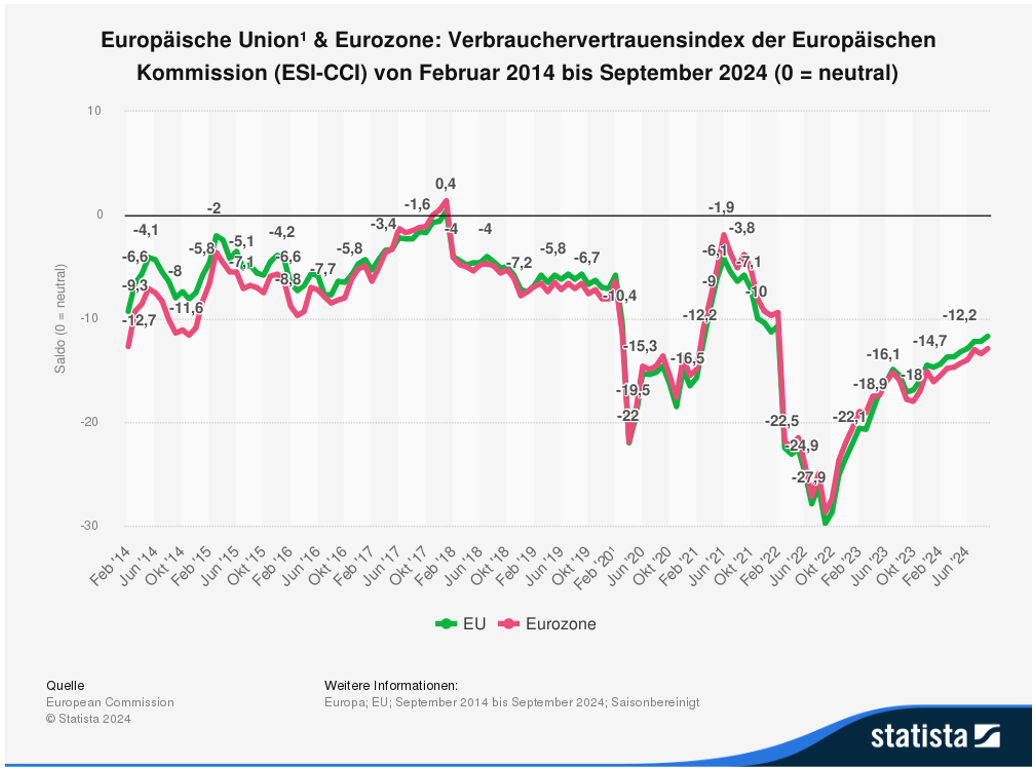

Die Eurozone ist nach fünf Quartalen Stagnation in den ersten drei Quartalen 2024 zu einem leichten Wachstum zurückgekehrt (rund 1% Quartalswachstum, annualisiert, Quelle: Eurostat, EAM). Allerdings ist das Wachstum noch nicht selbst tragend. Einige umfragebasierte Indikatoren sind schwach (Einkaufsmanagerindizes), das ausstehende Kreditvolumen stagniert und die Fertigung schrumpft (vor allem in Deutschland).

Hohe Inflation der Konsumentenpreise

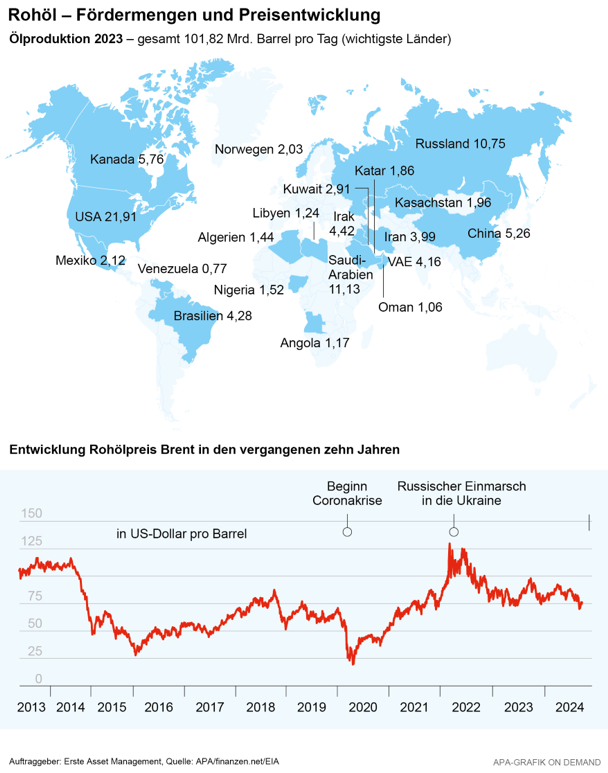

Der starke Anstieg der Inflation hat die Kaufkraft und die Stimmung reduziert. Die Konsumentenpreisinflation ist mittlerweile deutlich gesunken. Die Gesamtzahl ohne Nahrungsmittel und Energie (Kernrate) ist nach der vorläufigen Schätzung im Monat September auf 2,7% im Jahresabstand gefallen (Quelle: Eurostat). Allerdings befindet sich die Konsumentenpreisinflation mit 4% im Jahresabstand nach wie vor auf einem hohen Niveau. Zudem droht ein permanenter Anstieg der langfristigen Inflationserwartungen, wenn die Abfolge von inflationären Schocks (Güterpreise, Energiepreise, Dienstleistungspreise) eine Fortsetzung findet. Auf der „Kandidatenliste“ steht unter anderem der Ölpreis (Hinweise: Naher Osten, Handelskrieg).

Zinssenkungen wirken Zeit verzögert

Die Europäische Zentralbank hat auf den Inflationsanstieg mit einer restriktiven Zinspolitik reagiert. Dadurch wurde das Wachstum gedämpft. Die Zentralbank steht vor einem Dilemma: Zu frühe Leitzinssenkungen erhöhen die Inflationsrisiken, zu späte Leitzinssenkungen erhöhen die Rezessionsrisiken. Weil sich die Risiken verschoben haben (weniger Inflations-, mehr Wachstumsrisiken), hat die Europäische Zentralbank mit einem Zinssenkungszyklus begonnen. Ende 2025 könnte der Leitzinssatz auf einem neutralen Niveau von 2% landen. Wenn die wirtschaftliche Aktivität schwach bleibt, könnte die EZB den Leitzinssatz sogar auf ein noch niedrigeres Niveau absenken. Die Linderung der Wachstumsschwäche wird allerdings erst mit einer ungewissen Zeitverzögerung eintreten. Erste Anzeichen gibt es bereits: Das ausstehende Kreditvolumen verläuft zwar nach wie vor seitwärts (Stagnationsrisiko für die Wirtschaft), aber die jüngste EZB-Umfrage zur Kreditnachfrage weist einen Anstieg auf.

Hohe Energiepreise

Die Invasion von Russland in der Ukraine hat deutlich angestiegene Energiepreise verursacht. Darunter leidet vor allem die energieintensive Fertigungsindustrie (Stichwort: Chemie).

Zunehmende Ausgaben für Verteidigung

Durch den Krieg in der Ukraine ist die Friedensdividende wahrscheinlich permanent verschwunden. Das bedeutet nur in einer Hinsicht weniger Unsicherheit: Zunehmende Verteidigungsausgaben, vor allem im Fall eines Wahlsieges von Donald Trump (Stichwort: NATO).

Globaler Freihandel wird immer mehr eingeschränkt

Die durch die geopolitischen Entwicklungen (USA/China, EU/China, Russland/Ukraine) vorangetriebene Fragmentierung der Weltwirtschaft bedroht vor allem Länder mit einer hohen Exportorientierung (Deutschland, Österreich). Auf der Handelsebene wird der globale Freihandel schon seit Jahren immer mehr eingeschränkt (Zölle, Exportbeschränkungen, Sanktionen, Lieferkettengesetze). Es droht eine weitere Eskalation (Stichwort: Trump).

Chinas Kosten- und Technologieführerschaft

China bedeutet auf mehreren Ebenen eine Herausforderung. Die Abschwächung des Wachstums hat zu einer geringeren chinesischen Importnachfrage geführt. Gleichzeitig erringt China in immer mehr Sektoren die Kosten- und Technologieführerschaft (Stichwort: Elektroautos).

Gestärkter Populismus

Auf der politischen Ebene werden die extremistischen und populistischen Parteien gestärkt. Für die EU bedeutet das unter anderem, dass die zentrifugalen Kräfte zulasten der zentripetalen gestärkt werden.

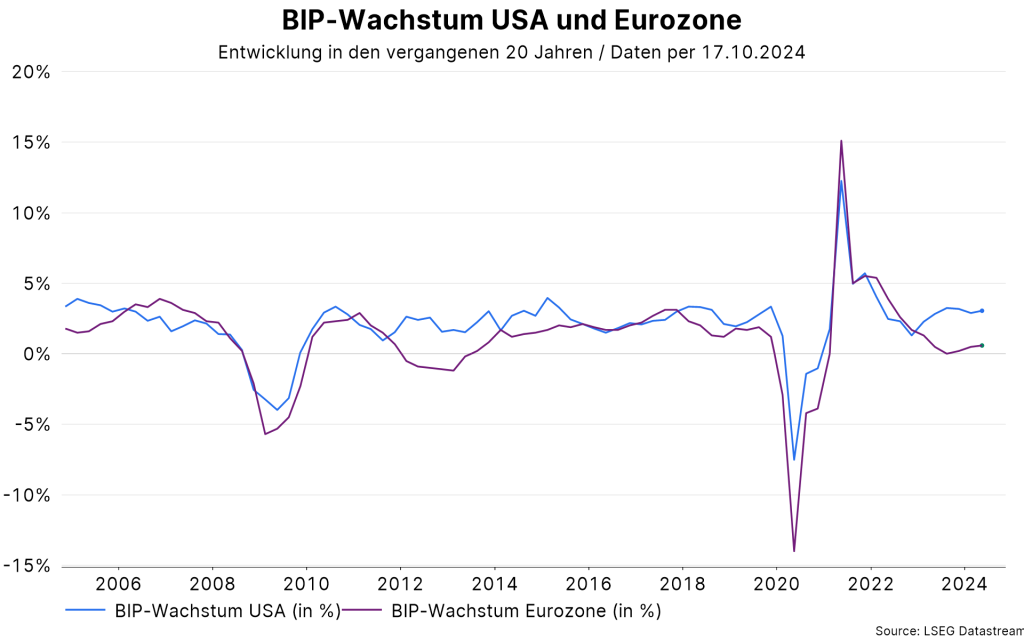

Europa und USA im Vergleich

Doch auch andere Länder beziehungsweise Regionen haben mit ähnlich gelagerten Entwicklungen zu kämpfen. Hier ist ein Vergleich mit den USA hilfreich. Dabei ist das überdurchschnittliche Abschneiden der USA hinsichtlich Wirtschafts-, Bevölkerungs- und Produktivitätswachstum, Innovationskraft und Kapitalmarktentwicklung bemerkenswert.

- Höhere Produktivität: Zwischen den Jahren 2000 und 2023 ist das reale Bruttoinlandsprodukt in der Eurozone um durchschnittlich 1,1% im Jahresabstand gewachsen. Das ist mit den Wachstumsraten der Beschäftigung (0,7%) und der Arbeitsproduktivität (0,4% p.a.) konsistent. Im Unterschied dazu liegt das durchschnittliche Wirtschaftswachstum in den USA bei 2,1%, wobei die Beschäftigung ebenso um 0,7%, aber die Produktivität kräftiger um 1,4% gewachsen ist.

- Kräftiges Wachstum: Das durchschnittliche jährliche Investitionswachstum in der Eurozone zwischen dem Jahr 2000 und dem Jahr 2023 beträgt lediglich 0,8%. Im Unterschied dazu sind die Investitionen in den USA mit 2,2% pro Jahr deutlich kräftiger gewachsen. Die nicht getätigten Investitionen finden in einem geringeren Kapitalstock und einem geringeren Produktivitätswachstum ihren Niederschlag.

- Wettbewerbsfähigkeit: Gleichzeitig sind die Lohnstückkosten im Vergleich zu den Handelspartnern um 9 Prozentpunkte angestiegen. In den USA hingegen sind die relativen Lohnstückkosten um 12 Prozentpunkte gefallen. Dabei ist die Eurozone abhängiger vom Handel als die USA.

Quelle: OECD

Europa ohne Innovationssprünge

Die Erklärungen für das niedrige Wirtschafswachstum sind vielfältig. Am plausibelsten ist folgende: Wenn das Aufholpotenzial immer geringer wird (Kapitalakkumulation beziehungsweise Catch-Up hinsichtlich BIP pro Kopf nach dem zweiten Weltkrieg), wird die Innovationskraft beziehungsweise das Produktivitätswachstum immer wichtiger. Hier scheint die EU tatsächlich ein Problem zu haben. Die letzten Innovationssprünge (Smartphone, Streaming, Digitalisierung, Künstliche Intelligenz) fanden nicht in Europa stand.

Draghi-Bericht mit Lösungsvorschlägen

Mario Draghi hat in seinem Bericht für die EU-Kommission („The future of European competitiveness) eine Liste von Lösungsvorschlägen präsentiert: einfachere Vorschriften, stärkere Marktintegration, eine kohärente Industriepolitik, eine Banken- und Kapitalmarktunion (Stichworte: gemeinsame Kapitalmarktaufsicht, grenzüberschreitende Bankenfusionen, gemeinsame Einlagensicherung) und höhere Ausgaben für Bildung sowie Forschung und Entwicklung. Letztendlich geht es darum, Anreize für Investitionen und Forschung und Entwicklung zu schaffen.

Die Themenblöcke für ein Mehr an Investitionen werden durch die Megatrends (Digitalisierung, Dekarbonisierung, De-Risking, Demografie und Verteidigung,) vorgegeben. Damit dadurch auch das Produktivitätswachstum in der EU beziehungsweise der Eurozone anstiegt, sind allerdings einige Strukturreformen nötig, die vor allem zusätzliche integrative Schritte bedeuten.

Hoffnung auf Kapitalmarktunion

Wichtigster Stolperstein für mehr Investitionen: Die EU ist keine Fiskalunion. Auch für gemeinsame EU-Anleihen scheint es derzeit keine Mehrheit zu geben. Aber ein gemeinsames (nicht national zersplittertes) finanzielles Rahmenwerk zu schaffen (Private Markets, gemeinsamer Kapitalmarkt), um private Investitionen zu ermöglichen, ist realistisch. Mehr Integration ist in der EU meistens in einer krisenhaften Erscheinung bewerkstelligt worden.

Im Jahr 2008 (Große Finanzkrise) betrug in der EU das Bruttoinlandsprodukt pro Kopf (kaufkraftbereinigt) rund 73% des US-Wertes. Das vergangene Jahr weist einen Rückgang auf 70% auf (Quelle: IMF). Ob der relative Wohlstandsverlust zu den USA Motivation genug ist, ist fraglich. Die neue EU-Kommission hätte die Chance das Thema anzugehen. Aber letztendlich entscheiden die Staats- und Regierungschefs. Ohne produktivitätssteigernde Maßnahmen bleiben die Aussichten für das Wirtschaftswachstum jedenfalls mau. Die Schätzungen für das Potenzialwachstum für die Eurozone (1,2%) beziehungsweise die EU (1,5%) könnten abgesenkt werden, auf 1% oder darunter.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.