Die Aktienkurse sind seit dem Aufkommen der Bankenprobleme in den USA angestiegen. Im selben Zeitraum sind die Erwartungen für die zukünftigen Leitzinsen deutlich gesunken. Mittlerweile wird in den USA nur noch eine Leitzinsanhebung um 0,25 Prozentpunkte auf 5,25% für die Leitzinsobergrenze bis Juni erwartet. Bis Jahresende reflektieren die Marktpreise bereits Leitzinssenkungen.

Laut dem Protokoll zur letzten Sitzung der US-Zentralbank zeigen die Mitglieder des Offenmarktausschusses eine Besorgnis hinsichtlich der Finanzmarktstabilität. Die Fed-Analysten erwarten Ende des Jahres eine milde Rezession sowie einen Rückgang der Inflation auf 2% im nächsten Jahr. Der größere Fokus der Fed und der anderen Zentralbanken auf die Finanzmarktstabilität hat die Märkte unterstützt, obwohl die Risiken für das Wirtschaftswachstum zugenommen haben. Im Kern geht es nach wie vor um die Frage, ob die Inflation schnell genug fallen wird, um Leitzinssenkungen zu ermöglichen. Das würde die Wachstumsrisiken, sprich: die Risiken für eine größere Rezession, lindern.

Rückläufige Inflation

Die Inflationsraten sind nach wie vor zu hoch. Im OECD-Raum betrug die Konsumentenpreisinflation im Monat Februar 8,8% im Jahresabstand. Dafür zeichnet eine Kombination aus den sehr lockeren Geld- und Fiskalpolitiken, Lieferengpässen und den Auswirkungen des Krieges in der Ukraine verantwortlich (hohe Energie- und Nahrungsmittelpreise). Weil die Unternehmen eine hohe Preissetzungsmacht hatten und haben, fanden breit basierte Überwälzungseffekte statt.

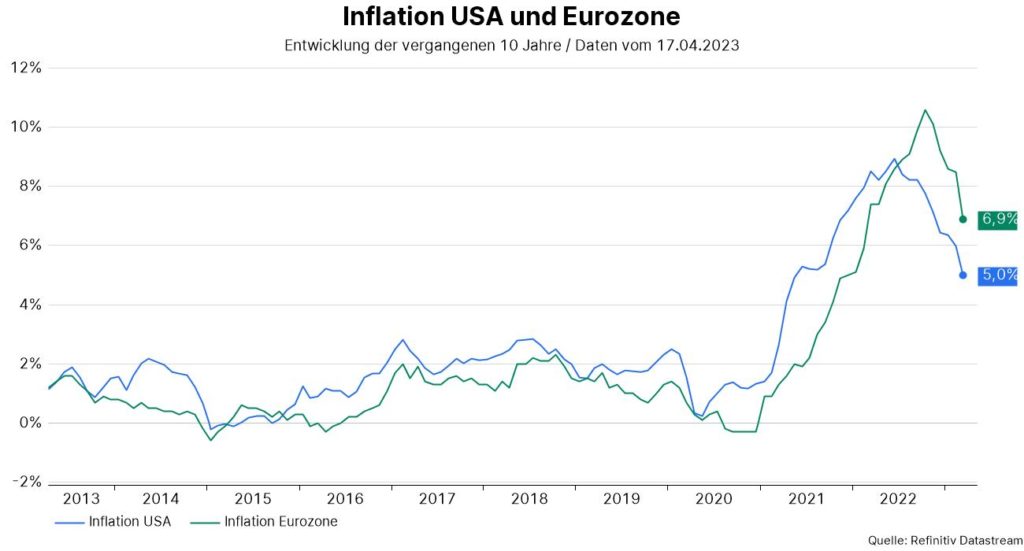

Immerhin ist ein fallender Inflationstrend erkennbar. Im Oktober 2022 betrug die Inflation im OECD-Raum noch 10,7%. In der Eurozone betrug die Inflationsrate im März 6,9%, während sie im Oktober letzten Jahres noch bei 10,6% lag. Auch die Konsumentenpreisinflation in den USA für den Monat März zeigte mit 0,1% im Monatsabstand und 5,0% im Jahresabstand einen rückläufigen Inflationstrend. Allerdings blieb die Kernrate (Gesamtzahl ohne Energie und Nahrungsmittel) mit 0,4% im Monatsabstand und 5,6% im Jahresabstand unbequem hoch.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Fallender Inflationsimpuls

Erfreulich war die Entwicklung auf den vorgelagerten Produktionsstufen. Die US-Produzentenpreise fielen um 0,5% im Monatsabstand auf 2,7% im Jahresabstand. Tatsächlich verläuft der Produzentenpreisindex seit Juli 2022 seitwärts. Auch die Importpreise sind gefallen (-0.6% im Monatsabstand und -4,6% im Jahresabstand. Das heißt, der ursprüngliche Inflationsimpuls nimmt ab.

Angestiegene Inflationserwartungen

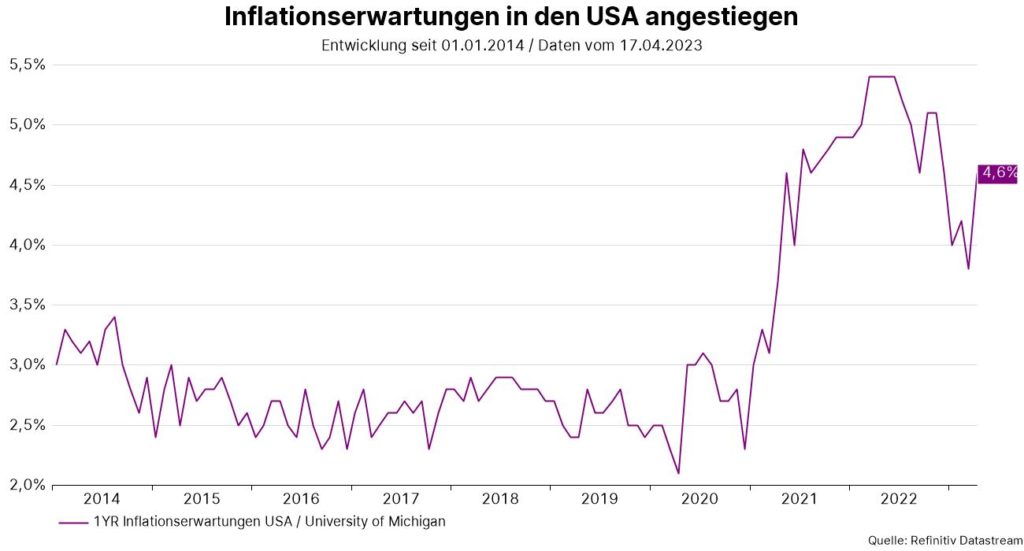

Die Kernfrage ist, ob es zu Sekundärrundeneffekte kommt. Vor allem der feste Arbeitsmarkt, sprich: die niedrigen Arbeitslosenraten, deuten auf Aufwärtsrisiken bei der Inflation hin. Im OECD-Raum betrug die Arbeitslosenrate im Monat Februar lediglich 4,9%. In den USA lag die Arbeitslosenrate im Monat März 3,5%. Aber auch die Inflationserwartungen spielen hier eine Rolle. Hier gab es vergangene Woche eine unerfreuliche Entwicklung. Die Inflationserwartungen der Konsumenten für die kommenden 12 Monate sind im April überraschend stark angestiegen (von 3,6% im März auf 4,6%: Quelle University of Michigan, vorläufige Schätzung). Damit haben sie den rückläufigen Trend vom letzten Hoch (5,4% im April 2022) nicht fortgesetzt.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Überraschend kräftiges Wachstum

Das Aggregat der Konjunkturindikatoren deutet auf ein kräftiges Wachstum des realen globalen Bruttoinlandsproduktes im 1. Quartal 2023 hin (rund 4% im Quartalsabstand, auf das Jahr hochgerechnet). In der vergangenen Woche zeigte die Industrieproduktion in der Eurozone für den Monat Februar einen deutlichen Anstieg um 1,5% im Monatsabstand auf 2,0% im Jahresabstand. In den USA fielen im Monat März sowohl die Einzelhandelsumsätze (-1.0% im Monatsabstand) als auch die Fertigung (-0,5% im Monatsabstand). Allerdings wies der Start in das neue Jahr besonders starke Zuwächse auf.

Insgesamt wird das US-BIP im ersten Quartal kräftig gewachsen sein (rund 3%). In China stiegen die Exporte im Monat März kräftig an (14,8% im Jahresabstand) und die Gesamtzahl für das Kreditwachstum (Total Social Financing) lag über den Erwartungen. Die V-förmige Erholung nach den Öffnungsmaßnahmen fällt markant aus. Die Schätzung für das BIP-Wachstum im ersten Quartal liegt bei rund 10% (im Quartalsabstand, auf das Jahr hochgerechnet; Veröffentlichung am kommenden Dienstag).

Restriktivere Kreditvergabe

Die Stressindikatoren für das Finanzsystem sind nach dem Anstieg im März, ausgelöst durch die Probleme bei mittleren Banken in den USA, gefallen. Das Risiko einer abermaligen instabileren Phase im Finanzsystem bleibt jedoch, zumindest so lange die Zentralbanken unter Druck stehen, aufgrund der zu hohen Inflation eine restriktive Geldpolitik zu verfolgen. Zudem wird ein wichtiger Wirkungskanal genau beobachtet. Von vielen Experten wird eine weitere Verschärfung der Kreditvergaberichtlinien der Banken erwartet. Weil diese Entwicklung zusätzlich auf das Wachstum und die Inflation drücken wird, wird das als (teilweiser) Ersatz für weitere Leitzinsanhebungen angesehen, auch von den Zentralbanken. Über das Ausmaß besteht jedoch eine erhebliche Unsicherheit.

Einen Hinweis hat in der vergangenen Woche in den USA ein Bericht des Verbands kleiner Unternehmen (NFIB) gegeben. Im März haben netto 9 Prozent der Unternehmen angegeben, Schwierigkeiten zu haben, einen Kredit zu bekommen. Das klingt nicht nach viel, aber der Indikator weist seit März 2021 (-1) eine fallende Tendenz auf und ist im März 2023 beschleunigt befallen (von -5 auf -9).

Fazit: Zwei Szenarien

Somit bleibt die Inflationsdynamik der wichtigste, aber leider schwer einschätzbare Faktor. Im Szenario „Inflation“ verharrt die Inflation auf einem zu hohen Niveau (Inflationspersistenz). In diesem Umfeld ist die Wahrscheinlichkeit für eine Rezession sowie für ein instabileres Finanzumfeld erhöht, weil die Geldpolitiken restriktiv bleiben beziehungsweise noch restriktiver werden (müssen).

Hierbei ergeben sich zwei Unterszenarien. In der ersten Variante verursacht die Rezession mit Zeitverzögerung eine fallende Inflation. In der zweiten, ungünstigen Variante wird die Geldpolitik nicht restriktiv genug, weil ansonsten die Stabilität im Finanzsystem abnehmen würde. Das würde auch längerfristig eine anhaltend zu hohe Inflation implizieren.

Im positiven Szenario „Disinflation“ kann eine Rezession vermieden und das Finanzsystem bleibt stabil, weil die Inflation schnell genug fällt. Das zweite Szenario haben die Märkte seit März in zunehmenden Maß eingepreist. Die Geschworenen haben aber noch nicht entschieden.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.