Im neuen Jahr hat der Aktienmarkt bisher dort angeknüpft, wo er 2023 aufgehört hat. Mehrere wichtige Indizes haben kürzlich neue Rekordstände erreicht. Was sind die Gründe für die positive Stimmung, was könnte die Märkte in diesem Jahr bewegen und wie steht es um die vielzitierten Magnificent 7? Darüber spricht Fondsmanager Tamás Menyhárt im Interview.

Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet. Prognosen sind kein zuverlässiger Indikator für künftige Wertentwicklungen.

Der breite Aktienmarkt hat Ende 2023 eine bemerkenswerte Rallye hingelegt, die sich in diesem Jahr bisher fortgesetzt hat. Was sind die Gründe dafür?

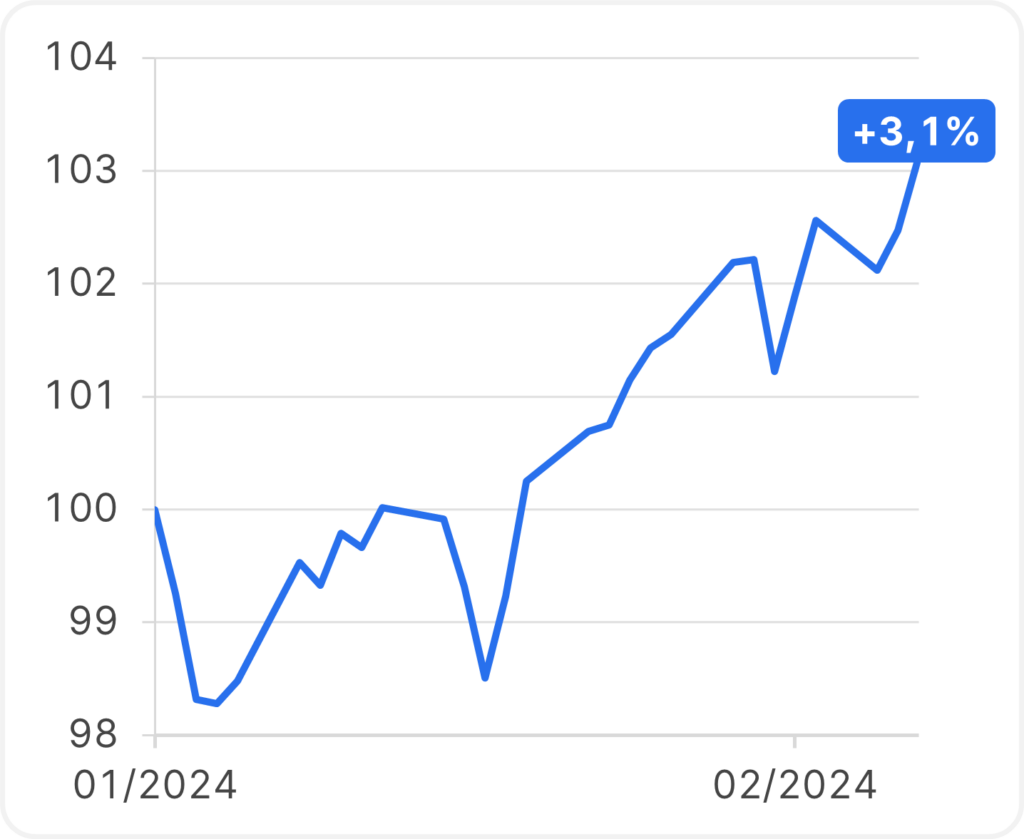

Nach einem sehr starken Abschluss 2023 setzten die Aktienindizes der Industrieländer ihren Aufwärtstrend auch im laufenden Jahr fort. Zum ersten Mal seit über zwei Jahren erreichte der S&P-500-Index im Januar ein neues Allzeithoch und notiert derzeit mehr als 3 % über seinem bisherigen Höchststand. Der industrielastige Dow-Jones-Index und der technologielastige Nasdaq 100 befinden sich ebenfalls auf Rekordhochs, ebenso wie der deutsche DAX.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Charts sind indexiert (5.2.2014 bzw. 1.1.2024 = 100), Quelle: LSEG Datastream, Stand 8.2.2024. Darstellung eines Index, kein direktes Investment möglich.

Performance MSCI World in US-Dollar

Im bisherigen Jahr 2024 und in den vergangenen 10 Jahren

Die Gründe für die gute Performance sind im Vergleich zum Vorjahr nahezu unverändert: Die hohe Nachfrage nach KI-Produkten treibt die Kurse von Large-Cap-Aktien wie Nvidia oder Meta weiter in die Höhe, und die Erwartung einer lockeren Geldpolitik stützt die eher anspruchsvollen Bewertungen.

Es wird erwartet, dass die EZB und die Fed die Zinssätze in diesem Jahr senken werden. Was preist der Markt derzeit ein und wie realistisch sind diese Erwartungen?

Als die Inflationsraten auf ein Niveau stiegen, das seit Jahrzehnten nicht mehr erreicht wurde, leiteten die Zentralbanken rund um den Globus einen der aggressivsten Straffungszyklen der Geschichte ein. Die Obergrenze des Fed-Leitzinses liegt derzeit bei 5,5 % und damit auf dem höchsten Stand seit 2001. Der Einlagensatz der EZB liegt bei 4 % und damit auf einem Allzeithoch.

Tipp: Mehr dazu wie es mit den Leitzinsen weitergehen könnte, lesen Sie im aktuellen Blogbeitrag von Chefvolkswirt Gerhard Winzer 👉 US-Leitzinsen: Was erwartet uns in den nächsten Monaten?

Entwicklung US-Leitzins

In den vergangenen 10 Jahren

Die Inflation hat sowohl in den USA als auch in der Eurozone in der zweiten Jahreshälfte 2022 ihren Höhepunkt erreicht und ist seitdem rückläufig, was den Zentralbanken eine Pause bei den Zinserhöhungen ermöglicht hat. Aufgrund der in letzter Zeit positiven Inflationsdaten hat sich die Debatte auf dem Markt auf den Zeitpunkt und das Ausmaß von Zinssenkungen verlagert. Diese Verlagerung hat die Stimmung der Anleger deutlich verbessert und zu einem bemerkenswerten Anstieg der Indizes wie dem MSCI World geführt, der gegenüber den Tiefstständen vom Oktober um fast 20 % zulegte.

Die Einschätzung der Märkte hinsichtlich der Zinssenkungserwartungen hat seit Jahresbeginn große Schwankungen erfahren. Was sich jedoch nicht geändert hat, ist die Tatsache, dass der Markt mit mehr Zinssenkungen rechnet als die Zentralbanken. Derzeit gehen die Anleger davon aus, dass die Fed die Zinsen erstmals im Juni senkt und in diesem Jahr mindestens fünfmal um jeweils 25 Basispunkte (=0,25 Prozentpunkte) senkt. Die Fed-Mitglieder haben für 2024 jedoch nur einen Median von drei Zinssenkungen prognostiziert. In ähnlicher Weise erwarten die Marktteilnehmer, dass die erste Zinssenkung für die Eurozone im Juni erfolgen wird. Auch in diesem Fall wird erwartet, dass die EZB die Finanzierungskosten insgesamt fünfmal senkt.

Welche Szenarien für die Weltwirtschaft sind derzeit möglich und wie würden sie sich auf den Markt auswirken?

Was die Entwicklung der Wirtschaft angeht, gibt es drei mögliche Szenarien, die vor uns liegen. Das erste ist die so genannte weiche Landung oder das „Goldilocks“-Szenario, bei dem es den Zentralbanken gelingt, die Inflation zu senken, ohne die Wirtschaft in eine Rezession zu stürzen, was einen allmählichen Rückgang der Zinssätze ermöglicht. Anstelle einer Rezession würden die Volkswirtschaften „weich“ landen, was bedeutet, dass das Wachstum für einige Quartale auf unter 1 % fallen würde. Dieses Ergebnis wird derzeit vom Markt als das wahrscheinlichste angesehen, was erklärt, warum sich die Aktien trotz der hohen Anleiherenditen erholen konnten.

Die beiden anderen Szenarien beinhalten entweder einen erneuten Anstieg der Inflation, der die Hoffnungen auf Zinssenkungen schwächen und die Debatte sogar in Richtung einer aggressiveren Geldpolitik lenken könnte, oder eine harte Landung der Wirtschaft, d. h. eine deutliche Rezession, die die Wirtschaft und die Verbraucher treffen und zu sinkenden Unternehmensgewinnen führen würde. In einer Zeit, in der Aktien recht hoch bewertet sind (S&P 500-Kurs-Gewinn-Verhältnis von ca. 20x gegenüber einem 5-Jahres-Durchschnitt von ca. 19x), würde keines dieser Szenarien dem Aktienmarkt gut tun.

Künstliche Intelligenz war im vergangenen Jahr der Markttreiber schlechthin. Besteht die Chance, dass wir dieses Jahr etwas Ähnliches erleben werden?

Bis jetzt unterscheiden sich die Marktführer des Jahres 2024 nicht von denen des Jahres 2023. Der Technologiesektor ist der Sektor mit der besten Performance in Europa, nachdem er im Vorjahr um mehr als 30 % zugelegt hat. In den USA liegen die Halbleiterwerte an der Spitze, ein Sektor, der sich im Jahr 2023 etwa verdoppelt hat. Die drei Spitzenreiter im Nasdaq 100, nämlich Nvidia, Meta und ASML, sind alle im Bereich der künstlichen Intelligenz angesiedelt. KI bleibt also neben den Zentralbanken und den Anleiherenditen einer der wichtigsten Markttreiber.

Die Magnificent 7 (eine Gruppe stark wachsender Unternehmen mit hoher Marktkapitalisierung, bestehend aus Nvidia, Google, Apple, Amazon, Microsoft, Tesla und Meta) sind im Durchschnitt nicht besonders hoch bewertet, wenn man ihre beeindruckenden Wachstumsraten berücksichtigt. Im letzten Quartal wurden die Gewinnprognosen für diese Gruppe von Aktien von den Analysten angehoben, während die Gewinnerwartungen für andere US-Aktien meist nach unten korrigiert wurden.

Tamás Menyhárt

Fondsmanager

KI bleibt neben den Zentralbanken und den Anleiherenditen einer der wichtigsten Markttreiber.

Die Zahlen für das vierte Quartal haben gezeigt, dass die hohen Erwartungen in vielen Fällen gerechtfertigt sind. Der niederländische Chiphersteller ASML meldete nicht nur besser als erwartete Umsätze und Gewinne, sondern auch einen Auftragseingang von 9,2 Mrd. EUR, mehr als dreimal so viel wie im Quartal zuvor. Metas Aktien stiegen am Tag der Veröffentlichung der Ergebnisse um mehr als 20%, da das Unternehmen seinen zunehmenden Fokus auf KI-bezogene Produkte darlegte und die Umsatzprognose für dieses Jahr weit über die Markterwartungen hinaus anhob.

Hinweis: Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar. Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Charts sind indexiert (5.2.2014 = 100), Quelle: LSEG Datastream, Stand 8.2.2024

Kursentwicklung Meta-Aktie

In den vergangenen 10 Jahren

Fazit

Wir befinden uns derzeit in einem Markt, der sich aufgrund der verbesserten Risikostimmung stark erholt hat, was auf die Erwartung einer künftig unterstützenden Geldpolitik und das starke Wachstum von KI-affinen Unternehmen mit hoher Marktkapitalisierung zurückzuführen ist. Die geringe Anzahl von Aktien, die die Performance antreiben, ist ein Risiko, das man im Auge behalten sollte, ebenso wie die Unsicherheit bezüglich der Inflationsentwicklung und der Maßnahmen der Zentralbank. Sollte sich das Szenario einer sanften Landung jedoch als richtig erweisen und die Unternehmensgewinne nicht enttäuschen, könnte den Anlegern ein weiteres Jahr mit soliden Gewinnen bevorstehen.

Tipp ❗❕

In vielversprechende Zukunftstechnologien wie KI und Cybersecurity können Sie mit dem ERSTE STOCK TECHNO investieren. Mehr zur Anlagestrategie des Fonds und wie Sie investieren können, lesen Sie hier. Beachten Sie bei einem Investment allerdings, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.

Chancen und Risiken auf einem Blick

Vorteile für Anlegerinnen und Anleger

- Breite Streuung in Technologie-Unternehmen schon mit geringem Kapitaleinsatz.

- Aktive Titelselektion nach fundamentalen Kriterien.

- Chancen auf attraktive Wertsteigerung.

- Der Fonds eignet sich als Beimischung zu einem bestehenden Aktienportfolio und ist für einen langfristigen Substanzzuwachs bestimmt.

Zu beachtende Risiken

- Der Fondspreis kann stark schwanken (hohe Volatilität).

- Aufgrund der Anlage in Fremdwährungen kann der Anteilwert in Euro durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE STOCK TECHNO sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE STOCK TECHNO zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE STOCK TECHNO berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Lust auf mehr Informationen rund um die Aktienmärkte? Hier sind weitere Beiträge 👇

Weltwirtschaft: IWF hebt Prognose

Die Weltwirtschaft könnte laut dem IWF heuer stärker zulegen als erwartet. In den USA und in China bleibt die Konjunktur…

Davos 2024: Klimakrise, KI, Geopolitik und Zinsen waren bestimmende Themen

In der vergangenen Woche fanden sich wieder viele hochrangige Vertreter aus Politik und Wirtschaft im Schweizer Davos ein zum jährlichen…

Marktausblick: Das erwartet Anleger:innen 2024

Das Jahr 2023 brachte viele Überraschungen – auch positive, wie die unerwartet gute Performance quer über alle Anlageklassen hinweg. Was…