Die globalen Aktienmärkte starteten kraftvoll ins neue Jahr und legten weiter zu, womit der Bullenmarkt nunmehr schon fast ein Jahr andauert. Allerdings hat sich die Marktstruktur in den letzten paar Monaten deutlich verändert.

Ein rascher Blick zurück auf die Entwicklung des Aktienmarktes in 2020

In 2020 rasselte die globale Wirtschaft in eine unvorhergesehene Rezession, als sich die diversen Regierungen bemühten, die Ausbreitung des Coronavirus durch landesweite Lockdowns und Einschränkungen der Mobilität zu verhindern. Dadurch fielen die Aktienindizes in einer selten zuvor gesehen Geschwindigkeit und brachten somit den längsten Bullenmarkt der Geschichte zu einem Ende.

Die seitens wichtiger Zentralbanken und Regierungen rasch ergriffenen Maßnahmen stimmten die Investoren jedoch schnell wieder freundlich. Die Flut an liquiden Mitteln und fiskalen Stützungsmaßnahmen resultierte in erhöhter Nachfrage auf den Finanzmärkten und steigenden Aktien- und Anleihepreisen.

Der S&P 500-Index

Eine lockere Geldpolitik auf globaler Ebene führte zu historisch niedrigen Renditen. In den USA erreichten die 10J-Renditen im August mit 0,51% einen Allzeit-Tiefststand, und viele Eurozonen-Länder sind derzeit in der Lage, Schuldtitel mit negativer Verzinsung zu emittieren.

Während niedrige Zinsen vor allem die Aktien in den USA unterstützten, sah man deutlich unterschiedliche Performance-Raten in den einzelnen Sektoren. Die zyklischeren Segmente des Aktienmarktes, z.B. Banken und der Energiesektor, verblieben auf den niedrigsten Niveaus seit Jahren. Die deutlichsten Nutznießer der Pandemie kamen aus dem Technologiesektor in den USA, der im S&P 500 stark gewichtet ist.

Die Verlagerung von Büroarbeit und Unterhaltung in die eigenen vier Wände trieb die Aktien jener Unternehmen an, die solcherlei Nachfrage befriedigen konnten, wie z.B. Netflix, Zoom und Logitech, neben vielen anderen. Zu Beginn der Erholungsphase, in einem unsicheren wirtschaftlichen Umfeld und versorgt mit einem hohen Volumen an Liquidität, waren Anleger vorrangig an bestimmten Sektoren am Aktienmarkt interessiert, nämlich den schon erwähnten Technologieaktien und Unternehmen, die sich mit erneuerbarer Energie beschäftigten.

Der technologielastige Nasdaq-Index legte 2020 um mehr als 40% zu, und das trotz des deutlichen Verfalls gleich zu Beginn der Pandemie. Um zyklische und sogenannte Value-Aktien machten Anleger auch noch Monate, nachdem der S&P 500 zu steigen begonnen hatte, einen Bogen.

Stoxx 600 Oil & Gas-Index 1996 – 2020

Impfungen als Signal für Sektorrotation

Die Verlagerung in der Sektor-Performance kam in Q4 2020, als klar wurde, dass wir uns der Zulassung der ersten Impfungsvarianten näherten. Die Neuigkeiten führten zu einer veränderten Stimmung im Markt, als Investoren ihren Blick auf jene Sektoren zu richten begannen, die von der Normalisierung am meisten profitieren würden, d.h. Banken, den Automobilsektor, Tourismus usw.

Zu diesem Zeitpunkt erreichten ein paar der FAANG (Facebook, Amazon, Apple, Netflix und Google)-Aktien, welche allesamt Nutznießer der Lockdowns während der Pandemie waren, neue Allzeit-Höchststände (und werden seitdem unter jenen Ständen gehandelt). Joe Bidens Wahlsieg befeuerte die Sektorrotation in Richtung zyklischer Aktien zusätzlich, da seine Wahlversprechen – inklusive einem massiven Stimuluspaket und Investitionen in grüne Infrastruktur – als konjunkturbelebend angesehen wurden.

Darüber hinaus gewannen die Demokraten am 5. Januar dieses Jahres unerwartet auch die Mehrheit im Senat, was in einer erhöhten Wahrscheinlichkeit resultierte, dass Bidens Pläne tatsächlich Realität werden könnten.

Das bedeutet, dass sich, obschon man die heurige Aktien-Performance bis dato auf den ersten Blick als einfache Fortführung des Trends der letzten zwölf Monate ansehen kann, in Wahrheit die Ranglisten der Gewinner und Verlierer deutlich verändert haben. Der Optimismus im Zusammenhang mit der Covid-Impfung sowie die sehr lockere Geldpolitik und die erhöhten Fiskalaufwendungen vor allem in den USA ließen zyklische und Value-Aktien in der Gunst der Anleger wieder steigen.

Höhere Renditen und deren Auswirkungen auf den Aktienmarkt

Vielerlei Faktoren legen eine deutliche Erholung der Weltwirtschaft in 2021 nahe. Es besteht ein massiver Nachfrageüberhang seitens der Anleger, die Ersparnisse vieler Konsumenten sind aufgrund der von den Regierungen gesetzten Unterstützungsmaßnahmen vielerorts hoch, und die einzelnen Volkswirtschaften wie auch der Tourismus sollten langsam, aber sicher, mit dem Fortschreiten der Impfprogramme wieder geöffnet werden.

Da die Fed bisher keine Sorge über einen möglichen, längerfristigen Anstieg der Inflation an den Tag legt, testen die Anleger die Grenzen der Zentralbank aus, indem sie Anleihen verkaufen und so die Renditen in die Höhe treiben. Generell gesprochen, gibt es zwei Lesarten höherer Renditen: Langfristige Renditen spiegeln die wirtschaftlichen Wachstumserwartungen wider; ein Anstieg bedeutet daher, dass die Investoren von einer Wachstumsbeschleunigung ausgehen, was positiv ist. Allerdings sind die Renditen auch an die Inflationserwartungen gekoppelt. Wenn letztere steigen, so tun dies die Renditen ebenfalls. Das Erreichen des Fed-Inflationszieles von 2% wäre positiv zu werten, aber für den Fall, dass die Inflation über das Ziel hinausschießt, kann man davon ausgehen, dass der Anleiheabverkauf weiter.

10J US-Renditen sind heuer bis dato um mehr als 70 BP angestiegen (und um mehr als 100 BP seit ihren Allzeit-Tiefs). In Europa verzeichnete die Rendite der deutsche Bundesanleihe ebenfalls einen Anstieg, wenngleich nicht im selben Ausmaß wie die US Treasury-Renditen. Höhere Renditen üben Druck vor allem auf Aktien mit ambitionierten Bewertungen aus, von denen viele den sogenannte Growth-Kategorie angehören.

Das liegt daran, dass die Gewinne dieser Unternehmen eine längere Duration aufweisen, d.h. auf Basis ihrer höheren Wachstumsrate weiter in der Zukunft liegen. Allerdings bedeuten steigende Zinsen eine Verringerung des Barwerts der zukünftigen Unternehmensgewinne aufgrund von höheren Abzinsungsraten. Die verwundbarsten Marktsegmente sind jene, die in der Anfangsphase der Erholung die beste Performance verzeichneten, d.h. Big Tech und erneuerbare Energien.

Daher konnte der Nasdaq-Index mit seiner starken Technologie-Gewichtung heuer erst einen Gewinn von 1% verbuchen, während der industrielastige Dow-Jones-Index schon mehr als 7% gewonnen hat. Zyklische Sektoren wie Banken, Energie und Automobil sind in solch einem Umfeld bevorteilt, da ihre Unternehmensgewinne mit kurzer Duration versehen sind, d.h. dass selbige rasch auf das verbesserte wirtschaftliche Umfeld reagieren und weniger stark von steigenden Zinsen betroffen sind.

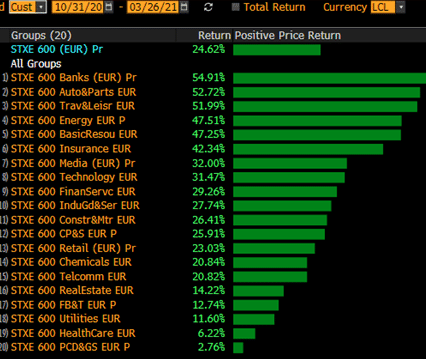

Im heurigen Jahr erwirtschafteten zyklische und Value-Aktien bisher eine starke Outperformance, wobei Europa die USA aufgrund seiner höheren Exposure in zyklischen Sektoren hinter sich lassen konnte.

Wo geht die Reise hin?

Derzeit ist das wahrscheinlichste Szenario, dass zyklische und Value-Aktien ihre relative Outperformance beibehalten werden. Auf globaler Ebene wurden die Wirtschaftsprognosen erst neulich nach oben revidiert, und die Gewinnschätzungen lassen sowohl in den USA als auch in Europa auf zweistellige Wachstumsraten schließen. Wenn das Impfprogramm auf Schiene bleibt und sich die Impfung auch gegen neue Varianten des Coronavirus als effizient herausstellt, deuten alle Zeichen auf eine starke Erholung der Wirtschaftsaktivität hin, vor allem in der zweiten Jahreshälfte.

Mehr über die ERSTE AM Aktienfonds finden Sie hier: https://www.erste-am.at/de/private-anleger/unsere-fonds/aktienfonds

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.