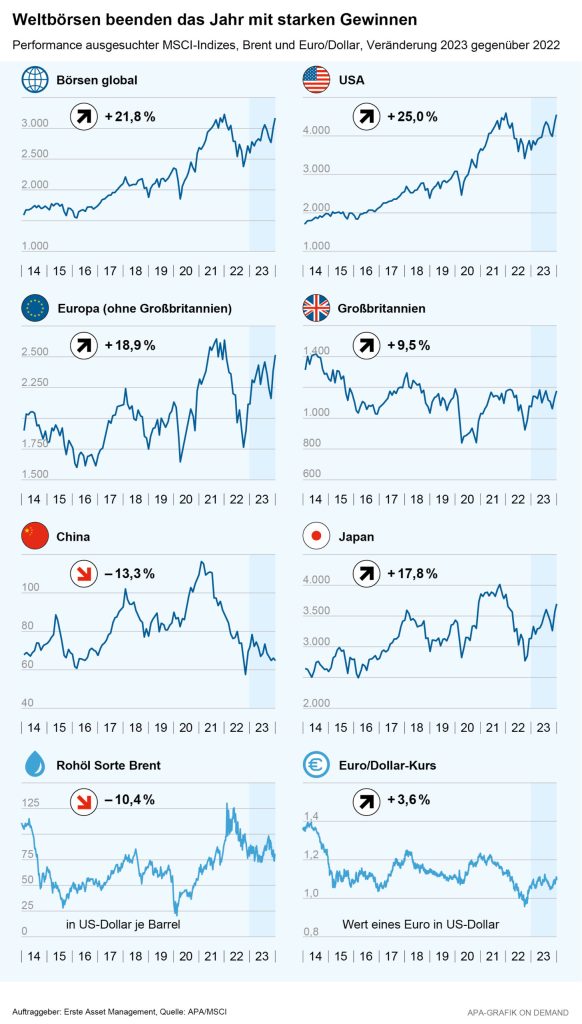

Die internationalen Börsen haben das Jahr 2023 mit deutlichen Gewinnen abgeschlossen. Im vierten Quartal trieben vor allem die Hoffnungen auf ein Nachlassen des Inflationsdrucks und sinkende Zinsen die Märkte an und bescherten den Börsen ein starkes Jahr. Der Euro-Stoxx und der deutsche DAX legten 2023 gut 19 bzw. 20% zu. Etwas verhaltener war das Plus mit knapp 4% im britischen FTSE.

Auch die Börsen in den USA blicken auf ein gutes Jahr 2023 zurück. Dow Jones und S&P-500 stiegen um 14% bzw. 24%. Noch deutlicher nach oben ging es mit der technologielastigen Nasdaq. Der Nasdaq-Composite gewann 43%. In Asien fiel das Bild durchwachsen aus. Während der japanische Nikkei 28% gut machte, fiel der chinesische CSI-300 um 11%.

Vor allem die Aussicht auf sinkende Leitzinsen bescherte den Börsen eine Jahresendrally, die mehrere Indizes wie den DAX oder Dow Jones auch auf neue Allzeithochs trieb. Angesichts der seit dem Krieg in der Ukraine deutlich gestiegenen Energiepreise und Inflationsraten hatten die Notenbanken lange an ihrem restriktiven Kurs festgehalten und die Zinsen im Kampf gegen die Inflation hochgehalten. Dazu kamen im Herbst Ängste vor einer Eskalation der Lage in Israel.

Hinweis: Die Entwickung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Sinkende Energiepreise und Inflationsraten lassen auf Zinssenkungen hoffen

Gegen Ende des Jahres mehrten sich aber die Hoffnungen, dass die sinkenden Energiepreise und das Nachlassen des Inflationsdrucks den Weg frei machen für Leitzinssenkungen im kommenden Jahr. So kam der Rohölpreis deutlich zurück, der Preis für ein Fass (159 Liter) der Referenzölsorte Brent fiel von knapp 95 Dollar im September bis Jahresschluss auf Niveaus zwischen 75 und 80 Dollar.

Vor diesem Hintergrund ließ auch der Inflationsdruck weiter nach. So lag die Inflationsrate in der Eurozone im November nur mehr bei 2,4 Prozent nach einem Wert von 10,1 Prozent ein Jahr davor. Damit hat die Inflation den Zielwert der EZB von 2,0 Prozent schon fast erreicht, was Anleger:innen auf ein mögliches Ende der restriktiven Zinspolitik hoffen ließ.

Auch entsprechende Signale von Notenbankern hatten zuletzt Zinssenkungshoffnungen und damit die Börsenrally geschürt. So hat die US-Notenbankchef Fed zuletzt zwar ihren Schlüsselsatz mit einer Spanne von 5,25 bis 5,50 Prozent bestätigt, der Fed-Chef Jerome Powell hat aber gleichzeitig baldige Zinssenkungen signalisiert. Im Mittel gehen die Notenbanker davon aus, dass der Leitzins nächstes Jahr um 0,75 Prozentpunkte nach unten gehen wird.

Sanfte Landung könnte gelingen

Damit stieg an den Börsen 2023 auch die Zuversicht, dass eine drohende Rezession in den USA abgewendet werden kann. Die US-Finanzministerin Janet Yellen erwartet laut jüngsten Aussagen, dass der Zentralbank eine solche sanfte Landung gelingen wird. Von der EZB erhoffen Börsianer ebenfalls Zinssenkungen, auch wenn EZB-Präsidentin Christine Lagarde bei der vergangenen Zinsentscheidungen versucht hat, die Spekulationen auf baldige Senkungen etwas zu dämpfen.

Besonders stark profitiert von den Zinssenkungshoffnungen haben im vergangenen Jahr Technologie-Aktien. Der entsprechende Euro-Stoxx-Branchenindex legte 2023 gut 30% zu. IT-Unternehmen, deren kreditfinanzierte Großprojekte sich oft erst nach einigen Jahren rechnen, gelten als besonders sensibel für das Zinsniveau. Gut gelaufenen sind 2023 aber auch Aktien aus den Branchen Bau, Medien und Banken sowie Titel von Automobilherstellern. Zu den wenigen Verlierern zählten Öl- und Rohstoffwerte, sowie Titel aus der Nahrungsmittel- und Gesundheitsbranche.

Chinas Börsen litten unter holpriger Wirtschaftserholung

Gegen den allgemeinen Trend schwach entwickelten sich die Aktienmärkte in China. Die zweitgrößte Volkswirtschaft nach den USA leidet unter der schwachen globalen Nachfrage und der anhaltenden Immobilienkrise, nachdem davor strenge Corona-Restriktionen den Binnenkonsum des Landes lange Zeit gebremst hatten. Um die wirtschaftliche Erholung nach der Corona-Pandemie zu stärken, hat China bereits mehrere Konjunkturpakete geschnürt. Analyst:innen gehen davon aus, dass die politischen Entscheidungsträger noch einige Zeit brauchen werden, um die Auswirkungen der jüngsten fiskalischen Unterstützung und der erneuten Anstrengungen zur Wiederbelebung des schwächelnden Immobilienmarktes zu bewerten.

Japans Börse verzeichnete hingegen ihr bestes Jahr seit 2013. Japanische Aktien profitierten damit von Faktoren wie dem schwachen Yen und der anhaltenden Niedrigzinspolitik der Notenbank.

Goldpreis erreichte Rekordstände, Anleihen legen zu

Abseits der Aktienmärkte wiesen auch einige andere Anlageklassen 2023 starke Gewinne aus. So profitierte der Goldpreis von der Aussicht auf fallende Zinsen und erreichte im Dezember neue Rekordstände bei rund 2.140 US-Dollar je Feinunze.

Auch an den Anleihenmärkten ging es angesichts der Zinssenkungsfantasien nach oben. Die Anleihenrenditen kamen zum Jahresschluss deutlich zurück und spiegeln damit die Erwartung sinkender Zinsen wider. Die Anleihenkurse legten vice versa zu. So ist die Rendite zehnjähriger deutscher Staatsanleihen zum Jahresschluss zeitweise unter 2,0 Prozent gefallen. Gestiegene Nachfrage verbuchten angesichts des hohen Zinsniveaus in Deutschland auch Unternehmensanleihen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.