Die US-Zentralbank beschleunigt wie erwartet den Ausstieg aus der ultra-expansiven Geldpolitik. Während die Leitzinsen schnell und kräftig angehoben werden, wird die Zentralbankbilanz reduziert. Die Investor:innen hoffen auf eine weiche Landung der Wirtschaft. Die Risiken bleiben erhöht.

Die Fed hat am Mittwoch, dem 4. Mai, die Leitzinsen, genauer: die Bandbreite für den Leitzinssatz um 0,5 Prozentpunkte auf 0,75 – 1 Prozent angehoben. Das ist die erste Anhebung in diesem Ausmaß seit dem Jahr 2000 und bereits die zweite Zinserhöhung in Folge. Im März hatte die Fed mit einer Zinsanhebung um 0,25 Prozentpunkte die Zinswende eingeleitet. Gleichzeitig wurden die Reduktion der Zentralbankbilanz ab Juni angekündigt: Für Staatsanleihen anfangs maximal 30 Milliarden US-Dollar pro Monat für drei Monate, danach maximal 60 Milliarden US-Dollar pro Monat. Bei Hypothekaranleihen (Agency MBS) kann die Bilanz um maximal 17,5 Milliarden US-Dollar in den ersten drei Monaten schrumpfen, danach um maximal 35 Milliarden US-Dollar pro Monat.

Weitere Zinserhöhung um 0,5 Prozentpunkte angekündigt

Auf der Pressekonferenz meinte der Vorsitzende Jerome Powell, dass im Ausschuss weitgehend Einigkeit darüber herrsche, dass bei den nächsten Sitzungen weitere Anhebungen um 50 Basispunkte (50 Basispunkte = 0,5 Prozentpunkte) auf dem Tisch liegen sollten. Die Maßnahmen kamen für die Marktteilnehmer:innen nicht überraschend. Die Fed hat den Markt bereits in den vergangenen Wochen mit scharfen Aussagen zur Inflationsbekämpfung (hawkishe Haltung) darauf vorbereitet (Forward Guidance). Die erste Marktreaktion war sogar erleichtert (Renditerückgänge bei kurzlaufenden Staatsanleihen, Kursanstiege bei Aktien), weil eine große Zinsanhebung um 0,75 Prozentpunkte nicht in Betracht gezogen wurde. Bis Jahresende ist in den Marktpreisen ein Leitzinssatz von 2,81 Prozent eingepreist.

Es gibt zwei Gründe für den raschen und schnellen Ausstieg aus der lockeren Geldpolitik: Die hohe Inflation, die sich seit Monaten hartnäckig hält und die niedrige Arbeitslosenrate.

Höchste Inflationsrate seit Jahrzehnten

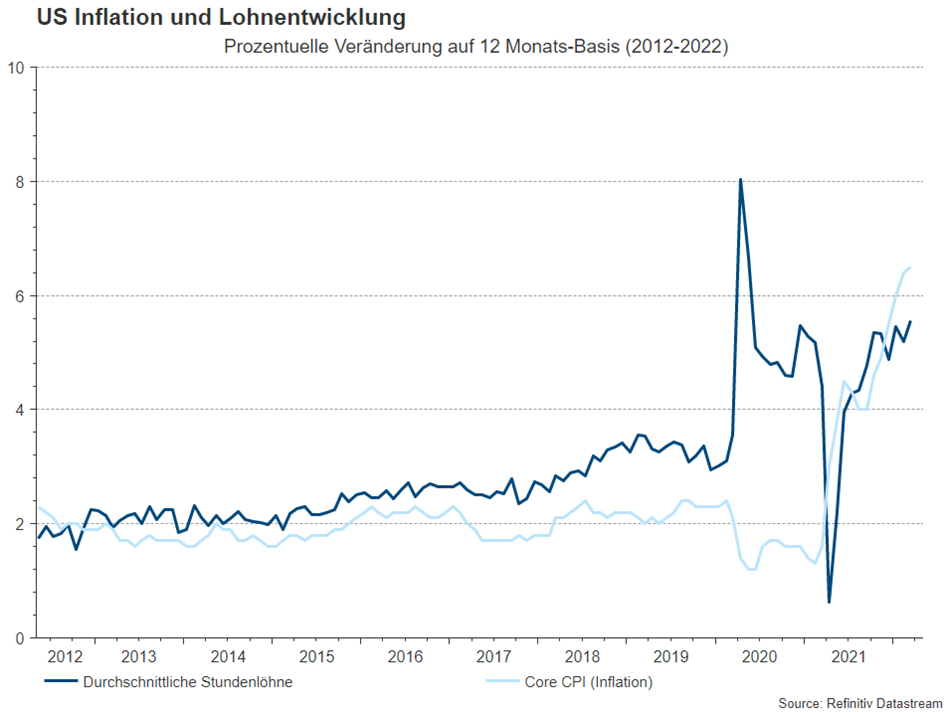

Die Inflationsraten sind sehr hoch. Nicht nur die Fed hat sich bei der Inflationsprognose massiv verschätzt. Im März stiegen die Konsumentenpreise um 0,9 Prozent im Monatsabstand und um 6,6 Prozent im Jahresabstand an (PCE Deflator, Quelle: US Commerce Department). Ein guter Teil davon kann auf externe Schocks zurückgeführt werden: Lieferkettenprobleme aufgrund von Ungleichgewichten zwischen Angebot und Nachfrage, getrieben von den indirekten Corona-Auswirkungen und höhere Nahrungsmittel- und Energiepreise aufgrund des Krieges in der Ukraine. So ziemlich jedes Land weist für heuer die höchsten Inflationsraten seit Jahrzehnten auf. In den USA haben noch dazu die großen Fiskalpakete die Konsumnachfrage stark unterstützt. Die Kernfrage ist, nun, ob die Inflationserwartungen permanent hoch bleiben werden, oder ob sie nur ein temporäres Phänomen sein werden.

Niedrige Arbeitslosenrate

Im März ist die Arbeitslosenrate mit 3,6 Prozent auf einen sehr niedrigen Wert gefallen. Gleichzeitig ist das Lohnwachstum angestiegen. Im ersten Quartal ist der Arbeitskostenindex um 4,5 Prozent im Jahresabstand gewachsen (Quelle: Bureau of Labor Statistics). Der Zusammenhang zwischen der Arbeitslosenrate und dem Lohnwachstum, der von der Phillips-Kurve beschrieben wird, wird historisch betrachtet bei niedrigen Werten der Arbeitslosenrate stärker. Darüber hinaus hat sich der Inflationsdruck auf viele Inflationsunterkomponenten verbreitert. Mithin gibt es also Indizien dafür, dass sich das Bruttoinlandsprodukt über dem Potenzial befindet

Unsicherheitsfaktor Produktionslücke

Im Prinzip gibt es drei Szenarien, wie die Notenbanken weiter agieren werden. Der bestimmende Faktor ist die hohe Unsicherheit über den Unterschied zwischen dem tatsächlichen Bruttoinlandsprodukt (BIP) und dem Potential (der Produktionslücke).

- Wenn das BIP nur moderat über dem Potenzial liegt, können die Zentralbanken (die Fed) in einem günstigen Szenario eine weiche Landung der Wirtschaft bewerkstelligen. Die langfristigen Inflationserwartungen blieben in diesem Fall niedrig. Es gibt jedoch zwei ungünstige Rezessionsszenarien.

- Wenn das BIP für längere Zeit deutlich über dem Potential liegt, nimmt die Wahrscheinlichkeit für einen Wechsel auf anhaltend hohe Inflationserwartungen zu (Überhitzung). Die Zentralbank ist „hinter der Kurve“. In diesem Fall müsste die Zentralbankpolitik sehr restriktiv werden: Das heißt, absichtlich eine Rezession (hohe Arbeitslosigkeit) erzeugen, um die Inflation in den Griff zu bekommen.

- Der Ausstieg aus der expansiven Geldpolitik ist zu schnell. Die Zentralbanken reagieren auf die externen Preisschocks, können die Inflationsraten auf kurze Sicht nicht beeinflussen, beeinträchtigen die Wirtschaft aber so stark, dass eine Rezession ausgelöst wird.

FAZIT

Unser Basisszenario ist eine weiche Landung der Wirtschaft. Die Risiken sind jedoch erhöht. Dazu kommt, dass es der Fed in Zukunft deutlich schwerer fallen wird, auf eine Finanzkrise mit einer lockeren Geldpolitik zu reagieren. Zumindest solange die Inflation hoch bleibt.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.