Die Coronapandemie im Jahr 2020 war für die globale Wirtschaft eine große Herausforderung. Bei vielen Unternehmen sind die Umsätze über Monate hinweg fast völlig weggebrochen, was zu starken finanziellen Einbußen geführt hat.

Die Ratingagenturen haben daraufhin im Frühjahr 2020 zunehmend reagiert und die Bonität der betroffenen Unternehmen gesenkt. Dabei sind so viele Unternehmen wie noch nie zuvor von Investment Grade in das High Yield Segment gefallen. Viele dieser sogenannten Fallen Angels konnten sich in den vergangenen 3 Jahren aber wieder entschulden und wurden mittlerweile auch wieder auf Investment Grade hochgestuft, oder stehen kurz davor. Mit dem gestrigen Upgrade auf BBB- von S&P hat nun auch Ford, der größte Fallen Angel, die Rückkehr geschafft.

Ratingagenturen und Kreditratings

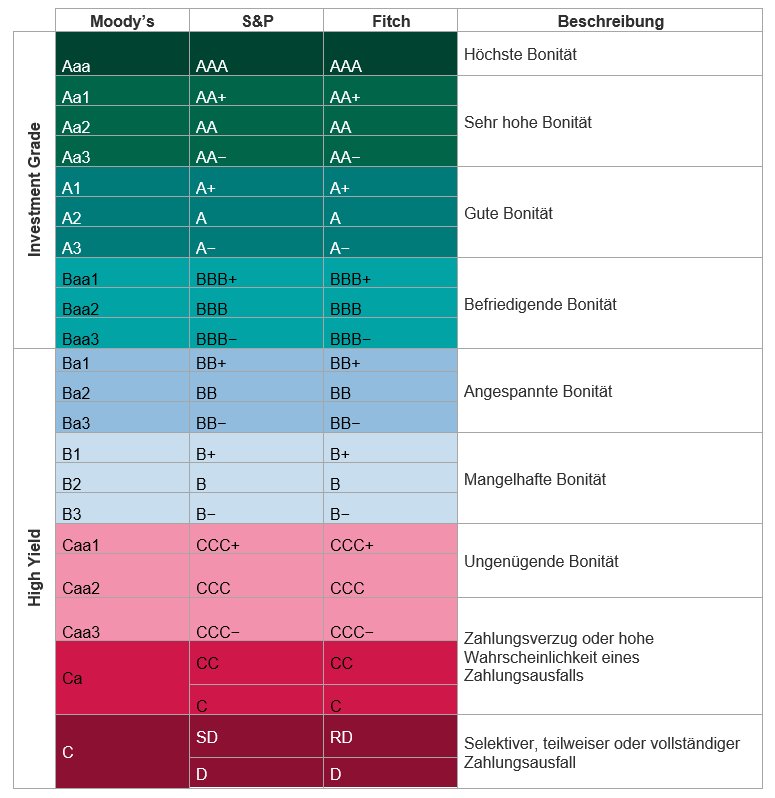

Kreditratings sind Bewertungen, die von Ratingagenturen wie Moody’s, Standard & Poor’s (S&P) oder Fitch vergeben werden, um das Risiko eines Zahlungsausfalls bei einem bestimmten Unternehmen oder einer bestimmten Anleihe zu bewerten. Diese Bewertungen basieren auf einer Vielzahl von Faktoren wie der finanziellen Stabilität, dem Schuldenstand und der Geschäftstätigkeit eines Unternehmens.

Eine wichtige Unterscheidung von Kreditratings ist die zwischen Investment Grade (IG) und High Yield (HY). Investment Grade bezieht sich auf Unternehmen oder Anleihen, die von Ratingagenturen als relativ sicher und stabil eingestuft werden. Diese Unternehmen haben eine hohe Bonität und somit ein niedriges Risiko eines Zahlungsausfalls. Investment Grade umfasst typischerweise Ratings von AAA bis BBB- bei Standard & Poor’s/Fitch oder Aaa bis Baa3 bei Moody’s.

High Yield oder Hochzins, bezieht sich auf Unternehmen oder Anleihen, die von Ratingagenturen als risikoreicher und weniger stabil eingestuft werden. Diese Unternehmen haben oft eine schlechtere Bonität und ihre Anleihen werden von Anleger:innen gekauft, die bereit sind, ein höheres Risiko einzugehen, um höhere Renditen zu erzielen. High-Yield-Ratings sind typischerweise BB+ oder darunter bei Standard & Poor’s/Fitch oder Ba1 oder darunter bei Moody’s.

Ein „Outlook“ oder „Ausblick“ bezieht sich in der Kreditbewertung auf die erwartete Richtung, in die sich die Bonität eines Schuldners in naher Zukunft entwickeln wird. Der Ausblick kann positiv, negativ oder stabil sein und gibt in der Regel einen Hinweis auf die künftigen Änderungen von Kreditratings. Vergibt eine Ratingagentur einen positiven oder negativen „CreditWatch“ so zeigt das eine mindestens 50%-ige Wahrscheinlichkeit eines Up- oder Downgrades über einen Zeitraum von 90 Tagen an.

Von gefallenen Engeln und aufgehenden Sternen

Als Fallen Angel bezeichnet man eine Anleihe, die aus dem Investment Grade Bereich auf ein High-Yield-Rating herabgestuft wird, typischerweise von Baa3/BBB- auf Ba1/BB+. Ein Rising Star wandert hingegen genau umgekehrt aus dem High Yield Segment in den Investment Grade Bereich.

Ob ein Unternehmen IG- oder HY-Status hat, hat vielfältige Auswirkungen auf seine Verschuldung: IG-Unternehmen haben in der Regel einen größeren Zugang zu Kapitalmärkten und können zu niedrigeren Zinssätzen Anleihen begeben, da sie als sicherere Anlage gelten. Die Investorenbasis für HY-Unternehmen ist hingegen generell kleiner, was zu geringerer Liquidität führt und damit neben dem höheren Kreditrisikoaufschlag auch zu einer oft höheren Liquiditätsprämie führt.

IG-Unternehmen können in der Regel unkomplizierter Anleihen emittieren, da sie bekannt und stabil sind, während HY-Unternehmen oftmals Investorenpräsentationen (sog. Roadshows) machen müssen, um Investoren zu gewinnen.

Das höhere Risiko im HY-Segment zeigt sich auch bei der höheren Migration innerhalb der Ratingmatrix. Das High-Yield-Segment steht im ständigen Umbruch und Unternehmen wandern im positiven Fall entweder wieder zurück in das IG-Segment oder es verschlechtert sich die Situation und es kommt im schlechtesten Fall zu einem Ausfall oder einer Restrukturierung. Die Kreditbedingungen (Klauseln im Anleihenprospekt) sind daher für Anleihen aus dem High Yield Bereich üblicherweise strenger.

Das Coronajahr 2020 im Rückblick

In der Pressemitteilung zur Ratingsenkung von Lufthansa auf Ba1 am 17.03.2020 schreibt Moody’s: „Die rasche und sich ausweitende Ausbreitung des Coronavirus-Ausbruchs, die verschlechterte globale wirtschaftliche Perspektive, der fallende Ölpreis und der Rückgang der Vermögenspreise schaffen einen schweren und umfassenden Kreditschock in vielen Sektoren, Regionen und Märkten. Die kombinierten Kreditauswirkungen dieser Entwicklungen sind beispiellos.“

Moody’s fasst in diesem Absatz sehr gut zusammen, wie es 2020 um die globale Wirtschaft gestanden ist. Eine schlechte Konjunktur und damit einhergehende schlechtere Bilanzkennzahlen und Aussichten führten zwangsläufig zu Ratingsenkungen bei den Ratingagenturen. Bis April 2020 hat allein S&P bereits 301 US-Unternehmen herabgestuft 90% Downgrades standen nur 10% Upgrades gegenüber, einem Höchstwert seit 2009.

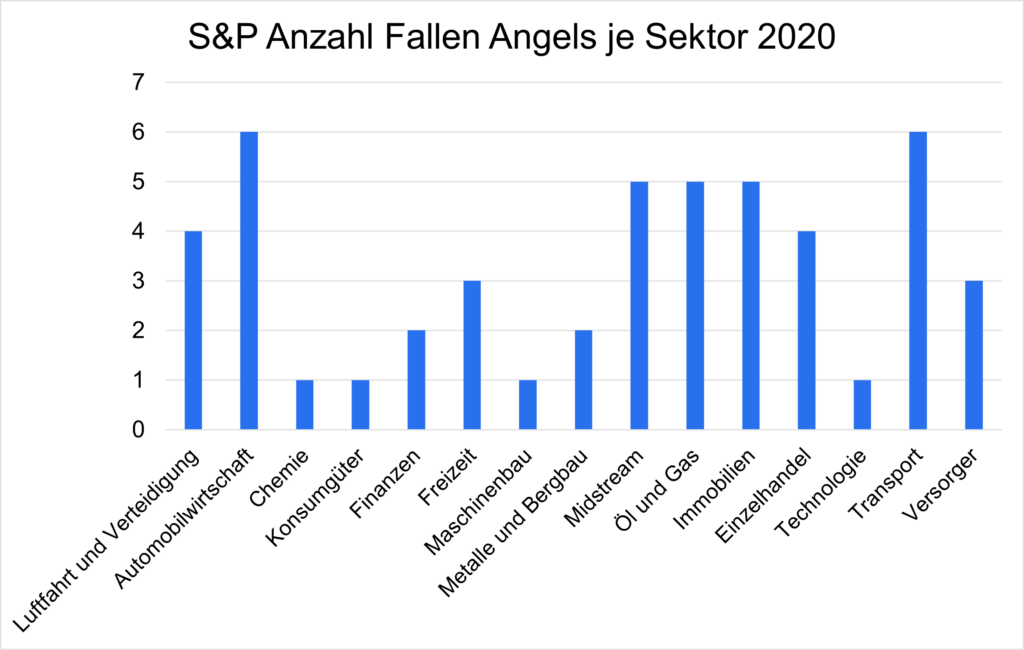

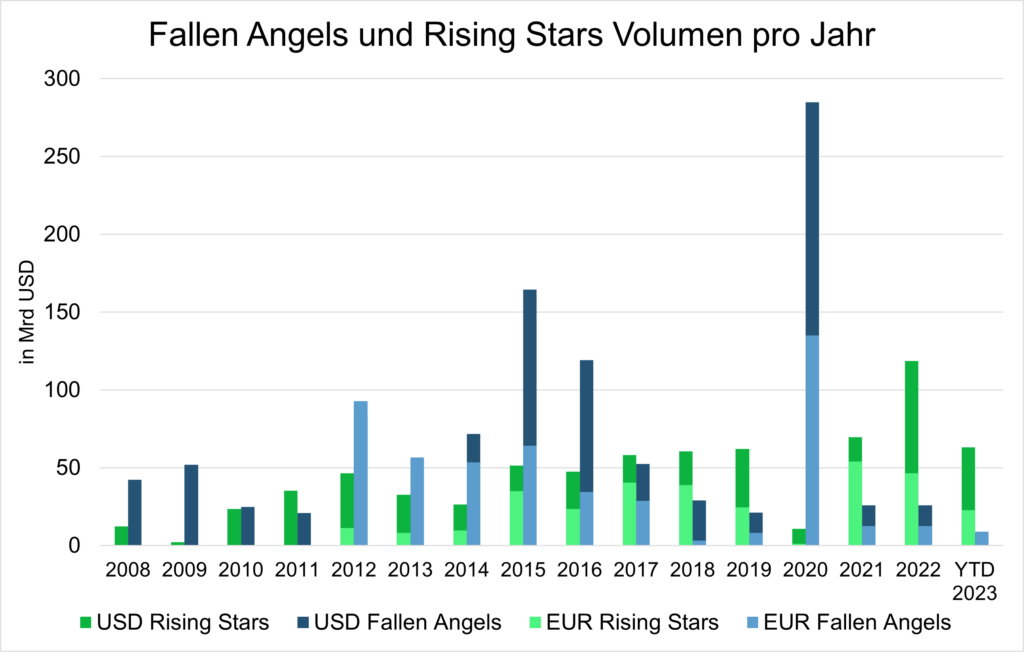

Rekordverdächtig war auch das Volumen an Anleihen, das von Investment Grade auf den High-Yield-Status herabgestuft wurde. In Euro waren es laut einem Bericht von Credit Sights € 64 Mrd. und damit mehr als je zuvor. Die Neuzugänge an Fallen Angels im Euro HY Segment haben im Jänner 2021 immerhin 15,4% ausgemacht.

In US-Dollar war das Bild ähnlich. $ 222 Mrd. an Anleihen und 60 Emittenten haben hier den Investment-Grade-Status verloren. Besonders betroffen waren Unternehmen aus der Autobranche, dem Energiesektor, der Reise- und Servicebranche, aber auch Einzelhändler.

Source: Eigene Berechnungen, Standard & Poor’s Financial Services LLC. Hierbei handelt es sich nur um Unternehmen die von der Ratingagentur S&P herabgestuft wurden.

Das größte Unternehmen, das 2020 zum Fallen Angel wurde, ist Ford. Im März 2020 stufte S&P die Kreditwürdigkeit von Ford aufgrund von schlechteren Unternehmenszahlen von Investment Grade auf den Junk-Status herab. Immerhin $78 Mrd. an ausstehenden Anleihen waren davon betroffen.

Dasselbe Schicksal ereilte aber auch viele andere Unternehmen. Bald darauf wurden der Autobauer Renault und die deutschen Zulieferer ZF Friedrichshafen und Schaeffler herabgestuft. Bei den Fluglinien erwischte es die deutsche Lufthansa, die amerikanische Delta Airline und die britische IAG. In der Reisebranche wurden beispielswiese neben der Hotelkette Accor die Kreuzfahrtbetreiber Carnival und Royal Caribbean Cruises herabgestuft. Im Einzelhandel konnten sich die italienische Esselunga, amerikanische Macy‘s und britische Marks & Spencer nicht im Investment Grade halten. Im Energiesektor waren es unter anderem Occidental Petroleum und Western Midstream, die in den HY-Bereich gerutscht sind. In Summe waren es so viele Unternehmen, die in das untere Ratingsegment rutschten, dass der Indexanbieter ICE im März 2020 sogar die Rebalancierung ihrer Fixed-Income-Indizes ausgesetzt und auf April verschoben hat, um den Marktteilnehmern mehr Zeit für die Anpassung zu geben.

Fallen Angels werden zu Rising Stars

Seit 2020 hat sich allerdings einiges getan. Die Pandemie ist überwunden und durch viele fiskalische Hilfspakete und eine schnelle Erholung vor allem 2021 und 2022 konnten sich viele Unternehmen entschulden. Nach der starken Welle an Fallen Angels im Jahr 2020 waren die letzten drei Jahre hauptsächlich von Rising Stars geprägt.

Source: Credit Sights, Stand 14.09.2023 – das Upgrade von Ford ($65 Mrd.) ist noch nicht berücksichtigt (Daten für EUR erst ab 2012 verfügbar)

Auch heuer noch schaut die Bilanz recht erfreulich aus und unter den Rising Stars sind auch viele Namen, die 2020 herabgestuft wurden. So wurde zum Beispiel Accor im September nach guter Geschäftsentwicklung und sinkender Verschuldung von S&P wieder im IG-Segment aufgenommen. Auch Occidental Petroleum und Western Midstream wurden heuer wieder hochgestuft.

Während die IAG-Gruppe sich bereits im Oktober über ein BBB- von S&P freuen konnte, wird auch bei Lufthansa (S&P BB+, positive Ausblick) von Analysten ein baldiges Upgrade erwartet. Auch die Delta Airline braucht noch ein Upgrade von S&P (BB+, positiver Ausblick) oder Fitch (BB+, stabiler Ausblick), um zum Investment Grade zurückzukehren.

Schwerer tun sich die Einzelhändler und Kreuzfahrtschiffe. Carnival und Royal Caribbean Cruises sind noch weiter davon entfernt wieder Investment Grade zu werden, was vor allem an ihrem kapitalintensiven Geschäftsmodell liegt. Macy’s und Marks & Spencer sind weiterhin Ba1 stabil gerated und Nordstrom hat sogar einen negativen Ausblick auf Ba1/BB+. Auch Schaeffler (Baa3/BB+/BB+), ZF Friedrichshafen (Ba1/BB+) und Renault (Ba1/BB+/BB+) bleiben vorerst im HY-Segment.

Seit gestern hat es auch Ford geschafft. Nachdem Fitch bereits im September das lang ersehnte Upgrade gegeben hat, ist S&P nun nachgezogen, nachdem sie bereits seit geraumer Zeit einen positiven Ausblick auf den Emittenten hatten. Auslöser für das Upgrade sind vor allem die hohe Profitabilität und graduelle Kosteneineparungen. Bei Moody’s bleibt Ford zwar weiterhin auf Ba1 (stabil), die meisten Analysten gehen aber auch hier von einem Upgrade im Jahr 204 aus.

Wie geht es weiter?

Viele Unternehmen haben mittlerweile, die Schwierigkeiten der Coronakrise überwunden und sind entweder bereits wieder Investment Grade oder befinden sich auf einem guten Weg dahin. Analysten von JP Morgan erwarten für 2023 in Summe $85 Mrd. Rising Stars und nur $30 Mrd. Fallen Angels, was zeigt, dass sich der positive Trend aktuell weiter fortsetzt.

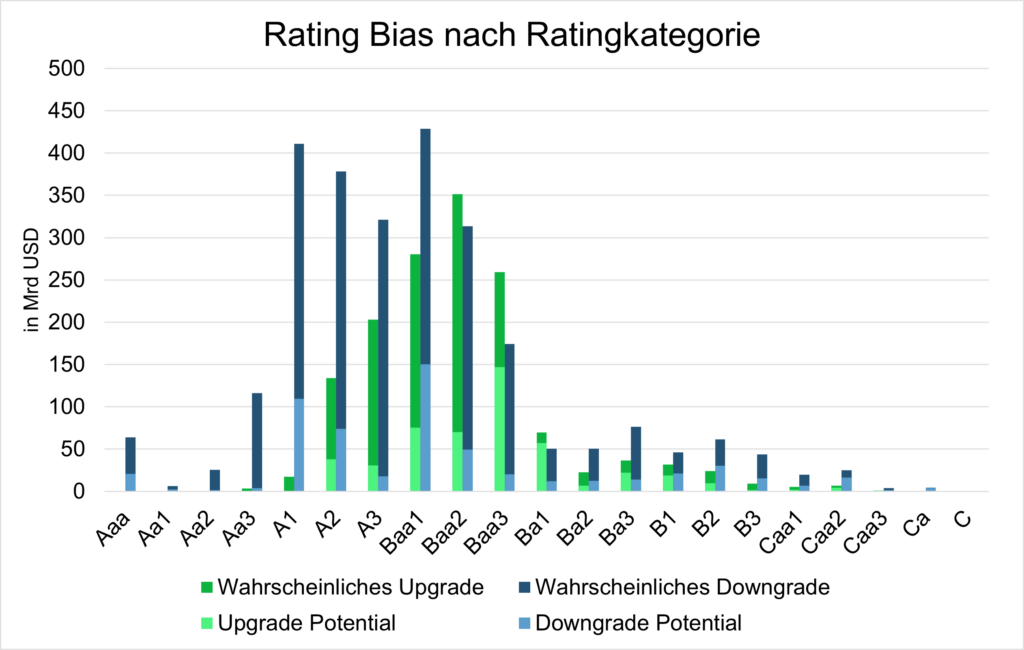

Betrachtet man die Ratingerwartungen von Bloomberg über die verschiedenen Ratingklassen, so sieht man, dass vor allem im Segment Baa2 bis Ba1, also genau dem Übergang zwischen Investment Grade und High Yield mehr Anleihen weiterhin potenzielle Upgrade-Kandidaten sind. Allerdings sieht man bereits eine Verlangsamung des Trends und bei den sehr gut gerateten Unternehmen (Baa1und höher) und unteren Ratingkategorien (Ba2 und darunter) steigt die Wahrscheinlichkeit an, dass es zu mehr Herabstufungen als Heraufstufungen kommt.

Source: Bloomberg, Stand 17.10.2023 (Die Methodologie berücksichtigt Ratingdifferenzen zwischen den Ratingagenturen und den Rating Outlook und CreditWatch)

Fundamental sind die Unternehmen weiterhin solide aufgestellt, auch wenn sich die Kennzahlen aktuell etwas abschwächen. Laut Credit Sights ist die Verschuldung bei BB-Emittenten minimal auf 2,8x angestiegen (+0,04 gegenüber Vorquartal) während die Interest Coverage von 6,5x auf 6,0x gefallen ist. Damit liegt sie dennoch weiterhin über dem historischen Schnitt von 4,1x.

Auf der Kostenseite gibt es weiterhin Druck, der aber vom Großteil der Unternehmen weitergegeben wird. Die Margen gehen allerdings etwas zurück. Solange der Konsum weiter stark und die Arbeitslosigkeit niedrig bleibt, bleiben Unternehmensanleihen aber weiterhin unterstützt.

Investieren in Hochzins-Anleihen mit planbarem Investmenthorizont

Mit dem ERSTE LAUFZEITFONDS HOCHZINS 2028 können Anleger:innen breit gestreut und mit planbarem Investmenthorizont in Hochzins-Anleihen investieren und damit von den gestiegenen Renditen am Anleihemarkt profitieren.

Dabei wird in einen breiten Mix aus Euro-Unternehmensanleihen von Emittenten niedriger Bonität investiert. Das mit dieser niedrigeren Bonität einhergehende höhere Risiko führt meist dazu, dass Hochzinsanleihen eine höhere Renditeerwartung mit sich bringen. Der erwartete Ertrag des Fonds setzt sich aus den laufenden Kupons sowie möglichen Tilgungsgewinnen der Anleihen zusammen. Basierend auf den derzeitigen Kaufkursen ergibt sich eine Rendite im geplanten Startportfolio von ca. 6-7%.

Zu beachten ist, dass die Renditen auch weiter steigen könnten, was sich ungünstig auf die Anleihenkurse auswirken würde. Des weiteren kann es aufgrund der Emittentenstruktur zu Bonitätsänderungen und damit auch zu Kursrückgängen und Anleiheausfällen kommen.

Die Zeichnungsfrist für den Laufzeitfonds läuft bis zum 10. November 2023. Bis dahin kann der ERSTE LAUFZEITONFDS HOCHZINS 2028 bei Erste Bank und Sparkassen in ganz Österreich oder online gezeichnet werden. Danach kann er nicht mehr erworben werden. Das in der Zeichnungsphase eingesammelte Kapital wird unmittelbar darauf am Kapitalmarkt veranlagt. Der Wert des Portfolios wird nach dem Ende der fünfjährigen Laufzeit zurückgezahlt.

Mehr erfahren Sie unter: https://www.erste-am.at/de/erste-laufzeitfonds-hochzins-2028

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.