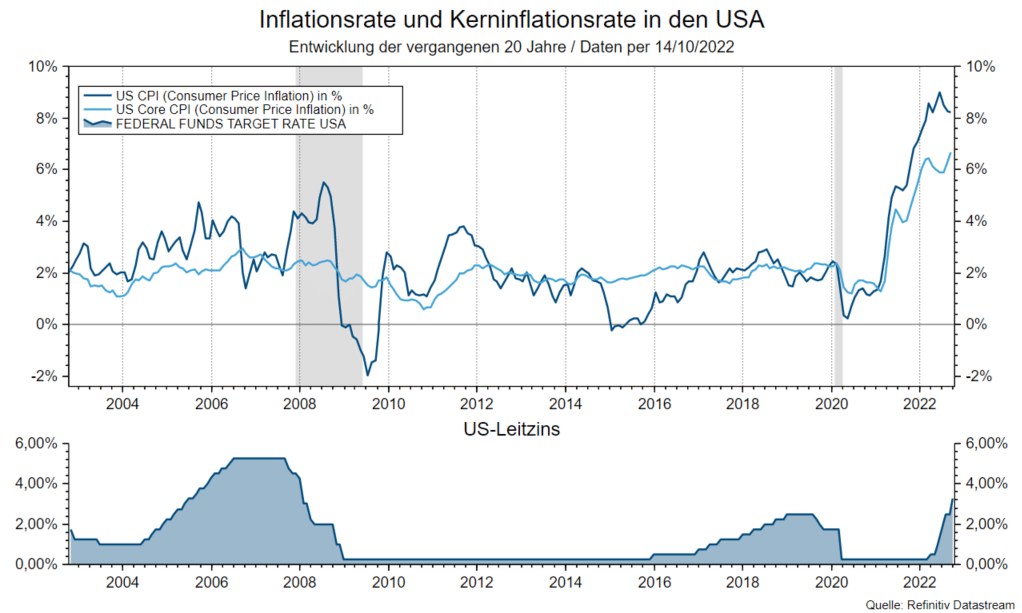

Auch wenn die Inflationsraten im Monatsabstand seit Juli deutlich abnehmen, ist das Inflationsproblem noch nicht vorbei. Die Zentralbanken zeigen ein starkes Commitment, ihre hawkische (schnelle und synchrone Leitzinsanhebungen) und restriktive (wirtschaftsdämpfend) geldpolitische Grundausrichtung beizubehalten, bis die Inflationsraten überzeugend einen fallenden Trend eingeschlagen haben.

Fallende Energiepreise

Der zugrundeliegende treibende Faktor für die Märkte ist weiterhin die Inflation. Im OECD-Raum ist die Konsumentenpreisinflation nach sehr hohen Anstiegen im 1. Halbjahr (durchschnittlich um 1,1% im Monatsabstand) im Juli um 0,4% und im August zuletzt um 0,3% angestiegen. Das kann vor allem auf die fallenden Energiepreise (außerhalb Europas) zurückgeführt werden (Juli: -2% p.m., August: -3,2% p.m.).

Hohe Hauspreisinflation

In den USA ist die Konsumentenpreisinflation im Monat September um 0,4% im Monatsabstand auf 8,2% im Jahresabstand angestiegen. Die Inflationsdynamik hat vor allem vier Eigenschaften: fallende Energiepreise (-2,1%), steigende Nahrungsmittelpreise (0,8%), niedrige Güterpreisinflation (Kernrate: 0%), hohe Servicepreisinflation (Kernrate: 0,8%). Dabei ist die hohe Hauspreisinflation beachtlich: 0,7% p.m. Zusammengefasst: Ohne Nahrungsmittel und Hauspreise ist die Inflation nur um 0,1% angestiegen. Das Problem dabei: Im Unterschied zu den Nahrungsmitteln könnte die Persistenz im Servicesektor hoch bleiben. Das heißt, wenn die Inflation einmal ein hohes Niveau erreicht hat, bleibt sie hoch, auch wenn sich das Wirtschaftswachstum abkühlt. Die Inflation ist ein der Wirtschaftsdynamik hinterherhinkender Indikator.

Fed könnte Bremsdruck stabilisieren

Ohne Nahrungsmittel und Energie (Kernrate) ist die Inflation um 0,6% im Monatsabstand auf 6,6% im Jahresabstand angestiegen. Diese Werte sind für die US-amerikanische Zentralbank viel zu hoch. Die Kernbotschaft der Fed lautet: Die Kosten einer anhaltend hohen Inflation sind größer als die Kosten einer Rezession. Gleichzeitig ist es wahrscheinlich, dass die Zentralbank vorsichtiger agieren, vielleicht sogar pausieren, wird, wenn das anvisiertes Ziel für den Leitzinssatz von 4,5% bis Jahresende erreicht wird. Dann wäre der Leitzinssatz zwischen März und Dezember um 4,25 Prozentpunkte angehoben worden.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Auch der Fed ist bewusst, dass die schnelle geldpolpolitische Straffung mit einer Zeitverzögerung von bis zu einem Jahr auf die die Wirtschaft wirkt. Zudem hat sich die negative Rückkopplung von dem verschlechterten Marktumfeld auf die Wirtschaft intensiviert. Die Annahme, dass die Fed im nächsten Jahr den Bremsdruck zumindest nicht weiter erhöhen wird, gilt natürlich nur dann, wenn sich die Inflationsdynamik ändert. Seit 2021 überraschen die Inflationsraten mit hohen Werten.

Inflationsdynamik nicht gut erkennbar

Die theoretische Frage, ob eine starke Abschwächung der Nachfrage (=Rezession) nötig ist, oder eine milde Abschwächung des Wachstums ausreichen wird (=weiche Landung), um die Inflation abzuschwächen, wird heftig diskutiert. Ein Konsens ist aber (noch) nicht gefunden. Weil das auch die Zentralbanken nicht gut einschätzen können, bleiben die globalen Rezessionsrisiken jedoch erhöht, denn die Grundhaltung ist auf Inflationsbekämpfung ausgerichtet. Die Grundformel „hohe Inflation plus restriktive Geldpolitiken plus Verschlechterung des Finanzumfeldes plus Ungewissheit über weitere Liquiditätskrisen wie im Vereinigten Königreich ergibt globale Rezessionsrisiken“ gilt weiterhin.

Harte oder weiche Landung?

Folgesatz: Eine überraschend fallende Inflation wäre nur für den Fall einer „weichen Landung“ der Wirtschaft positiv für die (meisten) Märkte. Fallende Inflation kombiniert mit einer Rezession wäre „lediglich“ für Anleihen (mit niedrigen Kreditrisiko) ein positives Umfeld. Auch wenn auf die kurze Sicht technische Faktoren wie die besonders negative Stimmung auf eine Erholung hindeuten, bleibt das Umfeld für die Märkte, sagen wir: herausfordernd.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.