.. go away, but remember to come back in September.

Eine Börsenregel, die den meisten Anlegern geläufig sein dürfte. Börsenregeln gibt es viele, diese dürfte wohl eine der bekanntesten sein. Sie beschreibt die Kapitalmarktanomalie, wonach in den Monaten Mai bis August lediglich unterdurchschnittliche Renditen an den Aktienmärkten zu erzielen sein sollten, während im Zeitraum September bis April langfristig überdurchschnittliche Kursgewinne zu erzielen sind.

Doch was ist daran an diesem Mai-Effekt? Hält die Börsenregel einer empirischen Überprüfung stand? Wir haben uns die jüngste Vergangenheit aus Sicht des Euro-Anlegers genauer angesehen, um dem Realitätsgehalt dieser Börsenweisheit auf die Spur zu kommen.

Mai-Effekt – ein Performancevergleich

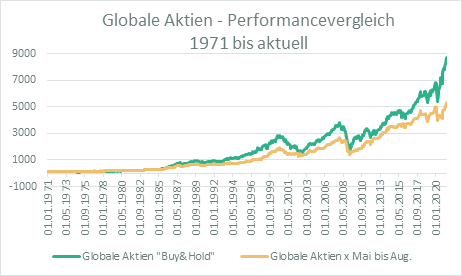

Um den Mai-Effekt zu untersuchen, gehen wir von zwei Euro-Anlegern (bzw. vor 1999 von D-Mark-Anlegern) aus, die im Jänner 1971 100 EUR in globale Aktien investiert hätten. Während Anleger 1 eine Buy-and-Hold Strategie verfolgt, also die Aktien durchgehend gehalten hat, hat Anleger 2 jeden Mai seinen Aktienbestand ver- und im September wieder gekauft. Trifft die Börsenregel „Sell in May“ zu, so wäre zu erwarten, dass Anleger 2 sein Kapital stärker vermehren hätte können. Tatsächlich ist jedoch das Gegenteil der Fall.

Aus den 100 EUR von Anleger 1 wurden bis Ende April 2021 stolze 8.675,- EUR. Anleger 2 hätte hingegen nur Aktien im Gegenwert von 5.285,- EUR auf deinem Wertpapierdepot. In Renditen ausgedrückt sieht es zwar auf den ersten Blick nicht annähernd so dramatisch aus, Unterschied macht das freilich keinen.

Anleger 1 hätte eine jährliche Rendite von 9,3% erzielt, während Anleger 2 auf eine Verzinsung seines eingesetzten Kapitals von 8,2% p.a. zurückblicken kann. Auf Monate heruntergebrochen bedeutet dies für Anleger 1 einen durchschnittlichen monatlichen Ertrag von 0,83%, für Anleger 2 betrug die Rendite im Schnitt 0,73% pro Monat. Angesichts dieses einfachen Vergleiches, muss die Gültigkeit dieser Börsenweisheit bereits verworfen werden.

Quelle: Bloomberg; eigene Berechnungen

Mai-Effekt unter Risikogesichtspunkten

Natürlich kann man nun einwenden, dass Anleger 2 womöglich ein geringeres Risiko bei seiner Veranlagung eingegangen ist, indem er die möglicherweise volatilen, also schwankungsfreudigen, Monate Mai bis August vermieden hat. Auf den ersten Blick lässt sich diese Annahme sogar bestätigen. Lag die jährliche Volatilität des Portfolios von Anleger 1 bei 14,8%, so wies diese bei Anleger 2 nur einen Wert von 12,7% aus. Doch wie sieht es mit dem relativen Risiko aus? Welcher Anleger wurde am Ende des Tages für jede Einheit Risiko, die er im Zeitablauf eingegangen ist, höher entlohnt?

Um dies herauszufinden bedienen wir uns der Sharp Ratio. Mit diesem Risikomaß lassen sich historische Wertentwicklungen von Veranlagungen unter Berücksichtigung des Risikos vergleichen. Dabei zeigt sich, dass Anleger 1 mit einer Sharpe Ratio von 0,37 die Nase vorne hat. Anleger 2 hat nämlich eine geringfügig schwächere Sharpe Ratio von 0,34 erzielt. Somit lässt sich festhalten: Das jeweils eingegangene Risiko wurde bei der Buy-and-Hold Strategie höher entlohnt, als bei der Strategie der Mai-Effekt-Vermeidung.

Der Mai-Effekt im Zeitablauf

Nachdem wir festgestellt haben, dass es über die vergangenen 50 Jahre hinweg in Summe keinen Mai-Effekt gegeben hat, wollen wir Unterperioden betrachten. Immerhin könnte es sein, dass es in der Vergangenheit sehr wohl einen Mai-Effekt gegeben hat, dass dieser aber inzwischen verschwunden ist. Ebenso könnte es sein, dass es den Mai-Effekt generell gibt, dieser aber in der langfristigen Betrachtung durch einige besonders positive Ausreißer verwässert wird.

Um dies herauszufinden, haben wir zunächst den Betrachtungszeitraum in Zeitabschnitte von jeweils 10 Jahren unterteilt. Wie sich aus der nachfolgenden Tabelle herauslesen lässt, traf die Börsenregel auf die 70er-Jahre und die Nullerjahre tatsächlich zu. In diesen Dekaden entwickelte sich das Portfolio von Anleger 2 besser. Insgesamt waren es schwierige Zeiträume für Aktienveranlagungen, die 70er Jahre waren geprägt von Ölschock und Wirtschaftskrise, in der ersten Dekade des neuen Jahrtausends platzte zuerst die Technologieblase, anschließend erschütterte die Finanzkrise die Märkte.

In diesem Umfeld konnte durch die Vermeidung der Monate Mai bis August eine jährlich um 0,73% (70er) bzw. 0,69% (00er) höhere Rendite erzielt werden. In den anderen drei Dekaden des Bertachtungszeitraumes (siehe Tabelle unten) wäre das durchgehende Halten des Aktienbestandes jedoch die bessere Wahl gewesen.

| Perf. p.a. Buy&Hold | Perf. p.a. ohne Mai-August | Differenz p.a. | |

| 70er Jahre | 6,17% | 6,90% | -0,73% |

| 80er Jahre | 17,51% | 13,45% | 4,06% |

| 90er Jahre | 11,30% | 9,91% | 1,39% |

| 0er jahre | 1,70% | 2,39% | -0,69% |

| 10er Jahre | 9,51% | 7,83% | 1,68% |

Quelle: Bloomberg; eigene Berechnungen

Die Monate im Detail

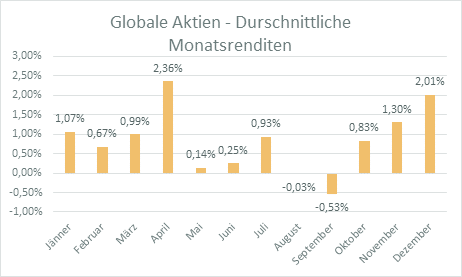

Als nächstes wollen wir die Monate Jänner bis Dezember einzeln betrachten. Wie die nachfolgende Grafik veranschaulicht, fällt die Kursentwicklung im August im langfristigen Mittel tatsächlich negativ aus, wenngleich minimal. Die Monate Mai und Juni weisen im Durchschnitt zwar eine deutlich unterdurchschnittliche Performance auf, jedoch ist diese zumindest positiv.

Der Juli wiederum liegt mit +0,93% Monatsertrag sogar über dem Durchschnitt aller Monate. Somit erklärt sich auch, weshalb Anleger 2 das Nachsehen hatte. Da er über die Monate Mai bis August nicht investiert war sind ihm pro Jahr im Durchschnitt drei Monate mit positivem Ertrag entgangen. Lediglich die Vermeidung des Monats August hat sich in den letzten 50 Jahren leicht positiv auf seine Performance ausgewirkt.

Quelle: Bloomberg; eigene Berechnungen

Mai-Effekt – ein subjektives Empfinden

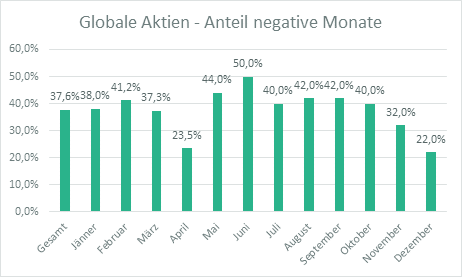

Was sich allerdings zeigt, ist die überdurchschnittliche Häufigkeit an negativen Monaten während des Frühsommers bzw. Sommers. Hier fällt vor allem der Juni auf, von den vergangenen 50 Beobachtungen wies die Hälfte einen negativen Ertrag auf. Doch auch Mai, Juli und August zeigen einen höheren Anteil an negativen Monatsreturns, als die meisten übrigen Monate des Jahres.

Während im langjährigen Vergleich 37,6% der Monate dem Anleger einen negativen Ertrag brachten, waren es in den Monaten des Mai-Effekts 40% oder mehr. Somit mag die Börsenweisheit das Resultat dieses persönlichen Empfindens sein. Anzahlmäßig weisen die betreffenden Monate überdurchschnittlich oft negative Returns auf, allerdings werden diese durch die positiven Jahre mehr als wettgemacht.

Quelle: Bloomberg; eigene Berechnungen

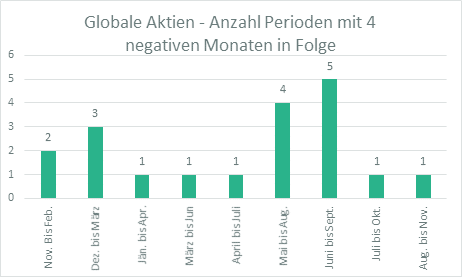

Eine Häufung negativer Trends trat während der Monate Mai bis August ebenfalls auf. Insgesamt konnten während der vergangenen 50 Jahre auf rollierender Basis 19 Perioden beobachtet werden, in denen der Aktienmarkt über 4 Monate aufeinanderfolgende hinweg von fallenden Kursen geprägt war. Immerhin vier dieser Perioden (21%) entfielen auf den Zeitraum Mai bis August. In weiteren sechs Korrekturphasen (~32%) waren zumindest 3 der betreffenden Monate involviert (1x April bis Juli und 5x Juni bis August).

Somit traten in Summe rund 53% dieser negativen Trendphasen in oder zu einem guten Teil während der Sommermonate auf. Ein zusätzlicher Grund, weshalb sich die Börsenregel etabliert haben könnte. Dies darf jedoch nicht vergessen lassen, dass solche ausgeprägten Schwächeperioden sehr selten vorkommen und nur etwa 3% aller rollierenden 4-Monats-betrachtungen der letzten 50 Jahre ausmachen. Somit dürfte es einmal mehr dem subjektiven Empfinden geschuldet sein, dass sich hartnäckig die Regel hält, wonach die Monate Mai bis August an den Aktienmärkten mit Vorsicht zu genießen sind.

Quelle: Bloomberg; eigene Berechnungen

Der schwache September

Betrachten wir alle bisher dargestellten Zahlen, so fällt auf, dass man entgegen der Börsenweisheit nicht im September an den Markt zurückkehren sollte. Im Gegenteil, wenn man unbedingt einen Monat meiden möchte, dann würde der September am meisten Sinn machen. Es ist neben dem Monat August der einzige negative Monat und obendrein ein Monat mit einer Durchschnitt deutlich negatien Performance (-0,53%) über die letzten 50 Jahre. Auch die Anzahl der negativen Renditebeobachtungen fällt im September mit 42% überdurchschnittlich aus. Hinzu kommt, dass der September an 37% aller negativen Trendphasen (4 negative Monate in Folge) beteiligt war.

Somit nehmen wir zu guter Letzt noch einen Anleger 3 an, der über den gesamten Beobachtungszeitraum hinweg in globale Aktien investiert ist, jedoch immer per 31.8. sein Aktienportfolio verkauft und am 30.9. wieder in den Markt einsteigt. Wie sich zeigt, würde dieser Anleger 3 mit einem Return von 9,97% p.a. die Buy-and-Hold Strategie von Anleger 1 (+9,27% p.a.) tatsächlich schlagen. Hinzu käme, dass die Volatilität mit 14% vs. 14,8% niedriger ausfällt. Dadurch verbessert sich auch die zuvor erwähnte Sharpe Ratio gegenüber der Buy-and-Hold Strategie von 0,36 auf 0,43.

In letzter Konsequenz bleibt dies jedoch ein rein theoretisches Gedankenspiel. Denn der Performance-Vorteil durch Vermeidung des Monats September ist in der Praxis zu gering, als dass es unter Berücksichtigung von Transaktionskosten zu einem realen Mehrwert führen würde.

Fazit

Die Börsenregel von Mai bis inklusive August dem Markt ganz oder zumindest teilweise fernzubleiben, lässt sich empirisch nicht bestätigen. Zwar weisen einige dieser Monate im langfristigen Vergleich eine unterdurchschnittliche Performance und überdurchschnittlich häufig negative Erträge auf, in Summe war die Performance der Sommermonate jedoch während der letzten 50 Jahre positiv, weshalb sie auch insgesamt einen positiven Performancebeitrag geliefert hätte.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.